Công ty Cổ phần Tập đoàn Đất Xanh (mã DXG-HOSE) thông báo Nghị quyết HĐQT về việc thông qua chủ trương vay vốn, bảo lãnh, thế chấp, cầm cố tài sản tại NH khác và các nội dung có liên quan.

Theo đó, HĐQT DXG thông qua chủ trương vay vốn, bảo lãnh, thế chấp, cầm cố tài sản tại ngân hàng với tổng hạn mức là 4.700 tỷ đồng.

Vừa qua, Đất Xanh đã chào bán 101 triệu cổ phiếu phổ thông với giá chào bán là 12.000 đồng/cp cho cổ đông hiện hữu. Tỷ lệ thực hiện quyền mua, tỷ lệ 6:1, theo đó, mỗi cổ đông sở hữu 6 cổ phiếu sẽ được mua thêm 1 cổ phiếu mới.

Số tiền hơn 1.220 tỷ đồng thu được từ đợt chào bán sẽ được Tập đoàn Đất Xanh sử dụng để góp vốn vào CTCP Đầu tư Kinh doanh Bất động sản Hà An và thanh toán các chi phí của doanh nghiệp (thuế thu nhập doanh nghiệp, chi phí lương).

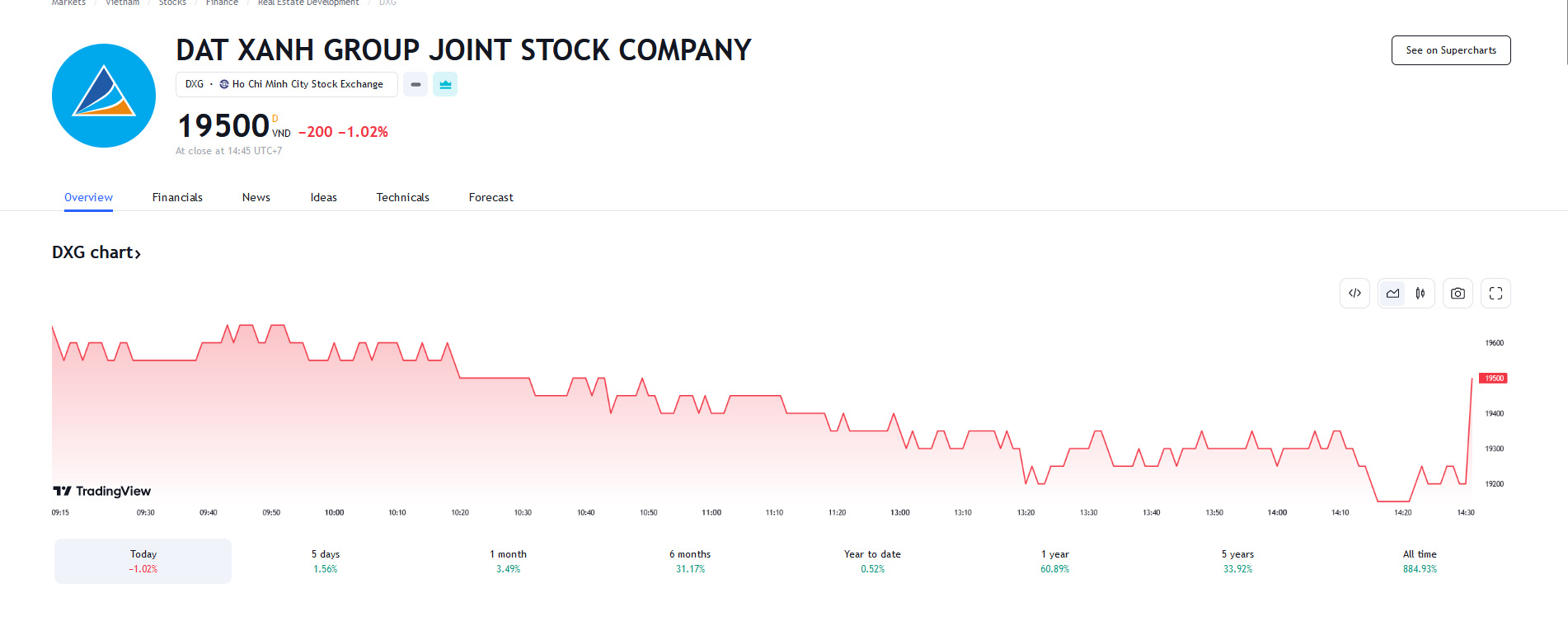

Vừa qua, VCSC duy trì khuyến nghị "phù hợp thị trường" cho DXG nhưng giảm giá mục tiêu thêm 1% còn 20.000 đồng/cổ phiếu. Giá mục tiêu thấp hơn của VCSC chủ yếu do mức định giá thấp hơn cho mảng môi giới và dự báo tiến độ mở bán dự án Gem Riverside chậm hơn, được bù đắp một phần bằng việc VCSC cập nhật giá mục tiêu đến cuối năm 2024.

VCSC cũng dự báo LNST sau lợi ích CĐTS năm 2023 đạt 174 tỷ đồng (-19% YoY), dẫn dắt bởi việc bàn giao hiện tại tại Opal Skyline (tổng cộng ~1.500 căn; đã bán trước 100%) trong quý 4/2023 và giảm 56% dự báo LNST sau lợi ích CĐTS năm 2023 vì VCSC kỳ vọng rằng việc bàn giao tại Opal Skyline sẽ tiếp tục cho đến năm 2024 (so với dự kiến bàn giao toàn bộ trong nửa cuối năm 2023 trước đây) cũng như dự báo thấp hơn của VCSC cho mảng môi giới.

Ngoài ra, VCSC điều chỉnh giảm dự báo LNST sau lợi ích CĐTS năm 2024 và 2025 lần lượt thêm 16% và 22% xuống còn 371 tỷ đồng ( 113% YoY) và 464 tỷ đồng ( 25% YoY) do VCSC giả định bàn giao chậm hơn cho dự án Gem Sky World – GSW (~4.000 căn thấp tầng; 58% đã bán tính đến cuối quý 3/2023), bên cạnh dự báo thấp hơn cho mảng môi giới.

Tại ĐHCĐ thường niên tháng 5/2023 của DXG, các cổ đông đã thông qua phương án (1) phát hành thêm 101,7 triệu cổ phiếu (16,7% tổng số cổ phiếu đang lưu hành hiện tại) cho cổ đông hiện hữu với giá phát hành dự kiến là 12.000 đồng/cổ phiếu, chủ yếu dùng để trả thuế và chi phí nợ vay cho Hà An (công ty con mà DXG sở hữu 100% vốn và là chủ đầu tư GSW), (2) phát hành riêng lẻ 57 triệu cổ phiếu với giá 15.000 đồng/cổ phiếu (9,3% tổng số cổ phiếu đang lưu hành hiện tại) để tăng tỷ lệ sở hữu tại DXS và (3) phát hành 9 triệu cổ phiếu ESOP. VCSC vẫn chưa đưa những kế hoạch này vào định giá và dự báo của VCSC.

VCSC cho biết yếu tố hỗ trợ đối với DXG là việc mở bán các dự án mới tại Bình Dương nhanh hơn dự kiến và rủi ro đối với DXG là tiến độ mở bán mới chậm hơn dự kiến; rủi ro pha loãng từ kế hoạch tăng vốn.

![[Interactive]: Toàn cảnh kinh tế Việt Nam quý 4/2025](https://premedia.vneconomy.vn/files/uploads/2026/01/06/3e4055b2e2264c47bacde654709d0e80-61735.png?w=1050&h=630&mode=crop)