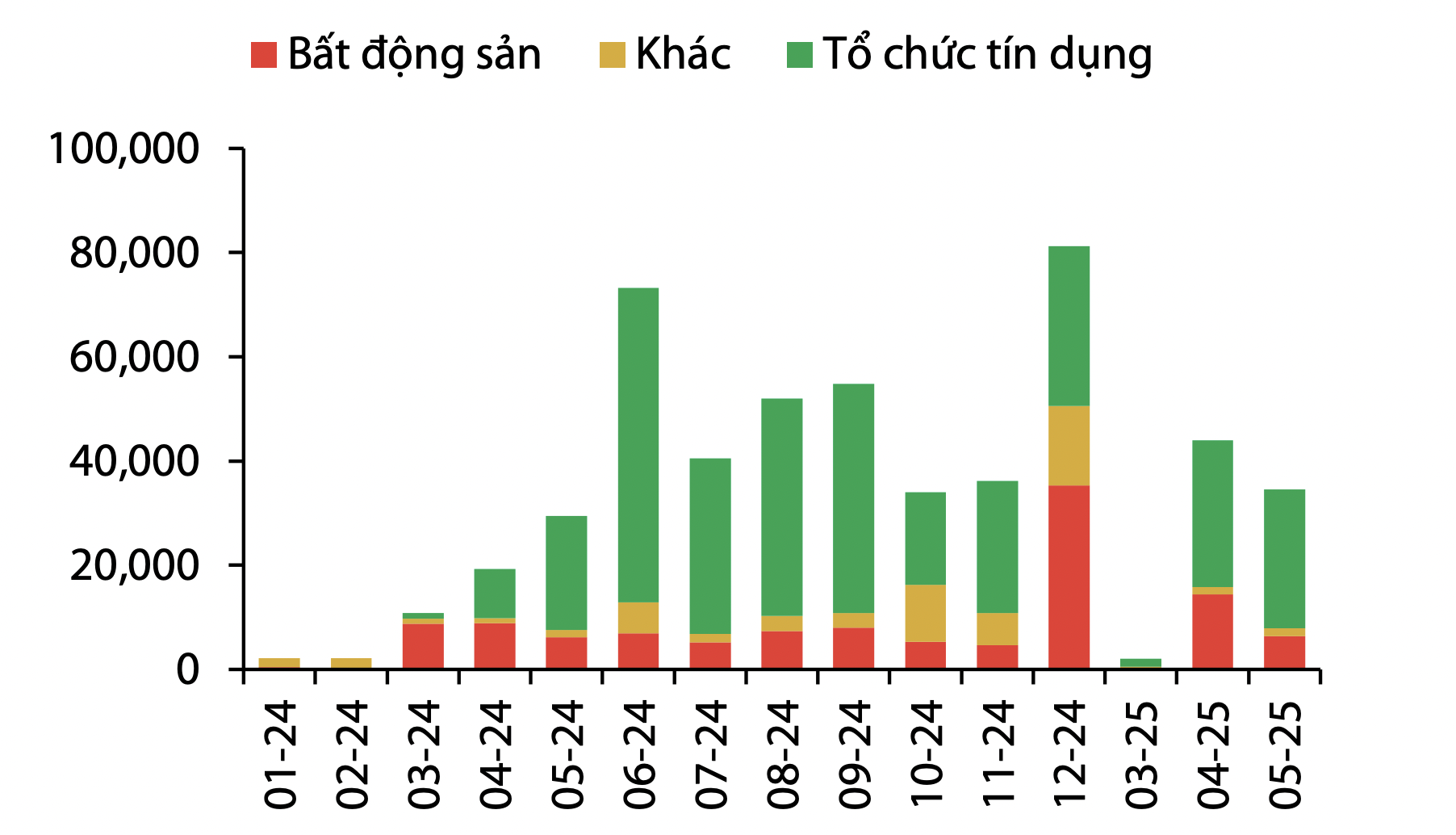

Tháng 5/2025, thị trường trái phiếu doanh nghiệp ghi nhận 35 đợt phát hành mới với tổng giá trị hơn 34.500 tỷ đồng, giảm 21,6% so với tháng trước nhưng tăng 17,2% so với cùng kỳ, số liệu được thống kê bởi Chứng khoán Rồng Việt (VDSC).

Động lực phát hành chủ yếu đến từ nhóm ngân hàng, chiếm 81,5% tổng giá trị (26.600 tỷ đồng). Các thương vụ đáng chú ý gồm: VPBank (10.000 tỷ đồng, 3 năm, lãi suất 5,2%–5,4%), Vingroup (6.000 tỷ đồng, 24 tháng, lãi suất 12,5%), BIDV (6.160 tỷ đồng, 84–180 tháng, lãi suất 5,68%–6,26%).

Lũy kế 5 tháng đầu năm, tổng giá trị phát hành trái phiếu doanh nghiệp đạt hơn 80.500 tỷ đồng, tăng 26,2% so với cùng kỳ.

Hoạt động mua lại trước hạn tiếp tục sôi động, với giá trị ước đạt 15.300 tỷ đồng trong tháng 5 tăng 26,7% so với tháng trước, tăng 3,3% so với cùng kỳ. Trong đó, nhóm bất động sản chiếm tỷ trọng lớn (65,5%), còn tổ chức tín dụng chiếm 33,1%, chủ yếu tập trung vào các trái phiếu kỳ hạn trên 3 năm.

Tính từ đầu năm, tổng giá trị trái phiếu doanh nghiệp được mua lại trước hạn lên tới gần 54.900 tỷ đồng tăng 6,8% so với cùng kỳ.

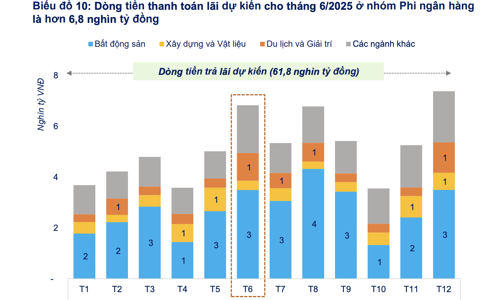

Tháng 6/2025, dự kiến sẽ có khoảng 15.000 tỷ đồng trái phiếu doanh nghiệp đáo hạn. Bước sang quý 3, áp lực đáo hạn tập trung ở nhóm bất động sản với giá trị đáo hạn khoảng 42.000 tỷ đồng, chiếm 57% tổng giá trị trái phiếu doanh nghiệp đáo hạn trong kỳ.

Tháng 5 ghi nhận 5 doanh nghiệp công bố chậm thanh toán gốc/lãi. Ngoài ra, 5 doanh nghiệp thực hiện giãn/hoãn kỳ hạn trái phiếu, trong đó đáng chú ý là Doanh nghiệp bất động sản Mỹ kéo dài kỳ hạn cho các lô trái phiếu trị giá 2.641 tỷ đồng (trước đó đã có 1.232,5 tỷ đồng phát sinh từ tháng 4).

Tính đến hết tháng 5, tổng giá trị trái phiếu doanh nghiệp chậm nghĩa vụ thanh toán ước đạt 53.600 tỷ đồng, trong đó riêng nhóm bất động sản chiếm gần 59,4%. Điều này phản ánh áp lực trả nợ và rủi ro tín dụng vẫn đang hiện hữu, đặc biệt tại các doanh nghiệp bất động sản trong bối cảnh dòng tiền chưa thực sự cải thiện.

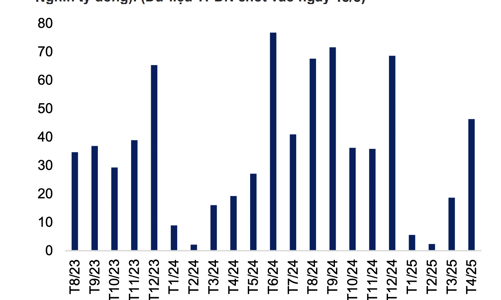

Tháng 5/2025, thanh khoản thị trường thứ cấp trái phiếu doanh nghiệp ghi nhận cải thiện với giá trị giao dịch đạt 9.890 tỷ đồng ( 10,1% so với tháng trước), bình quân mỗi phiên đạt 55,1 tỷ đồng ( 24,2%). Đà phục hồi chủ yếu đến từ nhóm tổ chức tín dụng, với giá trị giao dịch 5.193 tỷ đồng, trong khi nhóm bất động sản có dấu hiệu chững lại, chỉ còn 3.047,5 tỷ đồng.

Hoạt động giao dịch tập trung chủ yếu ở các trái phiếu doanh nghiệp kỳ hạn 1–3 năm, trong đó nhóm tổ chức tín dụng chiếm ưu thế tuyệt đối (3.352 tỷ đồng, tương đương 76,7% thanh khoản nhóm này). Ngược lại, nhóm bất động sản chủ yếu giao dịch ở các kỳ hạn dài trên 3 năm, cho thấy sự phân hóa rõ nét về nhu cầu và khẩu vị rủi ro giữa các nhóm ngành.

![[Interactive]: Toàn cảnh kinh tế Việt Nam tháng 2/2026](https://premedia.vneconomy.vn/files/uploads/2026/03/06/ed5df1ed91b448eab0317c050609f0f2-74021.png?w=1050&h=630&mode=crop)

![[Interactive]: Toàn cảnh kinh tế Việt Nam tháng 2/2026](https://premedia.vneconomy.vn/files/uploads/2026/03/06/ed5df1ed91b448eab0317c050609f0f2-74021.png?w=600&h=337&mode=crop)

![[Trực tiếp]: Đối thoại chuyên đề “Xung đột tại Iran: Tác động đến kinh tế toàn cầu”](https://premedia.vneconomy.vn/files/uploads/2026/03/07/83faea65655c4cad855339875a919eac-74103.jpg?w=600&h=337&mode=crop)