Góc nhìn: “Cân đong” lợi hại bước giá chứng khoán mới

“Bước thụt lùi ấu trĩ” hay “bước tiến lớn nhất trong 20 năm” của thị trường?

Bước giá mới áp dụng trên sàn HSX đang gây ra rất nhiều tranh cãi, có ý kiến nói đó là “bước thụt lùi ấu trĩ”, lại có ý kiến cho rằng đó “bước tiến lớn nhất trong 20 năm” của thị trường.

“Cắc lẻ” thế kỷ 21

Bước giá nhỏ nhất được áp dụng là 10 đồng, đối với các cổ phiếu có thị giá dưới 10.000 đồng. Hai bước giá còn lại là 50 đồng và 100 đồng, áp dụng tương ứng cho cổ phiếu có thị giá dưới và trên 50.000 đồng.

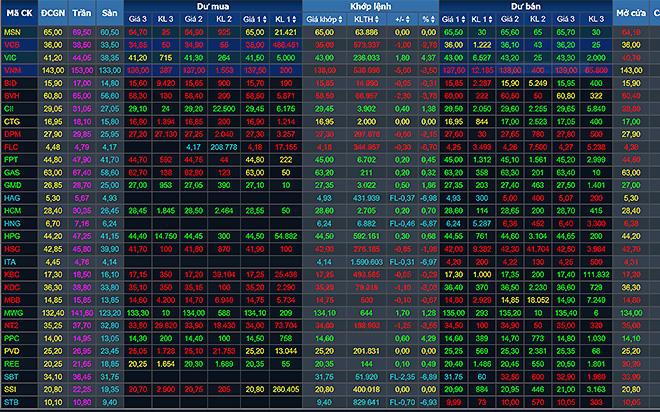

Có hai yếu tố bị nhà đầu tư phàn nàn nhất liên quan đến thay đổi này, là việc khó quan sát bảng điện khi giá có thêm hai số phần thập phân. Ví dụ trước kia, cổ phiếu có có giá bán thấp nhất 10.600 đồng thì hiện có thể là 10.610 đồng hay hiện trên bảng điện là 10.61.

Việc hiển thị này khi xếp một bảng dài với hàng chục mã khác nhau, mỗi mã lại có 7 cột giá (3 cột mua cao nhất, 3 cột bán thấp nhất, 1 cột giá khớp hiện tại, chưa kể các cột khối lượng, % tăng giảm).

Ngoài ra, nhiều bảng điện còn hiện khối lượng dư mua dư bán dưới dạng thập phân, chẳng hạn tại giá 4.25 có lượng bán 3.493, tức là 34.930 cổ phiếu. Hai con số này rất dễ nhầm lẫn với nhau, khiến người xem tức mắt.

Yếu tố thứ hai là nhà đầu tư cho rằng hiện 10 đồng không có giá trị trong giao dịch thực tế. “Thế kỷ 21 không ai đi lượm cắc lẻ như vậy! Nước ngoài họ áp dụng bước giá hai phần thập phân vì tiền của họ có giá trị cao!”, một ý kiến đánh giá.

Đối với việc 10 đồng có là cắc lẻ hay không, thực ra trước đây bước giá 100 đồng, 500 đồng, 1.000 đồng cũng là cắc lẻ cả thôi. Cốc trà đá tối thiểu cũng đã 3.000 đồng rồi. Không nên suy nghĩ theo con số cá biệt như vậy, mà phải đặt trong tổng thể giá trị giao dịch.

Chẳng hạn, khi mua, tối thiểu khối lượng ở HSX cũng đã là 10 cổ phiếu. Với các cổ phiếu có giá dưới 10.000 đồng, làng nhàng thì nhà đầu tư cũng “xúc” được tầm 1.000 cổ, tức là với thị giá 5.110 đồng, giá trị giao dịch cũng là 5,11 triệu đồng.

Thậm chí khi giao dịch với khối lượng rất lẻ, chẳng hạn mua 1.520 cổ phiếu giá 5.130 đồng thì lượng tiền bỏ ra (chưa tính phí giao dịch) là 7.797.600 đồng. Một khi đã giao dịch điện tử, chẳng ai quan tâm tới số lẻ trong thanh toán cả. Trong trường hợp này là 600 đồng. Hệ thống tự động khấu trừ lượng tiền chính xác trong giao dịch.

Mặt khác, trước đây nhà đầu tư cũng đã phải chịu giao dịch “cắc lẻ” rồi mà không để ý. Đó chính là phí giao dịch rất nhỏ, phần lớn và vài chục ngàn tính đến con số trăm đồng. Khi đó không ai quan tâm vì chẳng ai phải đi đếm từng “cắc lẻ” để trả, mà hoàn toàn là hệ thống khấu trừ tự động.

Nếu là hoàn toàn tự động, sao phải quan tâm đến vài trăm đồng, vài chục đồng làm gì? Điều nên quan tâm hơn là tiền bị khấu trừ có sai sót hay không, có được lợi hay bị thiệt.

Đối với việc hiển thị, câu chuyện không thuộc về bước giá, mà thuộc về cách thức bố trí bảng điện của các công ty chứng khoán. Nhà đầu tư thường quan sát bảng điện trên nền web với các cột nhỏ xíu xít vào nhau, thêm 3 loại màu mè rực rỡ nữa. Mỗi trang hiển thị lại có khoảng 50-100 cổ phiếu khác nhau, nhiều bảng còn chạy trượt tự động.

Vì thế các con số chia quá nhỏ, cộng với nguy cơ nhầm lẫn với khối lượng, cộng thêm màu sắc lốm đốm đan xen nhau (do cổ phiếu tăng giảm khác nhau), nhà đầu tư có nguy cơ đau mắt là đương nhiên.

Hiện nay rất nhiều công ty chứng khoán cung cấp các phần mềm giao dịch dạng đầu - cuối hoặc bảng điện có chức năng nhóm cổ phiếu, giới hạn số lượng mã. Chỉ vài cổ phiếu chắc chắn sẽ đỡ loạn thị hơn.

Điều đó nói lên rằng, vấn đề là hiển thị sao cho dễ nhìn, chứ bản chất không phải con số bao nhiêu.

Rào cản thực tế khác của việc hiển thị có thể khiến việc xác định giá và đặt lệnh kém chính xác. Điều này lại làm nảy sinh một mâu thuẫn, nếu đã không quan tâm đến “cắc lẻ”, sao không dùng lệnh MP, muốn khớp giá nào thì khớp? Lệnh MP khớp theo yêu cầu khối lượng, miễn sao thỏa mãn mà không quan tâm đến giá.

Khi bước giá được chia nhỏ, lệnh MP trong đa số trường hợp còn giao dịch có lợi và an toàn hơn cả khi sử dụng với bước giá rộng như cũ. Đối với các cổ phiếu dưới 10.000 đồng, lệnh MP khó có thể quét hết khối lượng dư bán trong 10 bước giá (tương đương với 1 bước giá trước kia).

Khi ngại lệnh MP có thể khiến giao dịch mua/bán bất lợi (khớp giá không đúng mong muốn), tức là nhà đầu tư đã quan tâm tới chênh lệch giá rất nhỏ. Đó là lúc cần phải nhìn vào cái lợi của việc chia nhỏ bước giá.

Lợi chi phí 1 đồng cũng là tốt

Việc chia nhỏ bước giá bị phản ứng ngược là do những thay đổi này động chạm đến thói quen. Điều này át đi một thực tế rằng nhà đầu tư sẽ được lợi nhiều hơn ở khía cạnh chi phí giao dịch.

Trong đầu tư, lợi 1 đồng cũng tốt hơn là không có gì, và nếu không biết trân trọng từng đồng lẻ, thì sớm muộn cũng sẽ thờ ơ với những khoản lỗ lớn.

Lấy ví dụ, cổ phiếu SSI đang có giá tham chiếu gần nhất là 20.800 đồng. Nhà đầu tư muốn mua có hai lựa chọn. Thứ nhất là đặt vào dư mua hiện có ở giá 20.800 đồng và chịu rủi ro là xếp sau vài trăm ngàn cổ đang chờ, tức là có khả năng không khớp được. Lựa chọn thứ hai là nâng lên một bước giá để khớp luôn vào dư bán có sẵn.

Lúc này chênh lệch bước giá rất có ý nghĩa. Bước giá cũ, người mua phải nâng giá để mua ở 20.900 đồng (bước giá 100 đồng) còn hiện nay có thể mua ở 20.850 đồng (bước giá 50 đồng). Giả sử khối lượng cần mua là 10.000 cổ phiếu, chi phí tiền mua theo bước giá cũ là 209 triệu đồng, phí giao dịch (0,15%) là 313.500 đồng. Chi phí theo bước giá mới là 208,5 triệu đồng, phí giao dịch 312.750 đồng.

Như vậy mua theo bước giá mới, người mua sẽ có lợi là 500.750 đồng sau khi tổng hợp các chi phí.

Chênh lệch này tương đương với 0,24% tổng giá trị giao dịch giữa hai quy định bước giá khác nhau. Nếu tính sơ sơ, một nhà đầu tư có tổng doanh số giao dịch 10 tỷ đồng một năm (tiền quay vòng nhiều lần) thì bước giá mới tiết kiệm được 23,98 triệu đồng. Nếu doanh số giao dịch 100 tỷ đồng/năm, tiết kiệm 239,8 triệu đồng.

Cũng cần phải gợi nhớ rằng, trước đây các công ty chứng khoán tranh khách của nhau còn mời chào phí giao dịch chênh nhau chỉ 0,05%, chẳng hạn công ty A là 0,2%, công ty B là 0,15%. Giờ quy định mới “biếu không” tới 0,24%!

Trước khi 0,24% chênh lệch đó nhà đầu tư phải chịu thiệt, nay nhà đầu tư có được lợi thế “đệm” phần trăm lợi nhuận đó. Đây là điều cực kỳ quan trọng đối với các giao dịch trong ngày vì việc kiếm được 1-2% trong vài giờ đồng hồ là cực kỳ khó khăn. Bất kỳ phần trăm lợi nhuận nào cũng rất đáng quý.

Có thể thấy ngay sự bất lợi của nhà đầu tư khi bước giá bị nới rộng ra. Bước giá càng rộng, nhà đầu tư càng thiệt. Chẳng hạn thay vì bước giá 50 đồng, bây giờ SSI sẽ có bước giá 1.000 đồng. Nhà đầu tư lúc này chỉ có thể vào lệnh mua giá 20.000 đồng hoặc chấp nhận nâng giá lên 21.000 đồng.

Chỉ một phép tính đơn giản cũng cho thấy chênh lệch cả triệu đồng trong cùng ví dụ như trên và tỷ lệ thiệt lúc này tới 0,478% chứ không còn là 0,24% nữa.

Cái lợi nữa là cơ hội chọn giá phù hợp lớn gấp nhiều lần quy định cũ. Chẳng hạn với SSI, theo bước giá 100 đồng thì từ tham chiếu lên trần là 15 bước, giờ là 29 bước. Chiều ngược lại cũng vậy. Do hiện tại thị trường chưa đủ độ sâu nên nhiều bước giá không có khối lượng treo đủ lớn. Tuy nhiên đó là hạn chế mang tính thời điểm chứ không phải mang tính hệ thống.

Điều đó cũng đúng với hiệu ứng thanh khoản giảm sau 1 tuần áp dụng bước giá mới. Thanh khoản giảm do rất nhiều nguyên nhân chứ không chỉ do bước giá. Có vô vàn lý do khiến nhà đầu tư ngại giao dịch. Những phiên ảm đạm nhất trong tuần rồi cũng có giá trị loanh quanh 2.000 tỷ đồng. Thị trường đã từng có những lúc giao dịch chỉ trên dưới 1.000 tỷ đồng/ngày mà chẳng vì bước giá rộng hay hẹp.

“Scalping” hết đất sống

Bước giá rộng có một nhóm nhà đầu cơ ưa thích, đó là những người đầu cơ theo bước giá (scalping). Đặc biệt với các cổ phiếu có thị giá rất nhỏ, chẳng hạn dưới 5.000 đồng, chỉ cần dịch chuyển 100 đồng cũng là tầm 2% rồi. Vì thế, họ sẵn sàng chờ mua ở bước giá dư mua cao nhất và chờ bán ở bước giá dư bán thấp nhất.

Cách thức giao dịch này phải thụ động chờ giá, vì chỉ cần nhích một bước giá là đã thiệt hại. Để ép nhà đầu tư khác mua lên hoặc bán xuống giá mong muốn, cách duy nhất là chặn vào mỗi bên hàng triệu cổ phiếu. Điều này khiến nhà đầu tư muốn giao dịch nay trở nên nản lòng và chấp nhận thiệt 2% để thay đổi giá vào lệnh. 2% đó chính là lợi nhuận của họ.

Bây giờ bước giá thu hẹp lại còn 10 đồng thì phần trăm lợi nhuận theo cách giao dịch này hầu như không đáng kể. Có thể thấy rất rõ là hiện tượng đầu cơ mạnh, chặn mua chặn bán cả triệu cổ phiếu rất sát bước giá ở rất nhiều cổ phiếu “trà đá” đã không còn trong tuần qua.

Đây là nhóm nhà đầu cơ ghét nhất thay đổi bước giá. Chiến lược có thể thay đổi, chuyển sang đầu cơ với các cổ phiếu có bước giá 100 đồng với thị giá trên 50.000 đồng. Đáng tiếc đó đa số là các blue-chip với cung cầu hiệu quả, không có đất cho cách thức làm giá như với các cổ phiếu thị giá thấp.

Với số đông nhà đầu tư trên thị trường, điều quan tâm của họ là ăn bằng lần, chứ không phải vài bước giá lẻ tẻ.

Bất kỳ thay đổi nào cũng có tính hai mặt. Bước giá mới giúp tạo ra nhiều lựa chọn đặt giá hơn, nhưng cũng khiến giá biến động chậm hơn. Nhà đầu tư nóng ruột sẽ thấy cổ phiếu khó mà tăng vù vù như trước vì leo lên được 10 bước giá là cả một khó khăn.

Tuy nhiên, cũng phải để ý rằng chiều ngược lại, tốc độ giảm giá cũng chậm đi và nhà đầu tư có lựa chọn cắt lỗ với thiệt hại nhỏ nhất.

Mặt khác, tổng cung cầu về lý thuyết là vẫn không thay đổi. Bước giá dày lên nhưng khối lượng bán không vì thế mà tăng lên trong điều kiện bình thường. Nếu sức mua đủ mạnh, việc đẩy giá qua các bước vẫn là hiện thực.

Tuần qua thị trường khá đuối với các rủi ro trong giao dịch cao khi các quỹ thực hiện tái cân bằng danh mục nên thị trường tạo cản giá giá tăng thì chậm mà giảm thì nhanh. Thực ra khi bị bán tháo, bước giá nào cũng có thể khiến cổ phiếu sàn như thường và ngược lại.

“Cắc lẻ” thế kỷ 21

Bước giá nhỏ nhất được áp dụng là 10 đồng, đối với các cổ phiếu có thị giá dưới 10.000 đồng. Hai bước giá còn lại là 50 đồng và 100 đồng, áp dụng tương ứng cho cổ phiếu có thị giá dưới và trên 50.000 đồng.

Có hai yếu tố bị nhà đầu tư phàn nàn nhất liên quan đến thay đổi này, là việc khó quan sát bảng điện khi giá có thêm hai số phần thập phân. Ví dụ trước kia, cổ phiếu có có giá bán thấp nhất 10.600 đồng thì hiện có thể là 10.610 đồng hay hiện trên bảng điện là 10.61.

Việc hiển thị này khi xếp một bảng dài với hàng chục mã khác nhau, mỗi mã lại có 7 cột giá (3 cột mua cao nhất, 3 cột bán thấp nhất, 1 cột giá khớp hiện tại, chưa kể các cột khối lượng, % tăng giảm).

Ngoài ra, nhiều bảng điện còn hiện khối lượng dư mua dư bán dưới dạng thập phân, chẳng hạn tại giá 4.25 có lượng bán 3.493, tức là 34.930 cổ phiếu. Hai con số này rất dễ nhầm lẫn với nhau, khiến người xem tức mắt.

Yếu tố thứ hai là nhà đầu tư cho rằng hiện 10 đồng không có giá trị trong giao dịch thực tế. “Thế kỷ 21 không ai đi lượm cắc lẻ như vậy! Nước ngoài họ áp dụng bước giá hai phần thập phân vì tiền của họ có giá trị cao!”, một ý kiến đánh giá.

Đối với việc 10 đồng có là cắc lẻ hay không, thực ra trước đây bước giá 100 đồng, 500 đồng, 1.000 đồng cũng là cắc lẻ cả thôi. Cốc trà đá tối thiểu cũng đã 3.000 đồng rồi. Không nên suy nghĩ theo con số cá biệt như vậy, mà phải đặt trong tổng thể giá trị giao dịch.

Chẳng hạn, khi mua, tối thiểu khối lượng ở HSX cũng đã là 10 cổ phiếu. Với các cổ phiếu có giá dưới 10.000 đồng, làng nhàng thì nhà đầu tư cũng “xúc” được tầm 1.000 cổ, tức là với thị giá 5.110 đồng, giá trị giao dịch cũng là 5,11 triệu đồng.

Thậm chí khi giao dịch với khối lượng rất lẻ, chẳng hạn mua 1.520 cổ phiếu giá 5.130 đồng thì lượng tiền bỏ ra (chưa tính phí giao dịch) là 7.797.600 đồng. Một khi đã giao dịch điện tử, chẳng ai quan tâm tới số lẻ trong thanh toán cả. Trong trường hợp này là 600 đồng. Hệ thống tự động khấu trừ lượng tiền chính xác trong giao dịch.

Mặt khác, trước đây nhà đầu tư cũng đã phải chịu giao dịch “cắc lẻ” rồi mà không để ý. Đó chính là phí giao dịch rất nhỏ, phần lớn và vài chục ngàn tính đến con số trăm đồng. Khi đó không ai quan tâm vì chẳng ai phải đi đếm từng “cắc lẻ” để trả, mà hoàn toàn là hệ thống khấu trừ tự động.

Nếu là hoàn toàn tự động, sao phải quan tâm đến vài trăm đồng, vài chục đồng làm gì? Điều nên quan tâm hơn là tiền bị khấu trừ có sai sót hay không, có được lợi hay bị thiệt.

Đối với việc hiển thị, câu chuyện không thuộc về bước giá, mà thuộc về cách thức bố trí bảng điện của các công ty chứng khoán. Nhà đầu tư thường quan sát bảng điện trên nền web với các cột nhỏ xíu xít vào nhau, thêm 3 loại màu mè rực rỡ nữa. Mỗi trang hiển thị lại có khoảng 50-100 cổ phiếu khác nhau, nhiều bảng còn chạy trượt tự động.

Vì thế các con số chia quá nhỏ, cộng với nguy cơ nhầm lẫn với khối lượng, cộng thêm màu sắc lốm đốm đan xen nhau (do cổ phiếu tăng giảm khác nhau), nhà đầu tư có nguy cơ đau mắt là đương nhiên.

Hiện nay rất nhiều công ty chứng khoán cung cấp các phần mềm giao dịch dạng đầu - cuối hoặc bảng điện có chức năng nhóm cổ phiếu, giới hạn số lượng mã. Chỉ vài cổ phiếu chắc chắn sẽ đỡ loạn thị hơn.

Điều đó nói lên rằng, vấn đề là hiển thị sao cho dễ nhìn, chứ bản chất không phải con số bao nhiêu.

Rào cản thực tế khác của việc hiển thị có thể khiến việc xác định giá và đặt lệnh kém chính xác. Điều này lại làm nảy sinh một mâu thuẫn, nếu đã không quan tâm đến “cắc lẻ”, sao không dùng lệnh MP, muốn khớp giá nào thì khớp? Lệnh MP khớp theo yêu cầu khối lượng, miễn sao thỏa mãn mà không quan tâm đến giá.

Khi bước giá được chia nhỏ, lệnh MP trong đa số trường hợp còn giao dịch có lợi và an toàn hơn cả khi sử dụng với bước giá rộng như cũ. Đối với các cổ phiếu dưới 10.000 đồng, lệnh MP khó có thể quét hết khối lượng dư bán trong 10 bước giá (tương đương với 1 bước giá trước kia).

Khi ngại lệnh MP có thể khiến giao dịch mua/bán bất lợi (khớp giá không đúng mong muốn), tức là nhà đầu tư đã quan tâm tới chênh lệch giá rất nhỏ. Đó là lúc cần phải nhìn vào cái lợi của việc chia nhỏ bước giá.

Lợi chi phí 1 đồng cũng là tốt

Việc chia nhỏ bước giá bị phản ứng ngược là do những thay đổi này động chạm đến thói quen. Điều này át đi một thực tế rằng nhà đầu tư sẽ được lợi nhiều hơn ở khía cạnh chi phí giao dịch.

Trong đầu tư, lợi 1 đồng cũng tốt hơn là không có gì, và nếu không biết trân trọng từng đồng lẻ, thì sớm muộn cũng sẽ thờ ơ với những khoản lỗ lớn.

Lấy ví dụ, cổ phiếu SSI đang có giá tham chiếu gần nhất là 20.800 đồng. Nhà đầu tư muốn mua có hai lựa chọn. Thứ nhất là đặt vào dư mua hiện có ở giá 20.800 đồng và chịu rủi ro là xếp sau vài trăm ngàn cổ đang chờ, tức là có khả năng không khớp được. Lựa chọn thứ hai là nâng lên một bước giá để khớp luôn vào dư bán có sẵn.

Lúc này chênh lệch bước giá rất có ý nghĩa. Bước giá cũ, người mua phải nâng giá để mua ở 20.900 đồng (bước giá 100 đồng) còn hiện nay có thể mua ở 20.850 đồng (bước giá 50 đồng). Giả sử khối lượng cần mua là 10.000 cổ phiếu, chi phí tiền mua theo bước giá cũ là 209 triệu đồng, phí giao dịch (0,15%) là 313.500 đồng. Chi phí theo bước giá mới là 208,5 triệu đồng, phí giao dịch 312.750 đồng.

Như vậy mua theo bước giá mới, người mua sẽ có lợi là 500.750 đồng sau khi tổng hợp các chi phí.

Chênh lệch này tương đương với 0,24% tổng giá trị giao dịch giữa hai quy định bước giá khác nhau. Nếu tính sơ sơ, một nhà đầu tư có tổng doanh số giao dịch 10 tỷ đồng một năm (tiền quay vòng nhiều lần) thì bước giá mới tiết kiệm được 23,98 triệu đồng. Nếu doanh số giao dịch 100 tỷ đồng/năm, tiết kiệm 239,8 triệu đồng.

Cũng cần phải gợi nhớ rằng, trước đây các công ty chứng khoán tranh khách của nhau còn mời chào phí giao dịch chênh nhau chỉ 0,05%, chẳng hạn công ty A là 0,2%, công ty B là 0,15%. Giờ quy định mới “biếu không” tới 0,24%!

Trước khi 0,24% chênh lệch đó nhà đầu tư phải chịu thiệt, nay nhà đầu tư có được lợi thế “đệm” phần trăm lợi nhuận đó. Đây là điều cực kỳ quan trọng đối với các giao dịch trong ngày vì việc kiếm được 1-2% trong vài giờ đồng hồ là cực kỳ khó khăn. Bất kỳ phần trăm lợi nhuận nào cũng rất đáng quý.

Có thể thấy ngay sự bất lợi của nhà đầu tư khi bước giá bị nới rộng ra. Bước giá càng rộng, nhà đầu tư càng thiệt. Chẳng hạn thay vì bước giá 50 đồng, bây giờ SSI sẽ có bước giá 1.000 đồng. Nhà đầu tư lúc này chỉ có thể vào lệnh mua giá 20.000 đồng hoặc chấp nhận nâng giá lên 21.000 đồng.

Chỉ một phép tính đơn giản cũng cho thấy chênh lệch cả triệu đồng trong cùng ví dụ như trên và tỷ lệ thiệt lúc này tới 0,478% chứ không còn là 0,24% nữa.

Cái lợi nữa là cơ hội chọn giá phù hợp lớn gấp nhiều lần quy định cũ. Chẳng hạn với SSI, theo bước giá 100 đồng thì từ tham chiếu lên trần là 15 bước, giờ là 29 bước. Chiều ngược lại cũng vậy. Do hiện tại thị trường chưa đủ độ sâu nên nhiều bước giá không có khối lượng treo đủ lớn. Tuy nhiên đó là hạn chế mang tính thời điểm chứ không phải mang tính hệ thống.

Điều đó cũng đúng với hiệu ứng thanh khoản giảm sau 1 tuần áp dụng bước giá mới. Thanh khoản giảm do rất nhiều nguyên nhân chứ không chỉ do bước giá. Có vô vàn lý do khiến nhà đầu tư ngại giao dịch. Những phiên ảm đạm nhất trong tuần rồi cũng có giá trị loanh quanh 2.000 tỷ đồng. Thị trường đã từng có những lúc giao dịch chỉ trên dưới 1.000 tỷ đồng/ngày mà chẳng vì bước giá rộng hay hẹp.

“Scalping” hết đất sống

Bước giá rộng có một nhóm nhà đầu cơ ưa thích, đó là những người đầu cơ theo bước giá (scalping). Đặc biệt với các cổ phiếu có thị giá rất nhỏ, chẳng hạn dưới 5.000 đồng, chỉ cần dịch chuyển 100 đồng cũng là tầm 2% rồi. Vì thế, họ sẵn sàng chờ mua ở bước giá dư mua cao nhất và chờ bán ở bước giá dư bán thấp nhất.

Cách thức giao dịch này phải thụ động chờ giá, vì chỉ cần nhích một bước giá là đã thiệt hại. Để ép nhà đầu tư khác mua lên hoặc bán xuống giá mong muốn, cách duy nhất là chặn vào mỗi bên hàng triệu cổ phiếu. Điều này khiến nhà đầu tư muốn giao dịch nay trở nên nản lòng và chấp nhận thiệt 2% để thay đổi giá vào lệnh. 2% đó chính là lợi nhuận của họ.

Bây giờ bước giá thu hẹp lại còn 10 đồng thì phần trăm lợi nhuận theo cách giao dịch này hầu như không đáng kể. Có thể thấy rất rõ là hiện tượng đầu cơ mạnh, chặn mua chặn bán cả triệu cổ phiếu rất sát bước giá ở rất nhiều cổ phiếu “trà đá” đã không còn trong tuần qua.

Đây là nhóm nhà đầu cơ ghét nhất thay đổi bước giá. Chiến lược có thể thay đổi, chuyển sang đầu cơ với các cổ phiếu có bước giá 100 đồng với thị giá trên 50.000 đồng. Đáng tiếc đó đa số là các blue-chip với cung cầu hiệu quả, không có đất cho cách thức làm giá như với các cổ phiếu thị giá thấp.

Với số đông nhà đầu tư trên thị trường, điều quan tâm của họ là ăn bằng lần, chứ không phải vài bước giá lẻ tẻ.

Bất kỳ thay đổi nào cũng có tính hai mặt. Bước giá mới giúp tạo ra nhiều lựa chọn đặt giá hơn, nhưng cũng khiến giá biến động chậm hơn. Nhà đầu tư nóng ruột sẽ thấy cổ phiếu khó mà tăng vù vù như trước vì leo lên được 10 bước giá là cả một khó khăn.

Tuy nhiên, cũng phải để ý rằng chiều ngược lại, tốc độ giảm giá cũng chậm đi và nhà đầu tư có lựa chọn cắt lỗ với thiệt hại nhỏ nhất.

Mặt khác, tổng cung cầu về lý thuyết là vẫn không thay đổi. Bước giá dày lên nhưng khối lượng bán không vì thế mà tăng lên trong điều kiện bình thường. Nếu sức mua đủ mạnh, việc đẩy giá qua các bước vẫn là hiện thực.

Tuần qua thị trường khá đuối với các rủi ro trong giao dịch cao khi các quỹ thực hiện tái cân bằng danh mục nên thị trường tạo cản giá giá tăng thì chậm mà giảm thì nhanh. Thực ra khi bị bán tháo, bước giá nào cũng có thể khiến cổ phiếu sàn như thường và ngược lại.