Giá vàng trong nước và thế giới

VnEconomy cập nhật giá vàng trong nước & thế giới hôm nay: SJC, 9999, giá vàng USD/oz, biến động giá vàng tăng, giảm - phân tích, dự báo & dữ liệu lịch sử.

Thứ Sáu, 13/02/2026

Minh Đức

10/06/2012, 02:53

Một ô cửa đã mở, hoạt động của các ngân hàng thương mại, doanh nghiệp vay vốn sẽ bớt ngột ngạt phần nào

Một ô cửa đã mở, hoạt động của các ngân hàng thương mại, doanh nghiệp vay vốn sẽ bớt ngột ngạt phần nào.

Ngày 11/6, sau hơn một năm, cơ chế trần lãi suất huy động VND bắt đầu có thay đổi. Bên cạnh quyết định hạ trần từ 11%/năm xuống 9%/năm, Ngân hàng Nhà nước đã cho phép các tổ chức tín dụng được ấn định lãi suất ở các kỳ hạn từ 12 tháng trở lên.

“Vẽ” lại đường cong lãi suất

Theo Ngân hàng Nhà nước, việc bỏ trần đối với các kỳ hạn từ 12 tháng trở lên sẽ hình thành một đường cong lãi suất mới.

Từ tuần tới, đường cong lãi suất huy động VND bắt đầu được “vẽ” lại. Sẽ cần một thời gian để định hình, theo cung - cầu của thị trường và yếu tố cạnh tranh giữa các tổ chức tín dụng. Trước mắt, sự định hình đó chưa trọn vẹn, do một nửa của nó vẫn còn bị chốt trần. Nhưng đây là sự khởi đầu.

Trong e-mail gửi về VnEconomy, cán bộ một ngân hàng thương mại nhìn nhận: “Thông tư 19 cho phép lãi suất tiền gửi có kỳ hạn từ 12 tháng trở lên do tổ chức tín dụng ấn định trên cơ sở cung - cầu vốn thị trường: đưa lãi suất về đúng bản chất. Khi khách hàng cam kết gửi tiền trung và dài hạn, lãi suất nên cao hơn. Đó là điều tất yếu”.

“Thời gian qua chúng ta đã cào bằng nên khách hàng gửi tiền chỉ gửi 1, 2, 3 tháng. Mà người đi vay xin vay 5 năm, 10 năm. Tất yếu lấy ngắn nuôi dài là rủi ro lớn nhất cho toàn bộ nền kinh tế. Đã đến lúc đưa lãi suất về đúng bản chất cung và cầu của thị trường”, e-mail viết.

Trao đổi với VnEconomy, ông Trương Văn Phước, Tổng giám đốc Ngân hàng Xuất nhập khẩu Việt Nam (Eximbank), nêu quan điểm: “Thực chất thì không nên có trần. Lãi suất cần được trả lại cho thị trường. Nhưng ở đây có tính lịch sử, nên có thể hiểu là Ngân hàng Nhà nước sẽ dần trả lại, có lộ trình. Việc bỏ trần cho các kỳ hạn từ 12 trở lên cho thỏa thuận, tự do hóa lãi suất là đúng. Người gửi tiền và ngân hàng có điều kiện để xác lập một lãi suất hợp lý”.

Câu hỏi đặt ra là liệu đường cong sắp tới, lãi suất các kỳ hạn từ 12 tháng trở lên sẽ cao hơn hay thấp hơn 9%/năm (mức trần áp cho các kỳ hạn dưới 12 tháng)? Liệu sự cạnh tranh gọi vốn giữa các nhà băng có tạo biến động lớn ở “khoảng trống” đó?

Theo Tổng giám đốc Eximbank, trong điều kiện bình thường của nền kinh tế, lãi suất ở các kỳ hạn càng dài thì càng cao. Còn thực tế thời gian tới, cung - cầu thị trường sẽ quyết định, cả ở sự cạnh tranh lãi suất ở “phân khúc” này.

Bớt rủi ro cho cả hai phía

Ngân hàng Nhà nước nói rằng điều chỉnh trên tạo tiền đề cho việc dỡ bỏ trần lãi suất huy động trong thời gian tới. Chưa rõ cụ thể lúc nào bỏ hoàn toàn, còn kiểu “một nửa” lúc này cũng có điểm hay.

Khi các kỳ hạn ngắn bị áp trần 9%/năm, để huy động vốn tốt hơn, ngân hàng thương mại đã có đất để tập trung cạnh tranh lãi suất ở các kỳ từ 12 tháng trở lên. Nguồn vốn có kỳ hạn dài hơn sẽ gia tăng, bớt rủi ro cho hệ thống.

Thời gian qua, cơ cấu kỳ hạn là một trong những rủi ro lớn nhất. Thống đốc Ngân hàng Nhà nước Nguyễn Văn Bình từng nhấn mạnh đây là một trong những nguyên nhân dẫn đến khó khăn thanh khoản thường trực trong hệ thống. Cũng như ý kiến ở e-mail trên, ngân hàng thương mại phải lấy ngắn nuôi dài trong thời gian dài, tích tụ và dẫn tới rủi ro.

Những năm gần đây, hầu hết các tổ chức tín dụng đều có chủ trương giảm mạnh tỷ lệ vốn cho vay trung dài hạn trong cơ cấu, là một biện pháp phòng thủ. Tổng hợp dữ liệu cho thấy, năm 2011 tỷ lệ này tại nhiều thành viên đã xuống mức thấp nhất kể từ năm 2006. Thậm chí nhiều chương trình cho vay đưa ra gần đây, các nhà băng chốt hẳn kỳ hạn tối đa chỉ là 6 tháng.

Với doanh nghiệp, kỳ hạn vay quá ngắn cũng dễ dẫn tới rủi ro. Ngoảnh đi ngoảnh lại đã đến hạn trả nợ. Môi trường kinh doanh khó khăn kéo dài, hàng tồn kho dày lên, sản xuất đình trệ dễ dẫn đến sự đứt gãy trong nghĩa vụ trả nợ. Một kỳ hạn dài hơn sẽ giảm tải áp lực. Khó vay được kỳ hạn dài cũng chính là yếu tố hạn chế nhu cầu - một trong những lý do khiến tín dụng chật vật suốt từ đầu năm.

Nay, một ô cửa đã mở. Không khí hai bên sẽ bớt ngột ngạt phần nào. Nếu sắp tới, các ngân hàng áp lãi suất các kỳ hạn từ 12 tháng cao hơn, nguồn vốn trung dài hạn được kích thích tốt hơn sẽ có thêm điều kiện để hỗ trợ doanh nghiệp.

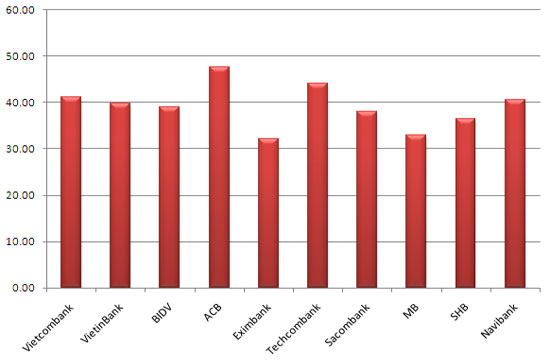

Về phía người gửi tiền, áp lãi suất các kỳ hạn dài cao hơn sẽ gia tăng lợi ích cho những nhu cầu tiết kiệm thực sự. Nếu dòng vốn tổ chức thường gửi ngắn hạn và linh hoạt, thì tiền tiết kiệm dân cư ổn định và dài hạn hơn. Gia tăng lợi ích không chỉ cho họ mà còn cho chính ngân hàng. Báo cáo của một tổ chức tín dụng lớn cho hay, lượng tiền gửi của dân cư thường chiếm tỷ trọng bình quân trong cơ cấu tới 40%.

Đồng ringgit Malaysia và baht Thái Lan tăng giá mạnh, trong khi rupiah Indonesia và peso Philippines suy yếu do bất ổn chính trị...

Tuần qua, lãi suất VND qua đêm trên liên ngân hàng tăng vọt lên 17–20%/năm, buộc nhà điều hành mạnh tay bơm ròng thanh khoản, nâng dư nợ lưu hành trên kênh cầm cố lên mức kỷ lục gần 481 nghìn tỷ đồng để hạ nhiệt. Các chuyên gia cho rằng, đây là hệ quả của hàng loạt vấn đề tích tụ trong thời gian dài. Điều này dẫn đến các ngân hàng thực hiện mục tiêu hỗn hợp giữa chính sách và thị trường như Agribank và một số ngân hàng khác rất chật vật xoay xở cân đối nguồn...

Trước áp lực gia tăng mạnh số lượng hóa đơn điện tử và chi phí tuân thủ của doanh nghiệp khi phải xuất hóa đơn từng lần đối với giao dịch nhỏ nhưng tần suất cao, Bộ Tài chính đề xuất mở lại cơ chế hóa đơn tổng theo ngày hoặc tháng để giảm lực hạ tầng công nghệ...

Thuế đối ứng của Mỹ có ảnh hướng thế nào đến chứng khoán?

Chính sách thuế quan mới của Mỹ, đặc biệt với mức thuế đối ứng 20% áp dụng từ ngày 7/8/2025 (giảm từ 46% sau đàm phán), có tác động đáng kể đến kinh tế Việt Nam do sự phụ thuộc lớn vào xuất khẩu sang Mỹ (chiếm ~30% kim ngạch xuất khẩu). Dưới đây là phân tích ngắn gọn về các ảnh hưởng chính: