Theo dõi các thông tin diễn biến lãi suất gần đây thì thấy mặt bằng chung có sự ổn định. Nhưng nếu thử lượn một vòng trên phố, thực tế có khác biệt lớn.

Đó là lãi suất mà người gửi thực nhận, hoặc niêm yết thực tế tại nhiều chi nhánh ngân hàng đã hấp dẫn hơn đáng kể so với đầu năm.

Diễn biến trái ngược

Ví dụ, tại Ngân hàng Xây dựng (CB), mức lãi suất huy động VND trên biểu niêm yết trực tuyến cao nhất vẫn chỉ 7,3%/năm, các kỳ hạn trên 12 tháng. Nhưng, nếu trực tiếp đến một số điểm giao dịch, mức cao nhất hiện nay đã là 8%/năm.

Tương tự, với khoản tiền gửi chỉ cần từ 1 tỷ đồng, đến trực tiếp phòng giao dịch một số ngân hàng, mức nhận được có thể từ 7,7-8%/năm, dù trên biểu niêm yết trực tuyến của họ cao nhất chỉ đề 7,4-7,5%/năm.

Các ngân hàng thường ghi chú, biểu trực tuyến chỉ để tham khảo, khách gửi tiền cần trực tiếp tìm hiểu tại các chi nhánh. Tại các địa bàn khác nhau, tùy nhu cầu và cạnh tranh huy động, lãi suất có thể cao thấp khác nhau ngay trong cùng một hệ thống ngân hàng.

Với thực tế trên, mức lãi suất 8%/năm hiện không còn thảng thốt như hồi cuối tháng 2/2016, khi Ngân hàng Xuất nhập khẩu (Eximbank) bất ngờ đưa ra. Hiện nhiều ngân hàng nhỏ, hoặc đang trong quá trình tái cơ cấu đã áp mức cao nhất 8%/năm; phổ biến hơn là các mức 7,7-7,8%/năm.

Đó là diễn biến mở rộng của vùng lãi suất cao trong thời gian gần đây, sau đợt tăng khá rộng hồi đầu năm. Diễn biến này cũng trái ngược với sự bình ổn ở vùng thấp của lãi suất trên thị trường liên ngân hàng.

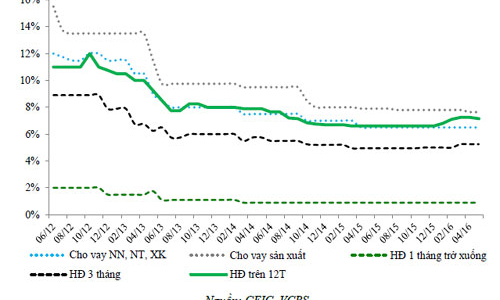

Cụ thể, từ cuối tháng 4/2016, lãi suất trên thị trường liên ngân hàng bắt đầu xu hướng giảm mạnh. Đến trung tuần tháng 5, lần đầu tiên sau ba năm thị trường ghi nhận lãi suất qua đêm rơi xuống dưới mốc 1%/năm. Vùng thấp đó duy trì cho đến nay, thậm chí Ngân hàng Nhà nước vẫn thường xuyên hút bớt tiền về để “đỡ” lãi suất ở đây.

Diễn biến trái ngược, lãi suất huy động trên thị trường 1 với thị trường 2, như trên vẫn là bình thường. Song, nó một phần phản ánh yêu cầu/mục tiêu giảm lãi suất mà Chính phủ đề ra là khó.

Khi ăn nhiều mà chậm lớn

Như VnEconomy từng đề cập ở một bài viết gần đây, lãi suất trên thị trường liên ngân hàng chủ yếu chỉ phản ánh tính chất ngắn hạn trạng thái vốn trong hệ thống nói chung, mà nhiều thông tin gần đây vẫn nhận định là dư thừa vốn, còn sức truyền dẫn sang lãi suất mà nền kinh tế đang thực sự tải là hạn chế.

Biểu hiện hiện nay là, trong khi lãi suất liên ngân hàng liên tục duy trì trạng thái rất thấp, thậm chí Ngân hàng Nhà nước phải thường xuyên phát hành tín phiếu (cũng mang tính cân đối ngắn hạn, với kỳ hạn từ 7-14 ngày) để hạn chế tình huống lãi suất VND xuống quá sâu mà có thể gây bất lợi tới tỷ giá, thì lãi suất huy động và cho vay VND vẫn chưa thể giảm được như định hướng của Chính phủ.

Có lẽ trước những khó khăn, hôm qua (2/8), trong thông cáo về phiên họp thường kỳ tháng 7/2016, Chính phủ đã thêm chữ “phấn đấu” bổ sung cho định hướng giảm lãi suất liên tục đặt ra từ tháng 4/2016 đến nay.

Khó khăn là gì? Đã có nhiều phân tích thời gian gần đây, cùng nhận định từ một số chuyên gia rằng giữ được mặt bằng lãi suất ổn định hiện nay cũng đã là thành công. Nổi bật nhất vẫn là áp lực lạm phát, quan ngại nới lỏng tiền tệ và tâm lý thị trường…

Bên cạnh những khó khăn trong các cân đối vĩ mô như trên, khó khăn trong thực hiện định hướng giảm lãi suất gắn thực hơn với khả năng thực thi của hệ thống các ngân hàng thương mại. Và điểm nhận thấy, trong đó, có nhiều cơ thể ăn nhiều nhưng lợi nhuận vẫn chậm lớn hoặc giảm cân. Một phần năng lượng bị khê đọng, không hấp thụ được trong khi chi phí tạo ra năng lượng vẫn phải duy trì và dĩ nhiên là phản ánh vào giá - lãi suất.

Mùa báo cáo kết quả kinh doanh nửa đầu năm nay tiếp tục cho thấy, trong khi quy mô tổng tài sản và tín dụng tăng cao, nhưng lợi nhuận nhiều thành viên vẫn chưa cải thiện, thậm chí sụt giảm. Trong khi lãi suất cho vay khó tăng lên để lấy nguồn bù cho phần năng lượng bị khê đọng trong nợ xấu, thì lợi nhuận phải chia sẻ cho yêu cầu trích lập dự phòng rủi ro.

Chi phí trích lập dự phòng của hệ thống tăng lên. Số liệu mà VnEconomy tham khảo từ một số tổ chức nghiên cứu (qua tập hợp báo cáo tài chính các ngân hàng thương mại), quy mô trích lập dự phòng rủi ro của toàn hệ thống đến cuối tháng 6/2016 ước tính đã đạt khoảng trên 92 nghìn tỷ đồng.

Quy mô trên phản ánh sự chủ động hơn của hệ thống đối với nợ xấu, khi quan điểm xử lý vẫn nhất quán không dùng tiền ngân sách và cấu phần chủ yếu vẫn dựa vào nguồn lực này. Cùng kỳ những năm trước, quy mô chỉ có từ khoảng 70-77 nghìn tỷ đồng.

Đặt trong yêu cầu xử lý nợ xấu, dự phòng càng lớn là tích cực. Song, nó mâu thuẫn với lợi nhuận, chi phí hoạt động ngân hàng và phản ánh tiêu cực vào giá - lãi suất.

![[Interactive]: Toàn cảnh kinh tế Việt Nam quý 4/2025](https://premedia.vneconomy.vn/files/uploads/2026/01/06/3e4055b2e2264c47bacde654709d0e80-61735.png?w=1050&h=630&mode=crop)