Theo số liệu từ Ngân hàng Nhà nước, đến cuối năm 2013, tỷ lệ nợ xấu của hệ thống các tổ chức tín dụng chỉ còn 3,79%.

Đó là tỷ lệ thấp nhất trong hai năm qua, kể từ thời điểm tháng 2/2012 (3,66%). Hay, theo dữ liệu thống kê của Ngân hàng Nhà nước, sau hai năm liên tục tăng và duy trì trên 4%, thậm chí tới gần 5% (tháng 9/2012), lần đầu tiên nợ xấu mới có một bước giảm mạnh đến như vậy và về dưới 4%.

Trong năm 2013, tỷ lệ cao nhất ghi nhận vào tháng 10 với 4,73%, tức nợ xấu đã giảm gần 1 điểm phần trăm chỉ sau vài tháng.

Nếu tốc độ trên tiếp tục thể hiện, tỷ lệ nợ xấu sẽ sớm trở về dưới 3% (ngưỡng chấp nhận được theo tiêu chuẩn kế toán Việt Nam); một trong những “hàn thử biểu” về tình hình sức khỏe không chỉ của hệ thống ngân hàng mà của cả nền kinh tế sẽ sớm đẹp lên.

Nhưng triển vọng lạc quan đó còn mong manh. Hay kết quả tích cực trên mới chỉ là 1 trong 2 xu hướng có ở diễn biến nợ xấu thời gian qua (xu hướng thực thì chỉ có một, còn khác biệt sẽ theo góc nhìn hoặc cách tính).

Như trên, nói nợ xấu giảm mạnh có vẻ đúng, nhưng nói vẫn tăng cao cũng không sai. Một số tính toán cơ bản cho thấy một phần thực tế nợ xấu vẫn tăng khá mạnh đến cuối 2013.

Về con số tuyệt đối, nợ xấu vẫn tăng lên trong năm qua. Đến 31/12/2012, tổng dư nợ đối với nền kinh tế là 3.090.904 tỷ đồng; tỷ lệ nợ xấu 4,08% tương ứng với 126.108 tỷ đồng nợ xấu.

Đến 31/12/2013, tính theo tỷ lệ tăng trưởng tín dụng 12,5% như Ngân hàng Nhà nước công bố, tổng dư nợ là 3.477.267 tỷ đồng; tỷ lệ nợ xấu chỉ còn 3,79%, nhưng con số tuyệt đối tương ứng là 131.788 tỷ đồng.

Dĩ nhiên, theo tốc độ tăng trưởng tín dụng hay việc mở rộng cho vay, con số tuyệt đối của nợ xấu cũng tăng lên, bởi rủi ro luôn có và luôn đi cùng trong hoạt động ngân hàng. Nhưng, việc xét theo các con số tuyệt đối như trên có thể tham khảo cho một thực tế không lạc quan như việc giảm được 1 điểm phần trăm tỷ lệ nợ xấu.

Mặt thứ hai trong “phiên bản 2 trong 1” của nợ xấu là con số được tính đúng và tính đủ.

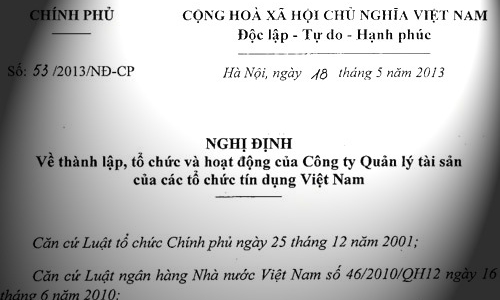

Từ tháng 10/2013, Công ty Quản lý tài sản các tổ chức tín dụng Việt Nam (VAMC) bắt đầu mua lại nợ xấu. Hoạt động mua lại dồn dập trong tháng 11 và 12/2013. Cộng hưởng với tăng trưởng tín dụng đột biến trong hai tháng này, tỷ lệ nợ xấu của hệ thống đã co gọn một cách nhanh chóng.

Cũng theo Ngân hàng Nhà nước, đến cuối 2013 VAMC đã mua lại gần 40.000 tỷ đồng nợ xấu của các tổ chức tín dụng. Nếu cộng phần “tạm gửi” này, con số tuyệt đối tổng nợ xấu của hệ thống ở khoảng 170.000 tỷ đồng tính đến cuối 2013; theo đó, tỷ lệ nợ xấu tương ứng là khoảng 4,9% chứ không phải là 3,79%.

Bên cạnh con số tuyệt đối tăng lên, nếu nhìn theo mức 4,9% như tính toán trên thì cả tỷ lệ nợ xấu cũng tăng lên khá mạnh trong năm 2013.

Tuy nhiên, về mặt số liệu thống kê và công bố, hiện 3,79% vẫn là tham chiếu một cách chính thống trong “phiên bản 2 trong 1”. Cũng lưu ý rằng, đây là tỷ lệ được tổng hợp từ báo cáo của các tổ chức tín dụng, khác với một “phiên bản” khác là qua kênh giám sát từ xa của Ngân hàng Nhà nước, hay “phiên bản” loại bỏ các tác động của Quyết định 780, hay sắp tới là áp theo Thông tư 02…

Trước mắt, tỷ lệ 3,79% được xem như một kết quả bước đầu, trong đó có trọng tâm giải pháp VAMC, cũng như nỗ lực tự xử lý của các tổ chức tín dụng (khoảng 100 nghìn tỷ đồng nợ xấu được họ tự xử hai năm qua bằng nguồn dự phòng). Nhưng nhìn theo tỷ lệ 4,9% có lẽ cũng là một sự thận trọng không thừa.

![[Interactive]: Toàn cảnh kinh tế Việt Nam quý 4/2025](https://premedia.vneconomy.vn/files/uploads/2026/01/06/3e4055b2e2264c47bacde654709d0e80-61735.png?w=1050&h=630&mode=crop)

![[Phóng sự ảnh]: Người dân xếp hàng sớm mua vàng ngày vía Thần tài](https://premedia.vneconomy.vn/files/uploads/2026/02/25/68ed589db1ff4f769c7df0a9d775f435-71854.jpg?w=600&h=337&mode=crop)