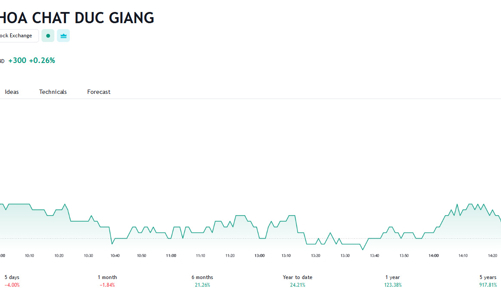

Bà Trương Ngọc Phượng báo cáo thay đổi sở hữu của nhóm nhà đầu tư nước ngoài là cổ đông lớn Công ty Cổ phần Tập đoàn Hóa chất Đức Giang (mã DGC-HOSE).

Theo đó, nhóm quỹ ngoại Dragon Capital đã mua 580.000 cổ phiếu DGC và nâng tỷ lệ sở hữu lên 22,9 triệu cổ piếu, chiếm 6,03% vốn tại DGC vào ngày 2/7 - trong đó, Hanoi Investments Holdings Limites mua 100.000 cổ phiếu, Norges Bank mua 350.000 cổ phiếu; Wareham Group Limited mua 130 000 cổ phiếu; Vietnam Enterprise Investments Limited mua 20.000 cổ phiếu - trong khi đó, Samsung Vietnam Securities Master Investment Trust (Equity) lại bán 20.000 cổ phiếu.

Trước đó, ngày 20/6, 7 trong tổng số 9 thành viên thuộc nhóm quỹ Dragon Capital đã bán ra tổng cộng 960.000 cổ phiếu DGC trong ngày 20/6.

Chốt phiên ngày 20/6, cổ phiếu DGC đóng cửa tại mức 130.000 đồng/cổ phiếu - ngay sát vùng giá đỉnh lịch sử (131.800 đồng/cp). Theo đó, nhóm quỹ Dragon Capital đã thu về khoảng 125 tỷ đồng từ hoạt động bán ra.

Được biết, nhóm Dragon Capital đã trở thành cổ đông lớn của Hóa chất Đức Giang kể từ ngày 9/4, sau khi mua thêm 150 cổ phiếu và nâng số lượng cổ phiếu nắm giữ lên mức 19,1 triệu cổ phiếu, chiếm gần 5,03% vốn

Về tình hình kinh doanh quý 1/2024, DGC ghi nhận doanh thu thuần đạt 2.385 tỷ đồng và 704 tỷ đồng lợi nhuận sau thuế, tương ứng giảm 4% và 11% so với cùng kỳ.

Quý 2/2024, công ty dự kiến tổng doanh thu hợp nhất đạt 2.405,8 tỷ, lợi nhuận sau thuế hợp nhất 700 tỷ đồng.

Năm 2024, Hóa chất Đức Giang đặt mục tiêu tổng doanh thu hợp nhất đạt 10.202 tỷ đồng, lợi nhuận sau thuế đạt 3.100 tỷ đồng, dự kiến chia cổ tức tiếp ở mức 30%.

Mới đây, VCSC giảm 5% giá mục tiêu xuống 126.000 đồng/cổ phiếu và hạ khuyến nghị từ "khả quan"xuống "phù hợp thị trường"do giá cổ phiếu của CTCP Tập đoàn Hóa chất Đức Giang (DGC) đã tăng 15% trong 2 tháng qua.

VCSC cho biết lần lượt điều chỉnh giảm 10%/4%/4% dự báo EBITDA cốt lõi các năm 2024/25/26 do giá phopho vàng thấp hơn dự kiến trong quý 1/2024, chi phí sản xuất photpho cao hơn, và dự án xút-clo chậm tiến độ.

Ngoài ra, giá mục tiêu của VCSC tương ứng P/E dự phóng các năm 2024/25 lần lượt ở mức 15,2 lần/9,5 lần, cao hơn so với mức P/E trượt trung bình 5 năm của DGC là 9,1 lần và VCSC cho rằng DGC xứng đáng với mức định giá cao hơn mức trung bình trong giai đoạn phục hồi lợi nhuận của công ty, cùng với dự báo tăng trưởng lợi nhuận sau thuế sau lợi ích CĐTS năm 2025 ở mức 60% YoY do đóng góp từ các dự án mới, bao gồm 200 tỷ đồng từ nhà máy ethanol, 50 tỷ đồng từ dự án xút-clo, và 329 tỷ đồng ghi nhận một lần từ dự án bất động sản.

Đáng chú ý, VCSC tăng EV/EBITDA mục tiêu của VCSC từ 7 lần lên 8,5 lần do VCSC dự báo tăng trưởng EBITDA cốt lõi năm 2025 ở mức 58% và trữ lượng quặng apatit mở rộng của DGC có thể duy trì tỷ suất sinh lời trên vốn đầu tư (ROIC) hiện tại trên 80% của mảng photpho trong 7 năm tới.

![[Interactive]: Toàn cảnh kinh tế Việt Nam quý 4/2025](https://premedia.vneconomy.vn/files/uploads/2026/01/06/3e4055b2e2264c47bacde654709d0e80-61735.png?w=1050&h=630&mode=crop)