Ngày 26/8/2023, Đại hội cổ đông bất thường 2023 của Tập đoàn Xây dựng Hòa Bình (mã HBC-HOSE) đã không diễn ra như kế hoạch vì không đủ tỉ lệ cổ đông tham dự theo quy định.

Trước đó, HBC thông báo tổ chức Đại hội cổ đông bất thường nhằm thông qua Báo cáo tài chính kiểm toán năm 2022, phương án phát hành cổ phiếu riêng lẻ.

Dự kiến Hội đồng Quản trị Tập đoàn Xây dựng Hòa Bình sẽ tổ chức cuộc họp Đại hội đồng cổ đông bất thường lần 2 theo đúng quy định, thông tin chi tiết về thời gian sẽ được thông báo sau đến các cổ đông.

Theo báo cáo thường niên 2022, Hòa Bình ghi nhận hơn 46.300 cổ đông nắm giữ tổng cộng 274.133.270 cổ phiếu - trong đó, Chủ tịch HĐQT Lê Viết Hải là cổ đông lớn nhất năm 17,14% vốn công ty. Cổ đông lớn còn lại là Hyundai Elevator Co., LTD (nắm 10,24% vốn).

Theo kế hoạch, HBC trình cổ đông thông qua 3 phương án phát hành cổ phiếu tăng vốn điều lệ, với tổng khối lượng tối đa là 274 triệu cổ phiếu. Nếu thành công, vốn điều lệ của Hòa Bình sẽ tăng từ hơn 2.741 tỷ đồng lên hơn 5.481 tỷ đồng. Cụ thể:

Phương án 1: HBC dự kiến phát hành tối đa 107 triệu cổ phiếu riêng lẻ với giá 12.000 đồng/cổ phiếu cho các chủ nợ của công ty, nhằm hoán đổi nợ hiện hữu của công ty với các chủ nợ là nhà cung cấp, nhà thầu phụ, nhà sản xuất. Tỷ lệ hoán đổi nợ là 1,2:1 (tức mỗi 12.000 đồng nợ hoán đổi được 1 cổ phiếu phát hành thêm).

Thời gian thực hiện dự kiến là trong năm 2023 - 2024. Nếu hoàn tất như kế hoạch, Hòa Bình sẽ hoán đổi được 1.284 tỷ đồng nợ.

Các khoản nợ sau khi hoán đổi sẽ được xóa bỏ, các chủ nợ sẽ trở thành cổ đông của Hòa Bình. Về phía Hòa Bình, giá trị các khoản nợ được hoán đổi sẽ được hạch toán để tăng vốn chủ sở hữu. Vốn điều lệ tăng tương ứng với số cổ phiếu đã phát hành và khoản nợ được xóa, công ty không còn nghĩa vụ trả các khoản nợ đã được hoán đổi bằng tiền cho chủ nợ.

Phương án 2: công ty dự kiến chào bán cổ phiếu riêng lẻ đợt 1 với tối đa 120 triệu cổ phiếu, giá chào bán 12.000 đồng/cp. Đối tượng chào bán là các nhà đầu tư chiến lược và/hoặc các nhà đầu tư chứng khoán chuyên nghiệp.

Thời gian thực hiện dự kiến là trong năm 2023 - 2024. Nếu hoàn tất, công ty sẽ thu được khoảng 1.440 tỷ đồng từ thương vụ này. Theo Hòa Bình, số tiền thu được sẽ được công ty dùng để thanh toán các khoản nợ và bổ sung vốn kinh doanh.

Phương án 3: HBC sẽ chào bán cổ phiếu riêng lẻ đợt 2 với tối đa 47 triệu cổ phiếu, giá chào bán cũng là 12.000 đồng/cp, dự thu 564 tỷ đồng. Số tiền thu được này dự kiến sẽ được dùng để bổ sung vốn kinh doanh cho doanh nghiệp. Thời gian dự kiến là sau khi hoàn tất chào bán riêng lẻ đợt 1 ít nhất 6 tháng.

Nguyên tắc chào bán được HBC đưa ra là theo Báo cáo tài chính hợp nhất kiểm toán năm 2022, giá trị sổ sách của cổ phiếu HBC tại thời điểm 31/12/2022 là 4.262 đồng/cổ phiếu.

Mới đây, ông Lê Văn Nam, Tổng Giám đốc HBC công bố chỉ mua được 15.000 cổ phiếu/431.210 cổ phiếu đã đăng ký do điều kiện thị trường chưa phù hợp, từ ngày 25/7 - 23/8/2023 theo phương thức khớp lệnh. Sau giao dịch, ông Nam nâng số lượng cổ phiếu nắm giữ lên 623.700 cổ phiếu, chiếm 0,23%.

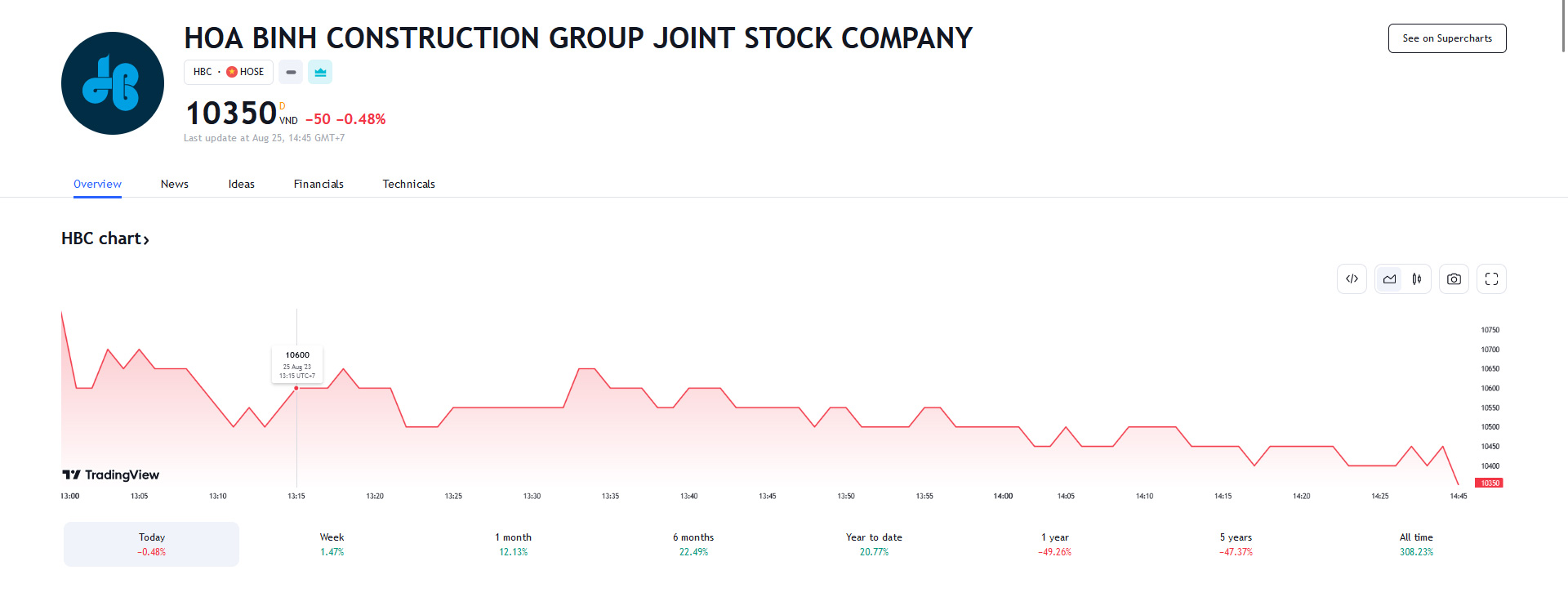

Trên thị trường chứng khoán, cổ phiếu HBC đóng cửa phiên 25/8 tại mức 10.350 đồng/cp, tăng 22,49% trong 6 tháng qua.

![[Interactive]: Toàn cảnh kinh tế Việt Nam quý 4/2025](https://premedia.vneconomy.vn/files/uploads/2026/01/06/3e4055b2e2264c47bacde654709d0e80-61735.png?w=1050&h=630&mode=crop)