Giá vàng trong nước và thế giới

VnEconomy cập nhật giá vàng trong nước & thế giới hôm nay: SJC, 9999, giá vàng USD/oz, biến động giá vàng tăng, giảm - phân tích, dự báo & dữ liệu lịch sử.

Thứ Năm, 12/02/2026

25/01/2023, 06:00

Các ngân hàng Việt Nam đã và đang cố gắng để cải thiện tỷ lệ an toàn vốn (CAR). Các ngân hàng đang từng bước tiến tới những tiêu chuẩn của Basel III và xây dựng một bộ đệm vốn vững chắc cho việc tăng trưởng tín dụng trong tương lai....

Thống kê từ báo cáo tài chính của 27 ngân hàng niêm yết (chiếm 70% tổng tài sản, 71% dư nợ và 68% tiền gửi khách hàng của hệ thống tổ chức tín dụng ngày 30/9/2022) cho thấy, lợi nhuận ngành ngân hàng tăng trưởng tốt trong 9 tháng đầu năm với tổng lợi nhuận trước thuế đạt 192,5 nghìn tỷ đồng, tăng 39% so với cùng kỳ. Trong đó có 7 ngân hàng đạt mức lợi nhuận trên 10 nghìn tỷ đồng, một số ngân hàng có tốc độ tăng trưởng hơn 50% so với cùng kỳ.

Thông thường, tăng trưởng tín dụng toàn ngành ngân hàng sẽ bứt tốc trong nửa cuối năm. Thế nhưng, năm nay, ngay từ những tháng đầu năm, nhu cầu tín dụng đã tăng đột biến. Tính đến cuối tháng 6/2022, tín dụng toàn nền kinh tế đã tăng tới 9,35%. Đây là mức tăng 6 tháng đầu năm cao nhất trong vòng 10 năm qua, trong khi định hướng chung vào thời điểm đó vẫn chỉ khoảng 14% cho cả năm 2022.

Theo đó, so với cùng kỳ năm 2021 quy mô dư nợ của nhiều ngân hàng đã lớn hơn đáng kể. Điển hình như tại ACB và TPBank, dư nợ cho vay khách hàng đều tăng đến 11% so với đầu năm, lần lượt đạt hơn 400 nghìn tỷ đồng và 156 nghìn tỷ đồng. Tại Techcombank, dư nợ cho vay thậm chí tăng hơn 18% so với đầu năm, đạt hơn 410 nghìn tỷ đồng; còn VPBank tăng 13%, đạt hơn 402 nghìn tỷ đồng. VietBank cũng ghi nhận dư nợ cho vay khách hàng tăng 14%, trong khi LienVietPostBank ghi nhận tốc độ khiêm tốn hơn nhưng cũng tăng trưởng trên 9%.

Ngoài ra, thu nhập phí thuần của các ngân hàng cũng tăng trưởng tích cực so với cùng kỳ. Cụ thể, thu nhập phí thuần đã phục hồi trở lại với mức tăng trưởng 37% so với cùng kỳ trong quý 3 năm 2022 từ mức nền thấp của cùng kỳ 2021. Ở nhóm ngân hàng thương mại nhà nước, thu nhập từ phí thanh toán kém khả quan hơn do các chương trình miễn phí chuyển khoản và thu nhập từ bán chéo bảo hiểm (bancassurance) trở thành nguồn đóng góp chính vào của thu nhập thuần hoạt động dịch vụ.

Ngoài ra, do một số ngân hàng lớn đã trích lập đầy đủ dự phòng cho các khoản vay tái cơ cấu do Covid-19 vào năm 2021, nên chi phí dự phòng rủi ro tín dụng lũy kế đã giảm 1,5%. Chi phí dự phòng tín dụng thấp hơn đã hỗ trợ lợi nhuận của các ngân hàng trong 9 tháng đầu năm 2022.

Nhìn chung toàn thị trường, TS. Cấn Văn Lực, Chuyên gia Kinh tế trưởng BIDV, cho rằng lợi nhuận trước thuế ngành ngân hàng năm 2022 tăng trưởng tích cực là nhờ vào các yếu tố chính: (i) thu từ lãi tăng nhờ tín dụng tăng trưởng nhanh trong 2 quý đầu năm; (ii) thu nhập phi tín dụng tăng trưởng, đặc biệt là thu nhập từ bancassurance, dịch vụ ngân hàng số, dịch vụ thanh toán, kinh doanh ngoại hối...; (iii) năng suất lao động bình quân trong các ngân hàng được cải thiện (tăng khoảng 1,5%) nhờ chuyển đổi số và tự động hóa; (iv) giảm áp lực trích dự phòng do nhiều tổ chức tín dụng đã trích lập đầy đủ dự phòng cho các khoản nợ cơ cấu lại trong năm 2021; (v) Nền so sánh 9 tháng năm 2021 ở mức thấp do ảnh hưởng của dịch Covid-19; (vi) các ngân hàng đã nỗ lực tối đa hóa chi phí, trong đó tỷ lệ chi phí trên thu nhập bình quân (CIR) của 27 ngân hàng thương mại đã giảm từ 34% năm 2021 xuống 32% trong 9 tháng năm 2022…

Mặc dù có kết quả tăng trưởng tốt như vậy, nhưng ông Lực lại đưa ra lưu ý, lợi nhuận 9 tháng chưa phản ánh kết quả kinh doanh cuối cùng của năm do các tổ chức tín dụng thường trích lập dự phòng rủi ro tín dụng đầy đủ vào cuối năm sau khi đánh giá đầy đủ hơn về chất lượng tín dụng. Đồng thời, vị chuyên gia này cũng đưa ra thêm 4 rủi ro đối với lợi nhuận các ngân hàng trong quý 4/2022 và năm 2023.

Thứ nhất, tỷ trọng tiền gửi không kỳ hạn - nguồn vốn chi phí thấp đang có xu hướng giảm trong năm 2022. Nguyên nhân là do lãi suất tiết kiệm có kỳ hạn tăng nhanh và trở nên hấp dẫn hơn, chênh lệch giữa không kỳ hạn, kỳ hạn ngắn và kỳ hạn dài mở rộng, dòng tiền nhàn rỗi đã chuyển dịch từ gửi không kỳ hạn sang gửi tiết kiệm có kỳ hạn để hưởng lãi suất cao hơn. Đồng thời, huy động vốn khó khăn vì người dân chuyển sang tiêu dùng và doanh nghiệp chuyển vào sản xuất - kinh doanh, trang trải chi phí. Thực tế, xu hướng tăng tỷ lệ chi phí tín dụng đang diễn ra khá phổ biến.

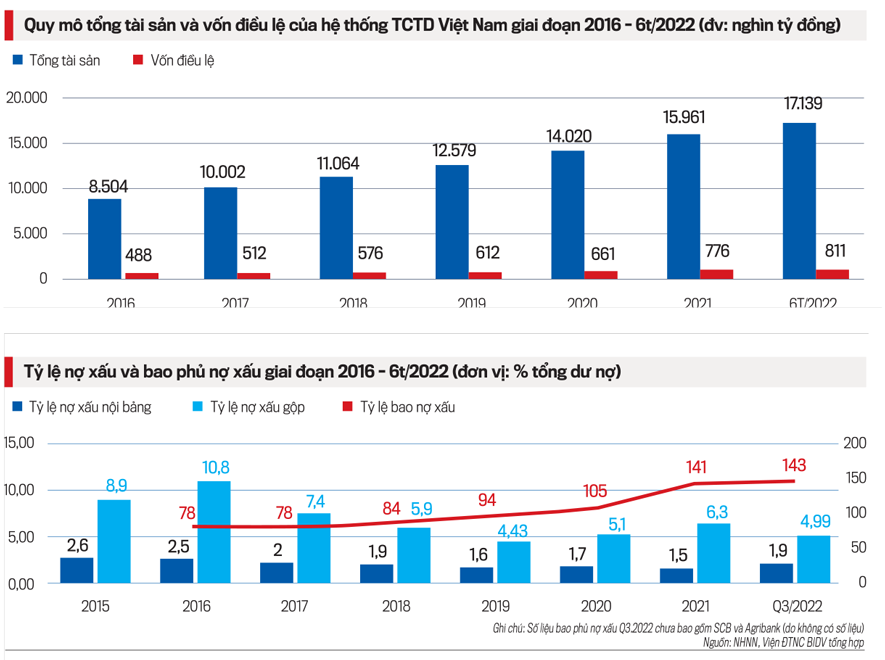

Thứ hai, dự báo nợ xấu của nền kinh tế năm 2023 sẽ gia tăng cùng với chính sách thắt chặt tiền tệ của Ngân hàng Nhà nước. Trong đó, lãi suất tăng sẽ làm tăng nghĩa vụ trả nợ của bên vay (cá nhân và doanh nghiệp), trong khi kinh tế phục hồi chậm lại, tăng trưởng thấp hơn như nêu trên, dẫn đến nợ xấu tiềm ẩn gia tăng. Vì vậy, dự báo trong năm 2023, nợ xấu nội bảng ở mức 2%, nợ xấu gộp khoảng 4%. Trong khi đó, mức nợ xấu gộp của hệ thống tổ chức tín dụng Việt Nam khoảng 4,99%, ở mức cao khi so sánh với các nước trong khu vực.

Thứ ba, hệ số an toàn vốn (CAR) của các ngân hàng thương mại Việt Nam cải thiện chậm và ở mức thấp so với khu vực. Mức đệm vốn ở mức thấp làm hệ thống ngân hàng dễ bị tác động tiêu cực từ các cú sốc bất lợi từ môi trường kinh doanh.

Thứ tư, dư địa chính sách tiền tệ đã bị thu hẹp. Trong khi Ngân hàng Nhà nước tiếp tục duy trì công cụ hạn mức tín dụng để kiểm soát lạm phát mục tiêu và thanh khoản hệ thống. Vì vậy, thu nhập từ lãi cũng phần nào bị hạn chế.

Tương tự, Công ty Chứng khoán SSI đánh giá, năm 2023 sẽ là năm chông gai đối với ngành ngân hàng. Bởi lẽ, khi nhìn ở góc độ trái phiếu doanh nghiệp và bất động sản, nhóm nghiên cứu chỉ ra rằng, nhiều doanh nghiệp bất động sản bắt đầu gặp khó khăn trong việc huy động vốn (và tái cơ cấu) cho hoạt động kinh doanh của mình. Điều này có thể sẽ làm gia tăng rủi ro liên quan đến khả năng trả nợ của những công ty này với ngân hàng.

Thêm vào đó, tổng dư nợ toàn bộ các khoản cho vay mua nhà tại các ngân hàng chúng tôi phân tích ở mức khoảng 1,3 triệu tỷ đồng. Thế nhưng, thị trường bất động sản lại đang có xu hướng giảm giá và chưa thấy tín hiệu hồi phục.

“Chúng tôi duy trì quan điểm rằng các ngân hàng sẽ phải đối mặt với vấn đề chất lượng tài sản trong thời gian tới. Trừ khi có các quy định đặc biệt về phân loại nợ/trích lập dự phòng cho các khoản vay/trái phiếu đáo hạn vào năm 2023 được thực hiện, nợ xấu và trích lập dự phòng sẽ là những áp lực tương đối lớn”, nhóm nghiên cứu tại SSI đánh giá.

Trong những năm gần đây quy mô hoạt động và năng lực tài chính của các tổ chức tín dụng liên tục được cải thiện, giai đoạn 2016 đến tháng 6/2022, tổng tài sản và vốn điều lệ của hệ thống các tổ chức tín dụng đạt tốc độ tăng bình quân lần lượt khoảng 17% và 11%.

Theo bà Trần Thị Thu Thảo, Chuyên viên phân tích cao cấp của Công ty Chứng khoán VNDirect, các ngân hàng Việt Nam đã và đang cố gắng để cải thiện tỷ lệ an toàn vốn (CAR). Các ngân hàng đang từng bước tiến tới những tiêu chuẩn của Basel III và xây dựng một bộ đệm vốn vững chắc cho việc tăng trưởng tín dụng trong tương lai.

Tính đến hiện tại, hiện có hơn 20 ngân hàng đã áp dụng tiêu chuẩn Basel II. Trong đó, 6 ngân hàng đã hoàn thành cả 3 trụ cột. Một số ít ngân hàng đã bắt đầu chuyển sang đáp ứng những tiêu chuẩn của Basel III. Những động thái này sẽ giúp các ngân hàng quản trị rủi ro và vốn hiệu quả hơn.

Do đó, trong bối cảnh đầy biến động như hiện tại, bà Thảo nhìn nhận vẫn có điểm sáng. Đó là các ngân hàng sở hữu danh mục cho vay ít rủi ro, tham gia hỗ trợ các ngân hàng yếu kém, tỷ lệ an toàn vốn cao và quản trị thanh khoản tốt, sẽ nhận được hạn mức tín dụng cao hơn.

Bên cạnh đó, ngân hàng có tỷ lệ tiền gửi không kỳ hạn cao, tỷ trọng cho vay bán lẻ cao và tỷ lệ huy động ngắn hạn trên cho vay dài hạn thấp sẽ có khả năng giảm thiểu rủi ro biên lãi ròng giảm. Sau cùng, chất lượng tài sản ổn định và tỷ lệ dự phòng tổn thất cho vay dồi dào sẽ là chìa khóa giúp các ngân hàng ứng phó với kịch bản nợ xấu có thể tăng mạnh trong thời gian tới.

Cùng quan điểm, Công ty Chứng khoán BIDV đánh giá, một số ngân hàng có lợi thế về tỷ lệ CASA cao (hơn 30%), tỷ lệ LDR thấp sẽ giúp cho các ngân hàng này có chi phí vốn thấp, từ đó giúp gia tăng khả năng chống chịu tốt trước xu hướng chi phí huy động tăng và duy trì NIM ở mức tốt hơn các ngân hàng còn lại. Vì lẽ đó, dù gặp những “cơn gió” ngược chiều nhưng tiềm năng của một số ngân hàng vẫn sẽ tốt trong năm 2023.<

Giá vàng thế giới tăng trong phiên giao dịch ngày thứ Tư (11/2), dù báo cáo việc làm tốt hơn kỳ vọng của Mỹ làm giảm khả năng Cục Dự trữ Liên bang (Fed) hạ lãi suất. Quỹ SPDR Gold Trust tiếp tục mua ròng vàng...

Trong giai đoạn từ năm 2021 đến 2025, nhiều ngân hàng trung ương, đặc biệt ở các thị trường mới nổi như Trung Quốc, Ấn Độ và Thổ Nhĩ Kỳ, đã đẩy mạnh mua vàng để đa dạng hóa dự trữ và giảm phụ thuộc vào đồng USD...

Quy chế quy định nguyên tắc hoạt động; chức năng, nhiệm vụ, quyền hạn; hoạt động của Hội đồng và quan hệ với Cơ quan điều hành Trung tâm Tài chính quốc tế tại Thành phố Hồ Chí Minh và Cơ quan điều hành Trung tâm Tài chính quốc tế tại thành phố Đà Nẵng.

Ngay sau Lễ ra mắt Trung tâm tài chính quốc tế Việt Nam tại TPHCM, Phó Thủ tướng Thường trực Chính phủ Nguyễn Hòa Bình, Chủ tịch Hội đồng điều hành Trung tâm tài chính quốc tế Việt Nam có buổi làm việc với lãnh đạo các bộ, ngành chức năng, TPHCM và TP. Đà Nẵng về tình hình triển khai hoạt động Trung tâm tài chính quốc tế Việt Nam tại 2 địa phương này vào chiều nay (11/2).

Tiếp tục đồng hành cùng doanh nghiệp trong việc chủ động dòng vốn, tối ưu chi phí và nắm bắt cơ hội tăng trưởng ngay từ đầu năm 2026, từ nay đến hết ngày 13/3/2026, Ngân hàng TMCP Sài Gòn – Hà Nội (SHB) triển khai chương trình ưu đãi “Lộc mã đón xuân, Combo 0 đồng” dành cho khách hàng doanh nghiệp, với nhiều chính sách thiết thực và đồng bộ.

Thuế đối ứng của Mỹ có ảnh hướng thế nào đến chứng khoán?

Chính sách thuế quan mới của Mỹ, đặc biệt với mức thuế đối ứng 20% áp dụng từ ngày 7/8/2025 (giảm từ 46% sau đàm phán), có tác động đáng kể đến kinh tế Việt Nam do sự phụ thuộc lớn vào xuất khẩu sang Mỹ (chiếm ~30% kim ngạch xuất khẩu). Dưới đây là phân tích ngắn gọn về các ảnh hưởng chính: