Công ty Cổ phần Hoàng Anh Gia Lai (mã HAG-HOSE) thông báo Nghị quyết HĐQT 15, 16 ngày 28/09/2023 và 29/09/2023.

Theo đó, ngày 29/9, HĐQT HAG đã thông qua việc điều chỉnh kỳ hạn trái phiếu trị giá 300 tỷ đồng được phát hành ngày 18/6/2012 từ 11 năm thành 13 năm. Theo đó, ngày đáo hạn sẽ dời từ ngày 30/9/2023 sang ngày 30/9/2025.

Trên báo cáo soát xét bán niên 2023, HAGL đang lưu hành lô trái phiếu trị giá 300 tỷ đồng, trái chủ là CTCP Dịch vụ Nông nghiệp Tây Nguyên, được đáo hạn ngày 30/9/2023. Tài sản thế chấp là 47 triệu cổ phiếu của Chủ tịch Đoàn Nguyên Đức. Tổ chức thu xếp phát hành là Chứng khoán ACB (ACBS).

Ngoài ra, HAGL còn khoản dư nợ trái phiếu trị giá 5.271 tỷ đồng từ trái chủ Ngân hàng BIDV, ngày đáo hạn là 30/12/2026.

Đồng thời, HĐQT HAG thông qua việc tiến hành rà soát số liệu căn cứ trên Báo cáo tài chính của Công ty và Công ty TNHH Hưng Thắng Lợi Gia Lai để thống nhất triển khai phương án chuyển đổi một phần số dư nợ của Hưng Thắng Lợi Gia Lai thành phần vốn góp của Hưng Thắng Lợi Gia Lai.

Bên cạnh đó, HĐQT HAG thông qua thông qua việc tiếp tục góp vốn vào Hưng Thắng Lợi Gia Lai bằng chính khoản nợ của Hưng Thắng Lợi Gia Lai. Tỷ lệ sở hữu của Công ty tại Hưng Thắng Lợi Gia Lai sau khi hoàn tất việc góp vốn bằng khoản nợ là 98,78% vốn điều lệ Hưng Thắng Lợi Gia Lai.

HĐQT công ty ủy quyền và giao cho Ông Võ Trường Sơn - Tổng giám đốc kiêm Người đại diện theo pháp luật của Công ty và bà Nguyễn Thị Mơ — Người đại diện phần vốn góp của của Công ty tại Hưng Thắng Lợi Gia Lai triển khai thực hiện và tiến hành ký kết các họp đồng, văn bản, tài liệu, các công việc liên quan để hoàn tất giao dịch.

Mới đây, cổ đông HAG đã thông qua đến việc chào bán 130 triệu cổ phiếu riêng lẻ với giá 10.000 đồng/cp. Theo kế hoạch, tổng số tiền thu được từ đợt chào bán là 1.300 tỷ đồng sẽ dùng để thanh toán khoản nợ gốc và lãi trái phiếu do HAGL phát hành, cơ cấu lại các khoản nợ vay tại ngân hàng TMCP Tiên Phong cho công ty con là CTCP Gia súc Lơ Pang và bổ sung nguồn vốn lưu động và cơ cấu lại nợ cho công ty con là Công ty TNHH Hưng Thắng Lợi Gia Lai.

Trên thị trường, HOSE thông báo giữ nguyên diện cảnh báo đối với cổ phiếu HAG theo Quyết định số 740/QĐ-SGDHCM ngày 07/10/2022 của SGDCK TP.HCM do lợi nhuận sau thuế chưa phân phối tại ngày 30/06/2023 là -2.959,49 tỷ đồng căn cứ Báo cáo tài chính họp nhất soát xét bán niên năm 2023, cổ phiếu chưa đáp ứng quy định tại điểm b khoản 4 Điều 37 Quy chế Niêm yết và giao dịch chứng khoán niêm yết ban hành kèm theo Quyết định số 17/QĐ-HĐTV ngày 31/03/2022 của Hội đồng Thành viên Sở Giao dịch Chứng khoán Việt Nam.

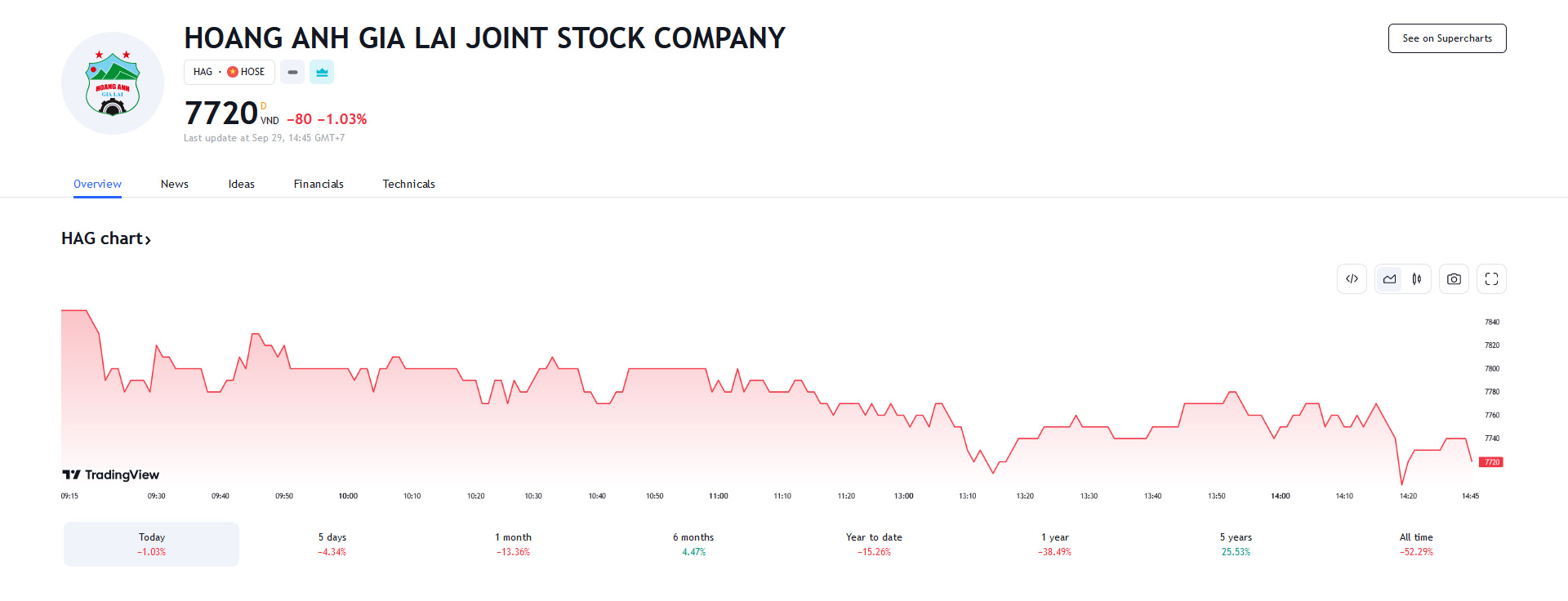

Kết phiên 29/9, cổ phiếu HAG giảm 7.720 đồng/cp và giảm hơn 15% từ đầu năm đến nay.

![[Interactive]: Toàn cảnh kinh tế Việt Nam quý 4/2025](https://premedia.vneconomy.vn/files/uploads/2026/01/06/3e4055b2e2264c47bacde654709d0e80-61735.png?w=1050&h=630&mode=crop)