Thị trường chính thức kết thúc kỳ nghỉ lễ kéo dài 5 ngày liên tiếp và bước vào phiên giao dịch ngày đầu tiên vận hành của hệ thống KRX. Nhận định về diễn biến thị trường, ông Nguyễn Thế Minh, Giám đốc Nghiên cứu và phân tích Khối khách hàng cá nhân của Chứng khoán Yuanta cho rằng, diễn biến thị trường chứng khoán toàn cầu tích cực khi Việt Nam bước vào kỳ nghỉ lễ kéo dài, nổi bật nhất là các chỉ số chứng khoán châu Âu quay trở lại về mức đỉnh kỷ lục.

Đồng thời, xu hướng trung hạn của chỉ số S&P500 cũng được nâng lên mức tăng cho thấy rủi ro trung hạn đã giảm đáng kể.

Tại Mỹ, sau dữ liệu tăng trưởng GDP quý 1/2025 với mức giảm 0,3% so với cùng kỳ thì dữ liệu việc làm tích cực với việc tạo ra thêm 177 nghìn việc làm trong tháng 04/2025, điều này cho thấy nền kinh tế vẫn rất vững chắc và càng làm giảm khả năng giảm lãi suất của Fed trong thời gian tới. Theo CMEgroup, xác suất cao Fed vẫn giữ mức lãi suất 4,25-4,5% trong tháng 5 và tháng 6/2025 cho nên sẽ khó có đợt giảm lãi suất đáng kể trong quý 2/2025.

Diễn biến giá hàng hóa và đặc biệt là giá dầu sẽ là yếu tố tác động chính lên khả năng đàm phán cũng như là thời gian đàm phán của Mỹ với các quốc gia. Trong tuần qua, giá dầu Brent đã giảm về mức 60 USD/thùng và Tổng thống Trump đã tỏ ra vui vẻ hơn khi nỗi lo lạm phát giảm đáng kể, điều này sẽ càng kéo dài về khả năng đàm phán nếu giá hàng hóa tiếp tục hạ nhiệt nhờ vào giá dầu.

Tuy nhiên, các tín hiệu kỹ thuật phân kỳ tăng giá từ giá dầu Brent đang hình thành cho thấy đà hồi phục được kỳ vọng trong tuần tới và mức 60 USD cũng được xem là vùng hỗ trợ mạnh trong ngắn hạn cho nên nỗi lo lạm phát có thể cũng sẽ sớm trở lại nếu đà hồi phục diễn ra như kỳ vọng và các quốc gia có thể sẽ sớm đạt thỏa thuận thuế quan.

Thông thường tháng 5 là tháng biến động tiêu cực của thị trường và nhà đầu tư cũng giao dịch thận trọng trong giai đoạn này. Theo thống kê chỉ số S&P500 từ 1965-2023, chỉ số S&P500 thường có xác suất tăng gần 70% với mức tăng trung bình 1% trong thị trường giá lên tức là chỉ số S&P500 trên đường trung bình 200 ngày, ngược lại chỉ số S&P500 thường có xác suất tăng 35% với mức giảm trung bình 2,5% trong thị trường giá xuống tức là chỉ số S&P500 dưới đường trung bình 200 ngày.

Hiện nay, chỉ số S&P500 vẫn dưới đường SMA200 và SMA200 là 1,04%. Trong khi đó, các chỉ số chứng khoán châu Âu cũng đã vượt xa đường SMA200.

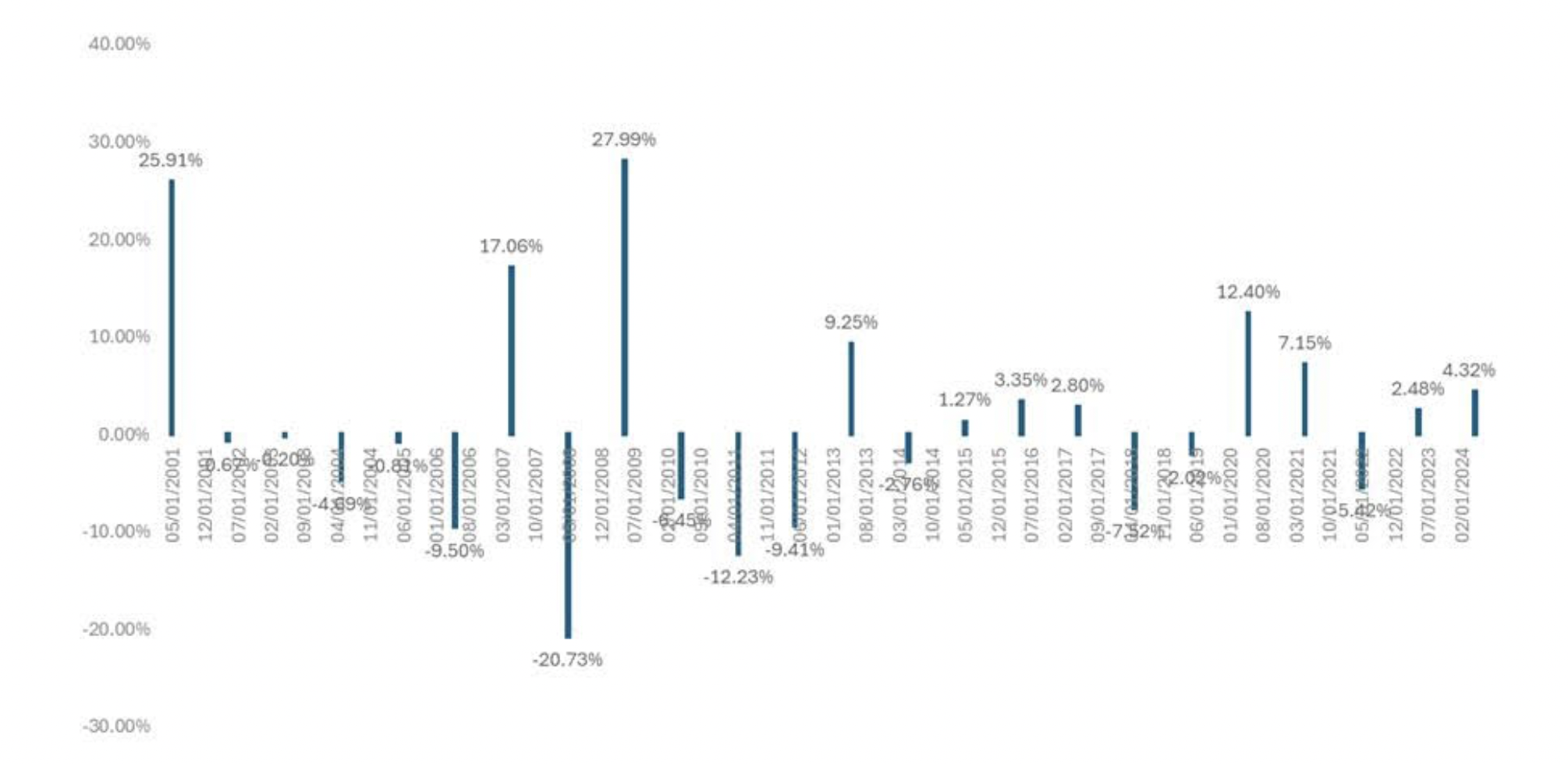

Tại Việt Nam, chỉ số VN-Index có xác suất tăng 46% với mức tăng trung bình 1,32% trong tháng 5 từ năm 2000-2024. Như vậy có thể thấy, thị trường cũng chịu tác động từ hiệu ứng Sell in May, nhưng còn tùy thuộc thị trường đang ở giai đoạn nào. Hiện nay, có thể thấy xu hướng trung hạn của thị trường chứng khoán toàn cầu đã tích cực trở lại cho nên hiệu ứng Sell in May có thể giảm tác động như đã từng xảy ra trong quá khứ.

Tính đến thời điểm hiện tại, đã có 904 doanh nghiệp chiếm 91% vốn hóa đã công bố kết quả kinh doanh quý 1/2025. Theo kết quả thống kê, nhóm Phi tài chính vẫn dẫn đầu tăng trưởng lợi nhuận sau thuế trong quý 1/2025, nhưng đà tăng trưởng lợi nhuận sau thuế của toàn thị trường đã chậm lại so với quý 4/2024.

Trước đó, theo thống kê của Agriseco, tại phiên mở cửa sau kỳ nghỉ lễ 30/4 hàng năm, tức phiên giao dịch đầu tiên của tháng 5, thị trường thường có xu hướng giảm nhẹ tỷ suất bình quân giảm 0,49%, chỉ có 6/15 năm tăng điểm. Mức tăng cao nhất là 1,35% vào năm 2011 và mức giảm mạnh nhất là -3,08% năm 2015, cho thấy biến động không có sự đột biến đáng kể.

Tính trong toàn tháng 5: Ghi nhận hiệu suất giảm nhẹ tỷ suất trung bình giảm -0,18%; số lần tăng điểm là 8/15 năm. Trong các năm tăng điểm, mức tăng trung bình khá cao, đạt 5,41%. Tuy nhiên mức giảm trung bình cũng tương đối lớn, đạt -6,57% với năm giảm mạnh nhất là 2011 (-12,23%). Tháng 5 thường ghi nhận biến động mạnh, với mức độ tăng/giảm đều đáng kể. Tuy nhiên các năm gần đây, mức độ biến động cũng có phần thu hẹp hơn so với giai đoạn 2011-2014.

![[Interactive]: Toàn cảnh kinh tế Việt Nam quý 4/2025](https://premedia.vneconomy.vn/files/uploads/2026/01/06/3e4055b2e2264c47bacde654709d0e80-61735.png?w=1050&h=630&mode=crop)