Chia sẻ tại "Diễn đàn kinh tế 2023: Cùng doanh nghiệp "vượt sóng", TS. Nguyễn Quốc Hùng, Tổng Thư ký Hiệp hội Ngân hàng Việt Nam (VNBA), cho biết lạm phát, giá cả có xu hướng tăng nhanh tác động lên đời sống người dân, làm chậm lại quá trình phục hồi kinh tế cũng như quá trình tăng trưởng tiêu dùng, đầu tư. Trong đó, ngành ngân hàng sẽ phải đối mặt với nhiều thách thức.

NGÂN HÀNG KHÓ ĐỦ ĐƯỜNG

Ông Hùng cho rằng Ngân hàng Nhà nước thời gian qua vẫn kiên định với chính sách tiền tệ thận trọng, linh hoạt và đồng bộ. Trong đó, ưu tiên số một của Ngân hàng Nhà nước là kiểm soát lạm phát, góp phần ổn định kinh tế vĩ mô, hỗ trợ doanh nghiệp phát triển, tạo đã phục hồi nền kinh tế. Tuy nhiên vẫn còn rất nhiều những khó khăn, thách thức.

Theo thông lệ, ngân hàng chỉ là nơi cung cấp vốn lưu động, chủ yếu là vốn ngắn hạn cho nền kinh tế, doanh nghiệp muốn huy động vốn trung, dài hạn thì phải ra thị trường vốn. Song, hiện nay thị trường vốn và thị trường tiền tệ đang mất cân đối nghiêm trọng khi xảy ra tình trạng trái phiếu chưa đến hạn đã phải trả trước hạn. Việc phải trả cả trái phiếu chưa đến hạn, buộc doanh nghiệp phải lấy cả nguồn tiền sản xuất kinh doanh, thậm chí cả vốn vay ngân hàng để trả nợ.

Nêu số liệu tín dụng 10 tháng đầu năm tăng trưởng 11,5% trong khi nguồn vốn chỉ tăng 4,8%, ông Hùng cho rằng ngay cả khi Ngân hàng Nhà nước có nới thêm "room" tín dụng thì ngân hàng thương mại cũng không đủ vốn để cho vay tiếp thêm.

Theo ông Hùng, hiện nay, các ngân hàng đang rất khó khăn trong hệ số an toàn vốn, tính chung cả ngành bởi dư nợ cho vay và tổng huy động gần như tương đương nhau.

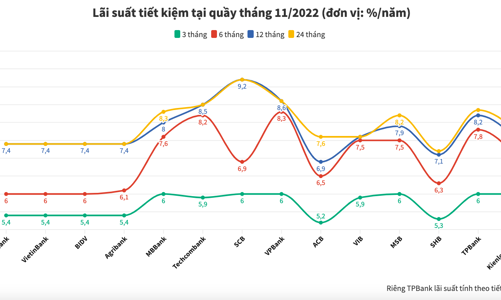

Do đó, để đảm bảo đủ nguồn vốn đáp ứng nhu cầu của doanh nghiệp trong thời gian tới, buộc ngân hàng phải tăng mạnh lãi suất huy động đầu vào. Điều này, có thể sẽ ảnh hưởng tới việc hạ lãi suất cho vay, hỗ trợ doanh nghiệp theo chỉ đạo của Chính phủ và Ngân hàng Nhà nước.

"Các tổ chức tín dụng dù đã tiết giảm chi phí hoạt động để lãi suất cho vay tăng chậm hơn lãi suất huy động nhưng ngân hàng thương mại cũng là doanh nghiệp nên không thể hy sinh mãi được", TS. Nguyễn Quốc Hùng bày tỏ thẳng thắn.

Bên cạnh những khó khăn trên, ông Hùng cũng lo ngại nợ xấu sẽ có xu hướng tăng cao, nhiều khoản nợ trong đối tượng được giãn, hoãn nợ theo Thông tư 14/2021/TT-NHNN trước đây nếu khách hàng vẫn khó khăn không trả nợ thì sẽ bị chuyển nợ xấu. Công tác xử lý nợ xấu của các ngân hàng gặp nhiều khó khăn do quá trình triển khai phát sinh nhiều vướng mắc, hạn chế, ảnh hưởng đến công tác xử lý tài sản bảo đảm, thu hồi nợ xấu của các tổ chức tín dụng.

CẦN THÊM CƠ CHẾ ĐỂ GIẢM LÃI VAY

Đề xuất giải pháp hỗ trợ doanh nghiệp tiếp cận vốn tín dụng, TS. Nguyễn Quốc Hùng cho biết cần thiết lập, xây dựng một hệ thống giải pháp chính sách phù hợp, mạnh mẽ cho doanh nghiệp, trong đó đề xuất một số giải pháp cần tập trung thực hiện trong thời gian tới.

Thứ nhất, phải có sự điều hành đồng bộ cả chính sách tiền tệ, chính sách tài khóa và các chính sách kinh tế vĩ mô khác. Do vậy, đề nghị Chính phủ tiếp tục chỉ đạo quyết liệt tăng cường đẩy mạnh giải ngân đầu tư công, cũng như thực hiện chính sách tài khóa mở rộng, giảm bớt áp lực đối với tiền tệ, tín dụng từ hệ thống ngân hàng; đồng thời tăng cường xúc tiến thương mại, đẩy mạnh xuất khẩu, tăng cường thu hút đầu tư… giúp cải thiện cung - cầu ngoại tệ cũng như giảm áp lực đối với tỷ giá.

Thứ hai, đẩy nhanh tiến độ các Luật đang được sửa đổi, hoàn thiện khung pháp lý cho các mô hình kinh doanh mới (như P2P Lending, Fintech, trung tâm kinh doanh thương mại, tiền kỹ thuật số, giao dịch xuyên biên giới, cơ chế chia sẻ thông tin, dữ liệu…), cũng như thúc đẩy phối hợp giữa các bộ, ngành để đẩy nhanh quá trình chuyển đổi số nền kinh tế.

Thứ ba, tiếp tục chỉ đạo đẩy nhanh tiến độ xây dựng cơ sở dữ liệu cấp quốc gia, đặc biệt là dữ liệu dân cư và có cách thức khai thác hiệu quả vào các hoạt động ngân hàng, tài chính, phục vụ phát triển đất nước và quản lý xã hội.

Thứ tư, xem xét có chính sách hỗ trợ, khuyến khích các ngân hàng thương mại tích cực giảm lãi suất cho doanh nghiệp, đặc biệt là các doanh nghiệp thuộc lĩnh vực ưu tiên theo chỉ đạo của Chính phủ: thông qua giảm thuế, phí cho các ngân hàng này với mức giảm cao hơn so với quy định hiện nay; xem xét có cơ chế hỗ trợ các ngân hàng thông qua tái cấp vốn với lãi suất hợp lý.

Thứ năm, thành lập thị trường mua bán nợ, đồng thời hoàn thiện khuôn khổ pháp lý về hoạt động mua bán nợ của các doanh nghiệp và khung pháp lý quản lý thị trường mua bán nợ, xây dựng và ban hành tiêu chuẩn thẩm định giá khoản nợ.

Thứ sáu, rà soát lại các quy định liên quan đến ngành nghề, đối tượng được hưởng, các điều kiện vay vốn. Tăng cường phối hợp chính sách, cải thiện môi trường đầu tư (thuế, hải quan, thủ tục hành chính…), tạo môi trường kinh doanh bình đẳng, minh bạch, cạnh tranh lành mạnh, các thành phần kinh tế được bình đẳng trong tiếp cận nguồn lực đầu vào và trong tiếp cận thị trường đầu ra

Ngoài ra, Tổng Thư ký VNBA cũng kiến nghị Ngân hàng Nhà nước tiếp tục triển khai các chương trình cho vay liên kết, chuỗi cung ứng; tích cực triển khai chương trình kết nối ngân hàng - doanh nghiệp để cùng với chính quyền các địa phương trực tiếp tháo gỡ đồng bộ những khó khăn, vướng mắc của doanh nghiệp; đẩy mạnh triển khai hỗ trợ lãi suất.

![[Interactive]: Toàn cảnh kinh tế Việt Nam quý 4/2025](https://premedia.vneconomy.vn/files/uploads/2026/01/06/3e4055b2e2264c47bacde654709d0e80-61735.png?w=1050&h=630&mode=crop)