Giá vàng trong nước và thế giới

VnEconomy cập nhật giá vàng trong nước & thế giới hôm nay: SJC, 9999, giá vàng USD/oz, biến động giá vàng tăng, giảm - phân tích, dự báo & dữ liệu lịch sử.

Thứ Tư, 04/02/2026

Kiều Linh

04/11/2022, 09:16

Đồng pha với hoạt động bán ròng trong suốt tháng 10 vừa qua, nhiều quỹ ngoại tiếp tục báo lỗ nặng, đưa tỷ trọng tiền mặt về mức cao nhất...

Trước diễn biến bất lợi trong nước và quốc tế về tỷ giá, lãi suất, thị trường trái phiếu đã khiến Vn-Index tiếp tục có một tháng giao dịch ảm đạm. Kết thúc tháng 10, VN-Index và HNX-Index giảm lần lượt -9.2% và -15.9% so với tháng 9. VN-Index đã thiết lập vùng đáy mới trong năm tại 1.027.9 điểm - ở ngưỡng 1.130 điểm – tương đương mức giá tháng 11 năm 2022.

Khối ngoại không còn là điểm tựa vững vàng cho thị trường. Họ tiếp tục bán ròng 1.533 tỷ trong quá trình thị trường giảm sâu về ngưỡng tâm lý 1,000 điểm. Dù vậy tốc bán ròng đã giảm mạnh so với năm 2021. Nhà đầu tư nước ngoài chỉ còn bán ròng 13.311 tỷ đồng trong 12 tháng, giảm 38.5 nghìn tỷ đồng so cùng kỳ năm 2021.

Đồng pha với hoạt động bán ròng, nhiều quỹ ngoại tiếp tục đưa tỷ trọng tiền mặt về mức cao nhất. Theo đó, báo cáo tuần mới nhất của Vietnam Enterprise Investment Limited (VEIL) - một quỹ thuộc Dragon Capital đã đưa tỷ trọng tiền mặt về 9,49%. Tỷ trọng này là ngưỡng cao nhất trong nhiều năm gần đây của quỹ.

Trước đó, vào trung tuần tháng 5/2022, VEIL đưa tỷ trọng lên mức kỷ lục 8,71% khi VN-Index trong nhịp điều chỉnh mạnh Trong năm 2021, VEIL đưa tỷ trọng lên ngưỡng cao nhất vượt 5% vào tháng 7 khi làn sóng dịch COVID-19 lần 4 bùng phát và tác động mạnh đến nền kinh tế Việt Nam. Tương tự, ở thời điểm dịch bắt đầu bùng nổ trên toàn cầu, quỹ lớn nhất thị trường đưa tỷ trọng tiền mặt lên ngưỡng cao nhất 6,38% vào trung tuần tháng 5/2020.

Tổng tài sản ròng của VEIL tại ngày 27/10 đạt gần 1.553 tỷ đồng, ước tính lượng tiền mặt tại quỹ VEIL chờ giải ngân trở lại thị trường là hơn 147 triệu USD tương đương khoảng 3.655 tỷ đồng.

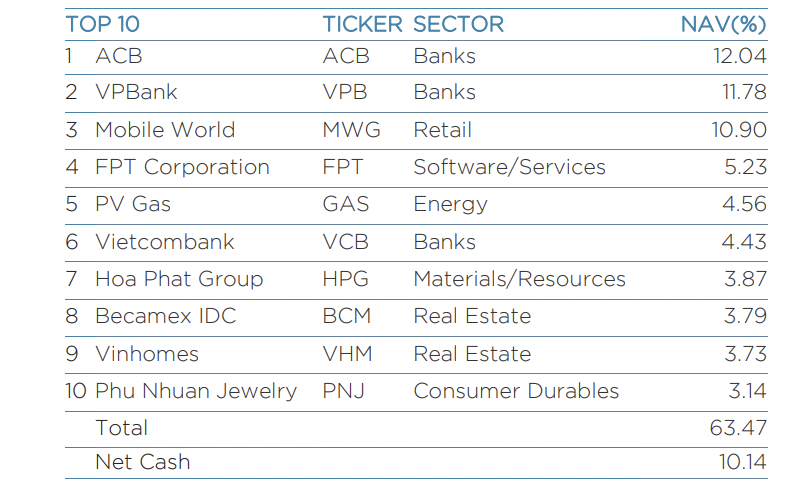

Hiệu suất của quỹ tính từ đầu năm đến nay đã âm 39,67% cao hơn so với mức giảm của Vn-Index 36%. Top 10 danh mục đầu tư của quỹ hiện tại gồm ACB tỷ trọng 12,4%; VPB 11,78%; MWG 10,9%; FPT 5,23%; GAS, VCB, HPG, BCM, VHM, PNJ. Trong đó đã có những mã sụt giảm sâu đến 60-70% tính từ đầu năm đến nay như HPG, VHM.

Một quỹ ngoại khác là Vietnam Holding Limited (VNH) cũng buộc phải duy trì tỷ trọng tiền mặt cao. Lũy kế từ đầu năm đến cuối tháng 10, VNH âm 36,2%, như vậy riêng tháng 10, hiệu suất quỹ đã âm hơn 4%. Danh mục đầu tư của VNH ở thời điểm hiện tại chủ yếu gồm FPT, MWG, PNJ, DGW.

Tổng tài sản của VNH do đó đã giảm đáng kể, từ 200,4 triệu USD thời điểm tháng 6/2021 còn 129,1 triệu USD tháng 6/2022 và đến ngày 3/11 chỉ còn 96,6 triệu USD, tương ứng giảm một nửa trong vòng hơn một năm qua. Thị trường khó nhằn, quỹ cũng đã phải đưa tỷ trọng tiền mặt về cao nhất có thể, theo ông Craig Martin, người đứng đầu quản lý quỹ, tỷ lệ tiền mặt đã được nâng về mức 6% so với mức 2-3% thông thường.

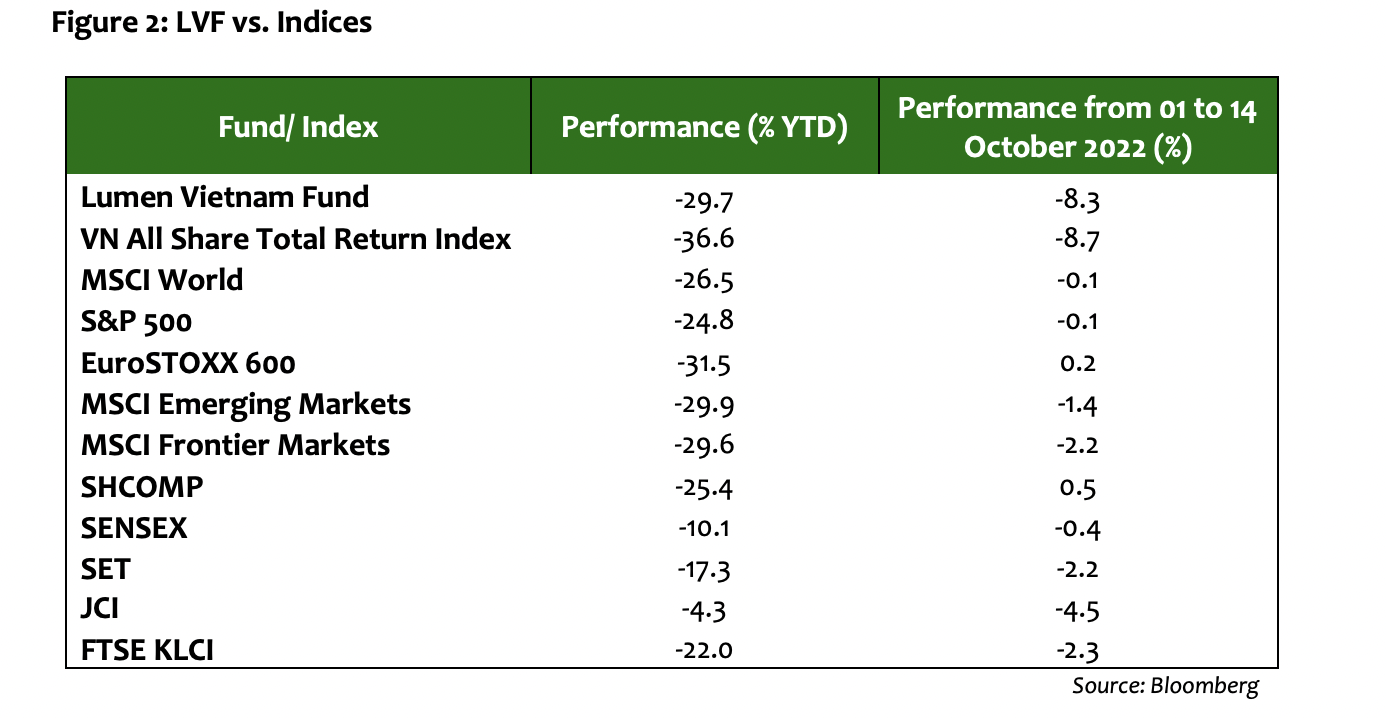

Tương tự, tình hình khó khăn cũng bủa vây quỹ Lumen Vietnam Fund. Báo cáo hoạt động nửa đầu tháng 10/2022, Lumen Vietnam Fund ghi nhận hiệu suất âm 8,3% đưa hiệu suất từ đầu năm đến nay âm 29,7%.

Quỹ hiện đầu tư đa dạng trong nhiều lĩnh vực khác nhau gồm Ngân hàng chiếm tỷ trọng 27,8% và hiệu suất nhóm này đã giảm 36,7% từ đầu năm; Bất động sản (Khu công nghiệp, Trung tâm mua sắm và Bất động sản nhà ở) chiếm tỷ trọng 18,2% nhóm này hiệu suất âm 39,8%; Sản xuất chiếm tỷ trọng 13,8%, Hàng tiêu dùng cũng như Năng lượng...

Đối với trường hợp Vaneck Vectors Vietnam ETF (VNM ETF), một trong những quỹ ETF lâu đời và lớn nhất thị trường Việt Nam với danh mục 320 triệu USD đã ghi nhận hiệu suất danh mục giảm 46,49% từ đầu năm đến nay. Tổng tài sản ròng của quỹ cũng đã giảm mạnh từ 366 triệu USD còn 320 triệu USD tính từ giữa tháng 8 tới nay.

Trước đà sụt giảm của Vn-Index, ông Petri Deryng, người quản lý quỹ ngoại Pyn Elite Fund mới đây cũng nhấn mạnh: "Là một nhà quản lý danh mục đầu tư, tôi rất bối rối và ngạc nhiên trước tình hình hoạt động yếu kém như vậy của thị trường chứng khoán".

Theo vị này, cổ phiếu Việt Nam không được định giá quá cao vào đầu năm 2022. Quỹ của chúng tôi nhận thức được mức định giá cực cao của các công ty tăng trưởng của Mỹ và khả năng thị trường hỗn loạn lớn hơn. Chúng tôi có cách tiếp cận thận trọng đối với triển vọng kinh tế của Mỹ và châu Âu, nhưng chúng tôi không tính đến những bất ổn bên ngoài, kết hợp với các biện pháp xử lý của các cơ quan quản lý tài chính ở Việt Nam, có thể tạo ra một tình huống khó khăn như vậy cho thị trường chứng khoán, đặc biệt là khi tăng trưởng thu nhập của các công ty đã rất tương xứng.

“Khi thị trường chứng khoán sụp đổ trong hoảng loạn và vì tin đồn, rất khó để sử dụng các tỉ lệ cơ bản để xác định mức đáy. Hiện tại, cổ phiếu đang rất rẻ và tôi muốn xác định xem chỉ số VN-Index có thể đạt mức cao như thế nào dựa trên định giá hợp lý trong vài năm tới hơn là việc đoán đáy”, ông Petri Deryng nhìn nhận.

Trước đó, báo cáo của quỹ cho thấy, kết thúc tháng 9, hiệu suất của quỹ ngoại này âm 13,19%, qua đó ghi nhận mức thua lỗ tệ nhất 29 tháng kể từ tháng 3/2020 âm 26,78%. Tính chung 9 tháng đầu năm, hiệu suất của quỹ ngoại đến từ Phần Lan âm 28,65%, mức âm kỷ lục kể từ khi hoạt động tại thị trường chứng khoán Việt Nam từ năm 2013 đến nay, chỉ thấp hơn đôi chút so với đà giảm của VN-Index trong cùng thời kỳ (30,9%).

Tính tới cuối tháng 9/2022, quy mô danh mục Pyn Elite Fund đạt hơn 393 triệu Euro tương đương gần 9.196 tỷ đồng. So với tháng trước đó, quy mô danh mục của quỹ đã giảm xấp xỉ 60 triệu Euro tương đương giảm hơn 1.400 tỷ đồng.

Giá bạc biến động mạnh trong thời gian gần đây, đặt ra những rủi ro không nhỏ cho các nhà đầu tư nhỏ lẻ - một lực lượng quan trọng “tiếp lửa” cho cơn sốt giá kim loại quý này...

Chính phủ đã đặt mục tiêu đạt mức xếp hạng Đầu tư vào năm 2030, tuy nhiên, những diễn biến gần đây và các trao đổi của VinaCapital với một số tổ chức xếp hạng tín nhiệm lớn củng cố quan điểm rằng việc nâng xếp hạng có thể đạt được trong thời gian sớm hơn.

VIC bị ép xuống tận giá sàn trong đợt đóng cửa khiến “cửa” lội ngược dòng của VN-Index đóng sập lại. Chỉ số bốc hơi 1,21% nhưng bất ngờ là độ rộng lại nhỉnh hơn ở phía xanh và tỷ trọng thanh khoản nhóm này vượt trội.

Mặc dù việc sử dụng công ty chứng khoán toàn cầu làm đối tác duy nhất không phải là điều kiện bắt buộc để được nâng hạng lên thị trường Mới nổi thứ cấp nhưng cơ quan quản lý Việt Nam đã hoàn thành tốt yêu cầu này...

Ngân hàng Phát triển Nhật Bản (DBJ) và Chứng khoán SSI công bố thành lập Japan Vietnam Capital Fund, do DBJ và Công ty Quản lý Quỹ SSI đồng quản lý, đánh dấu 20 năm hợp tác giữa hai bên và mở rộng dòng vốn Nhật Bản vào thị trường vốn Việt Nam…

Thuế đối ứng của Mỹ có ảnh hướng thế nào đến chứng khoán?

Chính sách thuế quan mới của Mỹ, đặc biệt với mức thuế đối ứng 20% áp dụng từ ngày 7/8/2025 (giảm từ 46% sau đàm phán), có tác động đáng kể đến kinh tế Việt Nam do sự phụ thuộc lớn vào xuất khẩu sang Mỹ (chiếm ~30% kim ngạch xuất khẩu). Dưới đây là phân tích ngắn gọn về các ảnh hưởng chính: