Thứ Bảy, 13/12/2025

lợi nhuận ngân hàng

Danh sách bài viết

Định giá nhóm ngân hàng đã rơi về vùng hấp dẫn?

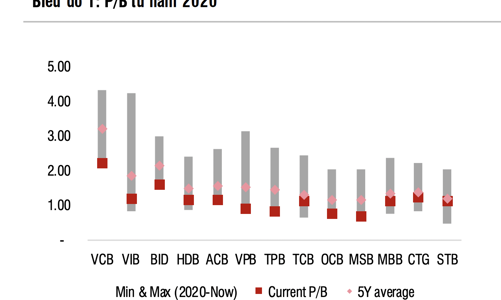

Mặc dù mặt bằng định giá hiện kém hấp dẫn hơn so với đầu năm song đợt điều chỉnh giá gần đây, cùng với triển vọng tích cực của thị trường bất động sản, sẽ tiếp tục đóng vai trò là động lực hỗ trợ khả năng tăng giá của cổ phiếu ngân hàng trong thời gian tới.

Pyn Elite Fund: Tăng trưởng lợi nhuận các ngân hàng Việt Nam "vượt mặt" 10 doanh nghiệp công nghệ lớn nhất Mỹ

Ông Petri Deryng cho biết đã đối chiếu tốc độ tăng trưởng lợi nhuận của các ngân hàng Việt Nam với 10 tập đoàn công nghệ lớn nhất của Mỹ trong một thập kỷ qua. Kết quả cho thấy các ngân hàng Việt Nam có mức tăng trưởng lợi nhuận nhanh hơn.

Dự báo lợi nhuận nhóm ngân hàng tăng 16% trong năm 2026

SSI Research dự báo lợi nhuận trước thuế các ngân hàng trong phạm vi nghiên cứu sẽ tăng 16% vào năm 2026 được thúc đẩy bởi nhiều động lực khác nhau.

Nhịp điều chỉnh đã xóa 20–80% mức tăng trong năm 2025 của nhiều cổ phiếu ngân hàng, định giá có rẻ?

Mirae Asset vừa đưa ra cập nhật triển vọng cổ phiếu ngành ngân hàng trong đó nhấn mạnh nhịp điều chỉnh gần đây đã xóa 20–80% mức tăng 2025 của nhiều ngân hàng.

NIM toàn ngành ngân hàng về mức thấp nhất kể từ cuối 2018, rủi ro định giá cổ phiếu

Lợi nhuận “lõi” của các Ngân hàng đang chịu áp lực kép từ tăng trưởng tín dụng chậm lại và NIM hồi phục chậm hay thậm chí thu hẹp do chi phí vốn gia tăng..

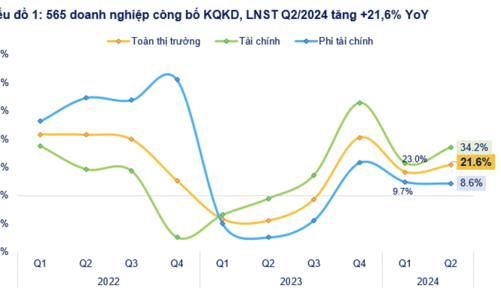

Ước tính lợi nhuận nhóm ngân hàng tăng 21,5% trong quý 3, có nhà băng tăng tới 44%

MBS dự báo lợi nhuận sau thuế các ngân hàng niêm yết theo dõi sẽ tăng khoảng 21,5% so với cùng kỳ trong quý 3/2025, khả quan hơn so với mức 18,7% trong quý 2/2025.

Bối cảnh thị trường buộc các ngân hàng đẩy mạnh nguồn thu phi lãi

Cập nhật báo cáo tài chính quý II/2025 các ngân hàng cho thấy: khối nhà nước chi phối vốn tiếp tục duy trì lợi thế về quy mô tổng tài sản, huy động và cho vay; còn khối ngân hàng cổ phần tư nhân đã có bước tiến đáng kể về khả năng sinh lời, chuyển đổi số và kiểm soát chi phí…

Dự báo lợi nhuận ngân hàng quý 2/2025: Hai nhà băng tăng cao nhất lên tới 25%

Đối với nhóm ngân hàng, dự báo lợi nhuận tăng cao nhất thuộc về HDB, STB lên tới 25% so với cùng kỳ.

Một công ty chứng khoán hạ dự báo lợi nhuận nhóm ngân hàng năm 2025, chỉ còn tăng 14%

Công ty chứng khoán điều chỉnh giảm dự phóng tăng trưởng lợi nhuận cho các ngân hàng trong phạm vi theo dõi, từ mức 15–17% trước đó xuống dưới 14%, khi các yếu tố bất lợi ngày càng gia tăng.

FiinGroup: Nếu điều kiện kinh tế vĩ mô không đạt kỳ vọng, lợi nhuận và chất lượng tài sản ngân hàng gặp áp lực giảm

"Một sự phân hóa tiếp theo được dự báo trong năm 2025 nếu điều kiện kinh tế vĩ mô không đạt kỳ vọng, gây áp lực gia tăng lên chất lượng tài sản của các ngân hàng, đặc biệt là lợi nhuận"...

Lợi nhuận một ngân hàng thay đổi tích cực sau khi tái cơ cấu

Kết thúc quý 1 năm 2025, tình hình kinh doanh của Ngân hàng TMCP Thịnh vượng và Phát triển (PGBank) cải thiện đáng kể, nhờ nguồn thu từ hoạt động tín dụng và thu nhập ngoài lãi chuyển biến tích cực, đảo chiều so với cùng kỳ năm trước...

Thuế đối ứng của Mỹ gây ảnh hưởng thế nào tới lợi nhuận nhóm ngân hàng?

Những ngân hàng có mức độ liên quan cao với các ngành xuất khẩu và doanh nghiệp FDI sẽ chịu nhiều tác động nếu mức thuế đối ứng cao. Các công ty tài chính tiêu dùng cũng có thể chịu ảnh hưởng kém tích cực...

Ước tính lợi nhuận quý 1/2025 nhiều ngân hàng tăng trưởng hai chữ số, có nhà băng tăng 50%

MBS ước tính trong quý 1/2025, lợi nhuận ngành ngân hàng dự báo tăng trưởng 15% so với cùng kỳ nhờ tín dụng đã bắt đầu tăng tốc ngay từ đầu năm...

Lợi nhuận tăng cao, nợ xấu giảm, cổ phiếu ngân hàng sẽ được tái định giá

Sau diễn biến kết quả kinh doanh quý 4/2024 với nhiều gam màu tích cực, định giá của các ngân hàng niêm yết vẫn chưa được tái định giá rõ rệt. Ngành ngân hàng đang được giao dịch ở mức P.B 1,5 lần, so với bình quân lịch sử 5 năm là 1,7 lần...

SGI Capital: Áp lực tín dụng phục vụ tăng trưởng và bài toán tỷ giá có thể tạo sức ép lên mặt bằng lãi suất

Đẩy mạnh huy động để cân đối lại LDR sẽ khiến lãi suất tăng và tiếp tục giảm NIM toàn hệ thống...

Đã có 56 doanh nghiệp công bố lợi nhuận quý 4/2024, nhiều nhà băng lãi "khủng"

TPB, STB ghi nhận tăng trưởng cao về lợi nhuận so với cùng kỳ và so với quý 3 liền trước. BID ước tính lợi nhuận quý 4/2024 tăng trưởng ổn định ở mức 15,4% so với cùng kỳ.

Ngân hàng quay lại thời kỳ “độc canh tín dụng”

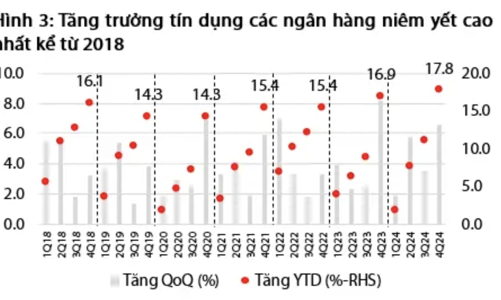

Lũy kế 9 tháng năm 2024, cả 29 ngân hàng niêm yết trên thị trường chứng khoán ghi nhận hơn 218.000 tỷ đồng lợi nhuận trước thuế, tăng 16% so với cùng kỳ năm 2023. Đáng chú ý, tỷ trọng thu nhập từ lãi liên tục tăng trong 6 quý gần nhất trong khi thu nhập ngoài lãi giảm đều, nhất là lãi thuần từ dịch vụ…

Một ngân hàng được dự báo trở thành quán quân tăng trưởng lợi nhuận tới 80% trong quý 3/2024

Hầu hết các dự phóng cho tăng trưởng lợi nhuận của ngân hàng này đều được duy trì ở mức 60-80%...