Một tuần sau sự kiện Ngân hàng Nhà nước tuyên bố mua lại bắt buộc toàn bộ vốn cổ phần của Ngân hàng Xây dựng (VNCB) với giá 0 đồng/cổ phần, thị trường vẫn chưa thể định hình một hướng nhìn thống nhất.

Lần đầu tiên Việt Nam mới có trường hợp xử lý như vậy. Một tiền lệ đặc biệt! Cũng vì là lần đầu tiên, nên càng cần có nhiều phân tích, soi chiếu để đúc kết về một bài học kinh nghiệm, một luật chơi trong kinh doanh, cũng như một ứng xử của nhà quản lý.

Nói không quá, có thể xem đây là một “bước tiến hóa đặc biệt” trong hoạt động ngân hàng tại Việt Nam.

Một tiền lệ chưa rõ ràng

Thế nhưng, cho đến nay, ngoài thông cáo vẻn vẹn trong một trang giấy của Ngân hàng Nhà nước, không có thêm những thông tin công bố chính thống cần thiết để nhìn nhận một cách đầy đủ về tiền lệ này.

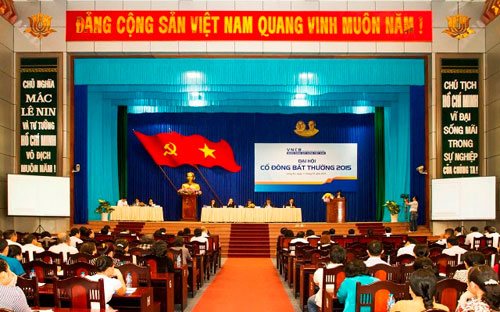

Diễn biến phiên họp đại hội đồng cổ đông bất thường của VNCB cũng không được thông tin trên báo chí, dù đây là một ngân hàng đại chúng, có trên 500 cổ đông.

Nhưng những điều đó không giới hạn các góc nhìn. Với các cổ đông của VNCB, đây là tiền lệ khắc nghiệt. Với người ngoài cuộc, một số quan điểm xem là một tiền lệ chưa rõ ràng.

VnEconomy đã tham vấn quan điểm 6 lãnh đạo cao cấp ở các ngân hàng thương mại. Đó là 6 góc nhìn bước đầu khác nhau. Nói là bước đầu, bởi lần đầu tiên có tình huống xử lý như vậy, mà lại thiếu các thông tin nội tại cần thiết để định hình.

3/6 lãnh đạo nói trên đều có ý rằng, họ chưa kịp định hình và chưa nghiên cứu sự kiện này. Nhưng có một số điểm còn băn khoăn.

Thứ nhất, việc Ngân hàng Nhà nước mua lại cổ phần VNCB với giá 0 đồng nên xem là “quốc hữu hóa”, hay đơn giản chỉ là thay đổi cổ đông/nhà đầu tư?

“Nói quốc hữu hóa giống như một sự cưỡng đoạt nào đó. Tôi cho nói vậy không hợp lý. Bởi vì ở đây nhà nước chắc chắn chẳng muốn sở hữu ông ấy

(VNCB - PV)

, càng không muốn cưỡng đoạt, mà là một giải pháp quyết liệt và cực chẳng đã mà thôi. Còn nếu xem là thay đổi cổ đông hay nhà đầu tư thì nó lại chuyên nghiệp, mức giá 0 đồng càng chuyên nghiệp, vì đã cho thấy một sự trả giá, ghi nhận thực tế khốc liệt của thị trường đối với cách làm yếu kém hoặc làm sai”, lãnh đạo ngân hàng có băn khoăn trên nói.

Ngoài sự chuyên nghiệp và sự trả giá theo quan điểm trên, mức giá 0 đồng có lẽ cũng cần được chú ý ở một điểm khác: chi phí nhà nước và trách nhiệm liên quan. Nếu có mức giá hơn 0 đồng, vốn/tài sảnnhà nước cho việc xử lý này đã hình thành…

Vậy, thứ hai, nếu xem đó là thay đổi cổ đông/nhà đầu tư, thì VNCB cần được xem là loại hình doanh nghiệp nào? Câu hỏi này trở nên rộng vì không còn riêng ở VNCB nữa.

Lãnh đạo một ngân hàng thương mại cũng băn khoăn, khi ông chưa biết cơ chế pháp lý để chuyển đổi như thế nào một công ty đại chúng thành chỉ còn duy nhất 1 cổ đông (ở đây là Ngân hàng Nhà nước), hay thành công ty TNHH một thành viên. Từ trước đến nay mới chỉ có các thực tế chuyển đổi ngược lại.

Thứ ba, sau mua - bán, trở thành chủ sở hữu, Ngân hàng Nhà nước sẽ kế thừa toàn bộ nghĩa vụ, trách nhiệm, quyền lợi của VNCB như thế nào?

Câu hỏi trên có lẽ hẳn các chủ nợ, các đối tác quan tâm hơn cả. Còn lãnh đạo ngân hàng đưa ra câu hỏi trên chỉ khẳng định rằng: “Có một điểm tối thượng mà Ngân hàng Nhà nước kế thừa, phải nhảy vào xử lý như vậy, là đảm bảo an toàn cho người gửi tiền, củng cố niềm tin của họ vào hệ thống”.

Đi trước một bước

Cũng ở khía cạnh bảo vệ người gửi tiền, việc xử lý VNCB được phó tổng giám đốc một ngân hàng thương mại đánh giá là tối ưu, khi Ngân hàng Nhà nước đã thành công ở việc kiểm soát các tác động.

“Việc xử lý này là êm. Thị trường và dư luận không có xáo trộn gì nhiều. Điều này cũng có thể thấy ở việc xử lý ở Ngân hàng Đại Dương vừa qua. Với người làm ngân hàng và cả cấp quản lý ở trên, niềm tin và củng cố niềm tin người gửi tiền là quan trọng nhất”, vị phó tổng trên nhìn nhận.

Ở khía cạnh này, Ngân hàng Nhà nước đã đi trước một bước, làm “mềm hóa” các tác động bất lợi trong quá trình tái cơ cấu hệ thống ba năm qua, trong đó luôn đề cao thông điệp bảo vệ lợi ích người gửi tiền. Nhưng một phần, nói đủ hơn, tâm lý thị trường cũng đã quen với những sự vụ không hay trong hệ thống.

Nếu những năm trước, như cuối 2011, sự kiện VNCB xẩy ra hẳn người gửi tiền đã “xao xuyến” hơn. Cũng ở thời điểm đó, vì sao Ngân hàng Nhà nước không xử lý ngay từ gốc là Ngân hàng Đại Tín (TrustBank) trước khi đổi tên thành VNBC và thay đổi cổ đông lớn?

Lãnh đạo Ngân hàng Nhà nước từng trả lời rằng, thời điểm đó, hệ thống ở bên bờ vực đổ vỡ thanh khoản, họ không có nhiều lựa chọn cũng như nguồn lực còn hạn chế. Khi đó, an toàn hệ thống được ưu tiên hàng đầu, làm sao để kiểm soát các bất ổn cục bộ trước để từng bước xử lý sau.

Đến nay, an toàn hệ thống đã được củng cố, nguồn lực và nhất là cơ sở pháp lý đã sẵn sàng, Ngân hàng Nhà nước đã có thể vào cuộc mạnh tay hơn.

Ở đây, hành lang pháp lý cũng đã đi trước một bước. Luật Các tổ chức tín dụng 2010 đã dự liệu trước tình huống (cũng có thể là thực trạng), để định cơ chế cho phép Ngân hàng Nhà nước được mua lại bắt buộc ngân hàng thương mại, là một biện pháp xử lý và bảo đảm an toàn hệ thống. Quyết định 48 của Thủ tướng Chính phủ về sau (năm 2013) là bước cụ thể hóa cơ chế. Và nay, bốn năm sau, VNCB chính thức tạo tiền lệ.

Về khía cạnh pháp lý, một lãnh đạo ngân hàng thương mại nêu quan điểm khi trao đổi với VnEconomy: “Cũng như tham gia giao thông, xe anh cứ chạy đi. Nhưng khi chạy sai làn, sai tốc độ, xe không đảm bảo các tiêu chuẩn an toàn và gây tai nạn, tôi thu hồi xe anh”.

Câu chuyện chưa dừng lại ở đó. Chiếc xe phải được sửa chữa, đại tu để tiếp tục lưu thông vì ở đây chưa thể bỏ đi được. Và khi Ngân hàng Nhà nước đã chọn giải pháp quyết liệt, tự mình đứng ra “đại tu”, có thể VNCB sẽ không chỉ là chiếc xe duy nhất…

![[Interactive]: Toàn cảnh kinh tế Việt Nam quý 4/2025](https://premedia.vneconomy.vn/files/uploads/2026/01/06/3e4055b2e2264c47bacde654709d0e80-61735.png?w=1050&h=630&mode=crop)

![[Phóng sự ảnh]: Người dân xếp hàng sớm mua vàng ngày vía Thần tài](https://premedia.vneconomy.vn/files/uploads/2026/02/25/68ed589db1ff4f769c7df0a9d775f435-71854.jpg?w=600&h=337&mode=crop)