CTCP Kinh doanh địa ốc Him Lam Báo cáo về thay đổi sở hữu của cổ đông lớn Tổng Công ty Cổ phần Đầu tư Phát triển Xây dựng (mã DIG-HOSE).

Theo đó, CTCP Kinh doanh Địa ốc Him Lam vừa công bố đã bán hơn 2,4 triệu cổ phiếu DIG. Giao dịch được thực hiện trong ngày 7/4 và 8/4/2022.

Sau giao dịch này, Địa ốc Him Lam đã giảm lượng sở hữu từ hơn 47,3 triệu cp, chiếm 9,48% xuống còn gần 45 triệu cổ phiếu, chiếm 8,995%.

Theo dữ liệu trên HOSE, với mức giá giao dịch trung bình của cổ phiếu DIG trong 2 phiên ngày 7 và 8/4 là 83.300 đồng/cổ phiếu, ước tính số tiền mà Him Lam có thể đã thu về là gần 200 tỷ đồng.

Mới đây, vào ngày 5-6/4, Địa ốc Him Lam cũng mới bán xong hơn 5,3 triệu cổ phiếu DIG để giảm tỷ lệ sở hữu xuống 9,48% vốn. Ước tính, Địa ốc Him Lam thu về này khoảng 479 tỷ đồng.

Trước đó, ngày 7-21/1, Địa ốc Him Lam công bố đã bán 5,9 triệu cổ phiếu DIG và giảm tỷ lệ sở hữu từ 58,6 triệu cổ phiếu, chiếm 11,73% xuống còn gần 52 triệu cổ phiếu DIG, chiếm 10,54% nhằm giảm tỷ lệ sở hữu.

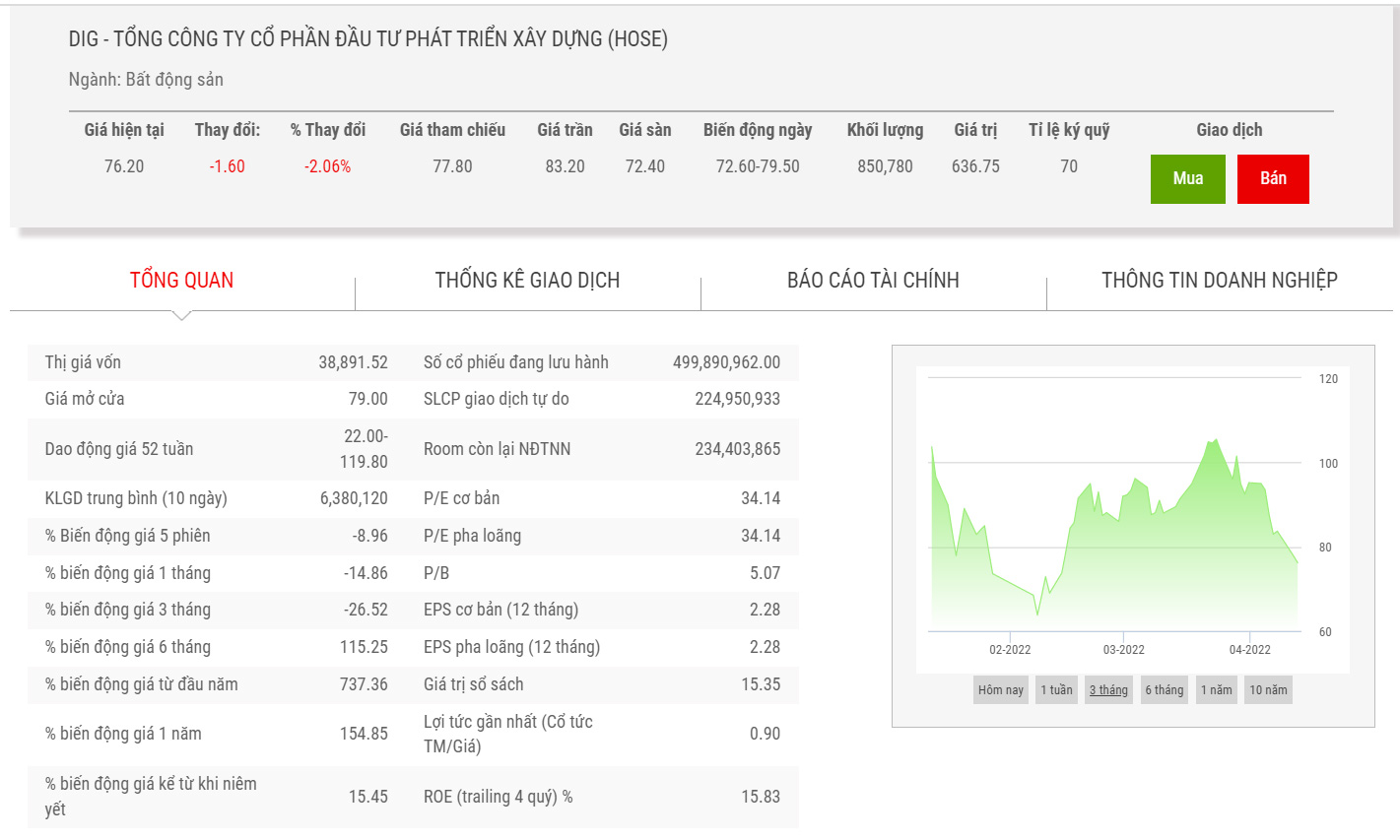

Sau khi lập đỉnh 119.800 đồng/cổ phiếu (ngày 11/1/2022) thì cổ phiếu này đã giảm 25% trong 3 tháng qua và hiện được giao dịch quanh mốc 77.700 đồng/cổ phiếu.

Mới đây, DIG đã công bố các đề xuất sẽ được trình lên cổ đông thông qua tại ĐHCĐ của công ty vào ngày 22/04 tới. Theo đó, Ban lãnh đạo đã đề xuất kế hoạch lợi nhuận trước thuế tăng trưởng 48% so với cùng kỳ đạt 1.900 tỷ đồng trong năm 2022.

Về cổ tức cho năm tài chính 2021, Ban lãnh đạo đề xuất kế hoạch cổ tức năm 2021 gồm cổ tức cổ phiếu tỷ lệ 17% (tương đương 85 triệu cổ phiếu) và cổ phiếu thưởng tỷ lệ 5% (tương đương 25 triệu cổ phiếu), dự

kiến thực hiện vào quý 2/2022. Công ty đã chia cổ tức cổ phiếu tỷ lệ 10% cho năm tài chính 2019 vào tháng 3/2021 và cổ tức cổ phiếu tỷ lệ 17% cho năm tài chính 2020 vào tháng 6/2021.

Đồng thời xin ý kiến cổ đông thông qua kế hoạch phát hành quyền mua đề xuất gồm tổng cộng 100 triệu cổ phiếu với giá phát hành 30.000 đồng/CP cho cổ đông hiện hữu. Tỷ lệ phát hành quyền là 1.000:164 (cổ đông sở hữu 1.000 cổ phiếu được mua tối đa 164 cổ phiếu mới). Nếu đợt phát hành quyền được đăng ký hết với giá phát hành 30.000 đồng/CP, DIG có thể huy động tổng cộng 3.000 tỷ đồng thông qua vốn chủ sở hữu để đầu tư vào dự án Long Tân, kế hoạch phát hành dự kiến được thực hiện vào tháng 2/2022 sau khi được cơ quan chức năng chấp thuận.

Ngoài ra, Ban lãnh đạo cũng đã đề xuất kế hoạch phát hành trái phiếu mới với tổng trị giá lên tới 2.500 tỷ đồng và thời hạn đáo hạn từ 2 đến 7 năm để tài trợ cho việc đầu tư phát triển dự án và kế hoạch

phát hành trái phiếu dự kiến được thực hiện vào năm 2022.

![[Interactive]: Toàn cảnh kinh tế Việt Nam tháng 2/2026](https://premedia.vneconomy.vn/files/uploads/2026/03/06/ed5df1ed91b448eab0317c050609f0f2-74021.png?w=1050&h=630&mode=crop)