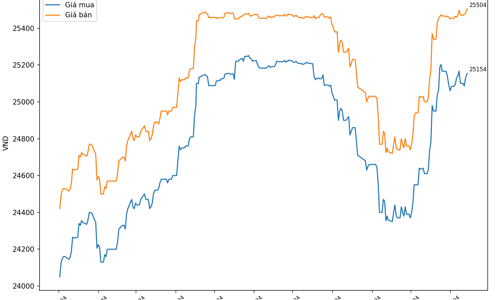

Trong tuần từ 18/11 - 22/11, tỷ giá trung tâm được Ngân hàng Nhà nước điều chỉnh tăng – giảm đan xen. Chốt ngày 22/11, tỷ giá trung tâm được niêm yết ở mức 24.295 VND/USD, giảm nhẹ 3 đồng so với phiên cuối tuần trước đó (15/11). Ngân hàng Nhà nước tiếp tục niêm yết tỷ giá mua giao ngay ở mức 23.400 VND/USD và tỷ giá bán giao ngay ở mức 25.450 VND/USD.

Tỷ giá liên ngân hàng trong tuần từ 18/11 - 22/11 chỉ dao động nhẹ. Kết thúc phiên 22/11, tỷ giá liên ngân hàng đóng cửa tại 25.432, tăng 40 đồng so với phiên cuối tuần trước đó.

Trong tuần này (25-29/11), thị trường ngoại hối chờ đợi báo cáo GDP quý 3 sơ bộ lần 2 tại Mỹ và chỉ số giá tiêu dùng cá nhân PCE tháng 10, cùng được công bố vào ngày 27/11. Tiếp đó, Fed sẽ công bố biên bản cuộc họp tháng 11 vào sáng sớm ngày 28/11 theo giờ Việt Nam.

Tỷ giá trên thị trường tự do tăng các phiên đầu tuần rồi giảm trở lại. Chốt phiên 22/11, tỷ giá tự do tăng 50 đồng ở chiều mua vào và 40 đồng ở chiều bán ra so với phiên cuối tuần trước đó, giao dịch tại 25.650 VND/USD và 25.750 VND/USD.

Tuần từ 18/11 - 22/11, lãi suất VND liên ngân hàng giảm mạnh trở lại qua các phiên. Chốt ngày 22/11, lãi suất VND liên ngân hàng giao dịch ở mức: qua đêm 4,6% (-1,18 đpt); 1 tuần 4,76% (-1,04 đpt); 2 tuần 4,86% (-0,88 đpt); 1 tháng 4,98% (-0,52 đpt).

Lãi suất USD liên ngân hàng biến động nhẹ ở tất cả các kỳ hạn trong tuần qua. Phiên 22/11, lãi suất USD liên ngân hàng giao dịch tại: qua đêm 4,6% (không thay đổi); 1 tuần 4,66% ( 0,01 đpt); 2 tuần 4,70% (không thay đổi) và 1 tháng 4,76% ( 0,02 đpt).

Trên thị trường mở tuần qua từ 18/11 - 22/11, ở kênh cầm cố, Ngân hàng Nhà nước chào thầu kỳ hạn 7 ngày với khối lượng là 68.000 tỷ đồng, lãi suất giữ ở mức 4%/năm. Có 68.000 tỷ đồng trúng thầu, có 99.999,73 tỷ đồng đáo hạn trong tuần qua trên kênh cầm cố.

Ngân hàng Nhà nước chào thầu tín phiếu Ngân hàng Nhà nước 28 ngày, đấu thầu lãi suất. Có 3.600 tỷ đồng trúng thầu, lãi suất giữ ở mức 4%/năm; duy có 1 phiên giảm nhẹ xuống mức 3,97%/năm. Có 41.250 tỷ đồng tín phiếu đáo hạn trong tuần qua.

Như vậy, Ngân hàng Nhà nước bơm ròng 5.650,27 tỷ đồng ra thị trường trong tuần qua bằng kênh thị trường mở. Có 68.000 tỷ đồng lưu hành trên kênh cầm cố, có 18.050 tỷ đồng tín phiếu Ngân hàng Nhà nước lưu hành trên thị trường.

Trên thị trường Trái phiếu Chính phủ, ngày 20/11, Kho bạc Nhà nước đấu thầu thành công 4.462 tỷ đồng/10.000 tỷ đồng Trái phiếu Chính phủ gọi thầu, tỷ lệ trúng thầu đạt 45%. Trong đó, kỳ hạn 5 năm huy động được 1.000 tỷ đồng/2.500 tỷ đồng gọi thầu, kỳ hạn 10Y huy động được 3.000 tỷ đồng/5.500 tỷ đồng gọi thầu và kỳ hạn 30 năm huy động được 462 tỷ đồng/500 tỷ đồng gọi thầu. Riêng kỳ hạn 15 năm gọi thầu 1.500 tỷ đồng nhưng không có khối lượng trúng thầu. Lãi suất trúng thầu ở kỳ hạn 5 năm là 1,92% ( 0,01 đpt so với phiên đấu thầu trước đó), 10 năm là 2,66% (không đổi) và 30 năm là 3,12% ( 0,02 đpt).

Trong tuần này, ngày 27/11, Kho bạc Nhà nước dự kiến chào thầu 10.000 tỷ đồng Trái phiếu Chính phủ, trong đó kỳ hạn 5 năm chào thầu 2.500 tỷ đồng, kỳ hạn 10 năm chào thầu 5.500 tỷ đồng, kỳ hạn 15 năm chào thầu 1.000 tỷ đồng và kỳ hạn 30 năm chào thầu 1.000 tỷ đồng.

Giá trị giao dịch Outright và Repos trên thị trường thứ cấp tuần qua đạt trung bình 13.878 tỷ đồng/phiên, giảm mạnh so với mức 17.098 tỷ đồng/phiên của tuần trước đó. Lợi suất Trái phiếu Chính phủ trong tuần qua biến động phân hóa giữa các kỳ hạn. Chốt phiên 22/11, lợi suất Trái phiếu Chính phủ giao dịch quanh 1 năm 1,85% (không đổi so với phiên cuối tuần trước); 2 năm 1,85% (không đổi); 3 năm 1,88% (không đổi); 5 năm 1,96% ( 0,02 đpt); 7 năm 2,28% ( 0,01 đpt); 10 năm 2,76% ( 0,01 đpt); 15 năm 2,96% ( 0,01 đpt); 30 năm 3,16% (-0,002 đpt).

![[Interactive]: Toàn cảnh kinh tế Việt Nam quý 4/2025](https://premedia.vneconomy.vn/files/uploads/2026/01/06/3e4055b2e2264c47bacde654709d0e80-61735.png?w=1050&h=630&mode=crop)