SSI Research vừa có báo cáo ước tính kết quả kinh doanh Quý 2/2023 của 32 doanh nghiệp niêm yết trong đó có 17/32 doanh nghiệp ghi nhận lợi nhuận tăng trưởng âm.

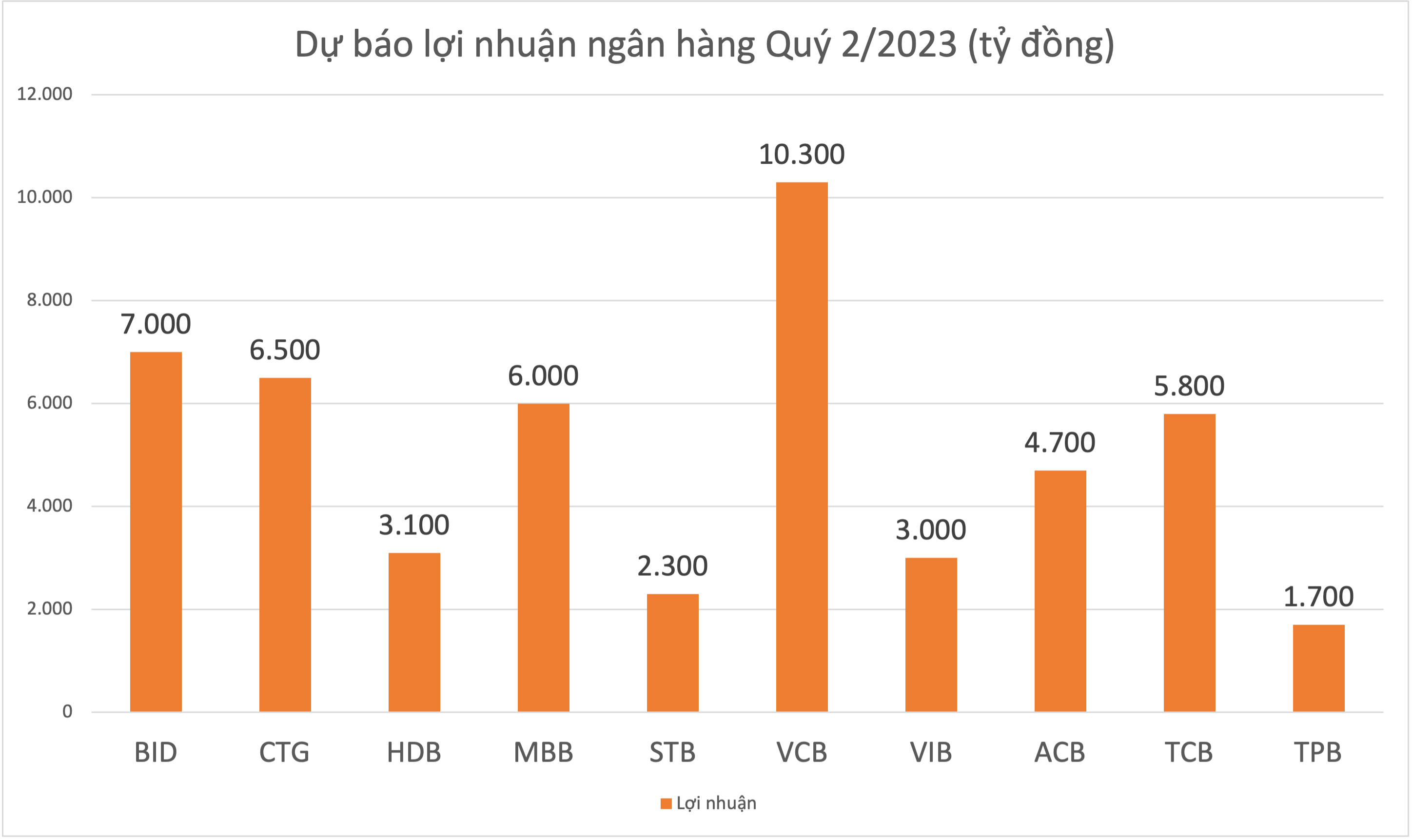

Nhóm ngân hàng ghi nhận lợi nhuận phân hóa sâu sắc. Những nhà băng ghi nhận lợi nhuận tăng trưởng dương gồm BID, CTG, HDB, MBB, STB, VCB, VIB.

Cụ thể, SSI Research ước tính tăng trưởng tín dụng và tiền gửi của ngân hàng tính đến cuối tháng 6/2023 lần lượt đạt 6,9% và 4,5% so với đầu năm. Chất lượng tài sản dự báo được kiểm soát quanh mức 1,4%-15% và NIM có thể đi ngang so với quý trước nhưng vẫn thấp hơn Quý 2/2022. Theo đó, lợi nhuận trước thuế dự báo đạt 7 nghìn tỷ đồng tăng 7% so với cùng kỳ.

Với CTG, ước tính lợi nhuận trước thuế trong quý 2 đạt khoảng 6,2-6,5 nghìn tỷ đồng tăng khoảng 7-13% so với cùng kỳ. HDB dự kiến lợi nhuận đạt khoảng 2,8-3,1 nghìn tỷ đồng tăng 1-12%, tăng trưởng tín dụng vẫn đạt trên 10% so với đầu năm.

Trong khi đó, MBB dự báo lợi nhuận đi ngang so với cùng kỳ đạt khoảng 6 nghìn tỷ đồng, tăng trưởng tín dụng của MBB tiếp tục duy trì mạnh trong Quý 2/2023 so với các ngân hàng khác, ngân hàng cũng đã sử dụng hết hạn mức tín dụng được cấp lần đầu trong tháng 6/2023.

STB được dự báo tăng trưởng lợi nhuận ở mức cao nhất 53-76% đạt 2-2,3 nghìn tỷ đồng, hoàn thành 46-50% kế hoạch đặt ra, nợ nhóm 2 và nợ xấu tiếp tục được kiểm soát tốt.

Với VCB, lợi nhuận được dự báo khoảng 10-10,3 nghìn tỷ đồng tăng 38%. Ngân hàng tiếp tục duy trì quan điểm thận trọng trong việc giải ngân mới với tăng trưởng tín dụng đạt khoảng 3% so với đầu năm, chất lượng tài sản tiếp tục được duy trì.

VIB cũng được duy trì lợi nhuận ở mức 2,8-3 nghìn tỷ đồng, tăng khoảng 2-9% so với cùng kỳ năm ngoái.

Ở chiều ngược lại, ACB, TCB, TPB, VPB bị dự báo lợi nhuận giảm so với cùng kỳ. Trong đó, ACB giảm từ 4-10% đạt khoảng 4,4-4,7 nghìn tỷ đồng. Kỳ vọng tăng trưởng tín dụng sẽ phục hồi quanh mức 4,5-5% so với đầu năm trong quý 2 trong khi tăng trưởng huy động có thể thấp hơn một chút đạt mức 4% so với đầu năm. Tỷ lệ nợ xấu dự kiến sẽ thấp hơn mức 1% do ACB ưu tiên trích lập dự phòng để xử lý nợ xấu. Với việc tăng trưởng tín dụng tiếp tục xu hướng tích cực, NIM và chất lượng tài sản sẽ dần hồi phục trong nửa cuối năm 2023.

Tại TCB, SSI Research ước tín ghi nhận 5,5-5,8 nghìn tỷ đồng lợi nhuận trước thuế giảm 20% so với cùng kỳ; TPB lợi nhuận dự kiến đạt 1,6-1,7 nghìn tỷ đồng giảm khoảng 25-21% so với cùng kỳ hoàn thành 40% kế hoạch đặt ra. VPB cũng bị dự báo lợi nhuận giảm chủ yếu do kết quả kinh doanh hợp nhất hoạt động tài chính tiêu dùng trong nước còn nhiều thách thức, trong khi ngân hàng mẹ có thể duy trì lợi nhuân tương đối tốt trong Q2/2023.

![[Interactive]: Toàn cảnh kinh tế Việt Nam quý 4/2025](https://premedia.vneconomy.vn/files/uploads/2026/01/06/3e4055b2e2264c47bacde654709d0e80-61735.png?w=1050&h=630&mode=crop)