Giá vàng trong nước và thế giới

VnEconomy cập nhật giá vàng trong nước & thế giới hôm nay: SJC, 9999, giá vàng USD/oz, biến động giá vàng tăng, giảm - phân tích, dự báo & dữ liệu lịch sử.

Thứ Năm, 12/02/2026

Khúc Lan Anh (*)

23/11/2021, 06:00

Chuẩn mực báo cáo tài chính quốc tế (IFRS) 17 – Hợp đồng bảo hiểm chính thức có hiệu lực từ ngày 01/01/2023 sẽ có ảnh hưởng toàn diện đến quy trình kinh doanh của doanh nghiệp bảo hiểm. Điều này đòi hỏi các doanh nghiệp Việt Nam phải có sự chuẩn bị ngay từ bây giờ để bắt nhịp với sự thay đổi của thị trường và yêu cầu tuân thủ...

Để bắt kịp các thay đổi của ngành bảo hiểm trên toàn cầu và tiếp cận với các chuẩn mực quốc tế, IFRS 17 được ban hành vào ngày 18/05/2017 và sửa đổi vào ngày 25/06/2020, với nhiều điểm mới so với những chuẩn mực hiện tại.

Điểm nổi bật trong IFRS 17 là yêu cầu nhiều ước tính, xét đoán và đánh giá dựa trên thông tin, tình hình cụ thể của từng doanh nghiệp bảo hiểm. Do đó, việc áp dụng chuẩn mực này sẽ ảnh hưởng trực tiếp đến cách thức quản lý hoạt động kinh doanh của doanh nghiệp bảo hiểm ở thời điểm hiện tại và ngược lại.

Về cách thức quản lý hợp đồng bảo hiểm, IFRS 17 yêu cầu phân loại các hợp đồng bảo hiểm theo các nhóm danh mục đồng nhất dựa trên đặc điểm, loại hình, rủi ro hay mức độ sinh lời.

Với yêu cầu này, doanh nghiệp cần phải tiến hành các bước đánh giá đặc điểm danh mục hợp đồng bảo hiểm, lựa chọn các chính sách kế toán để phân loại hợp đồng và mô hình phù hợp. Không chỉ vậy, doanh nghiệp còn cần phải ước tính khả năng sinh lời của hợp đồng ngay từ thời điểm ký kết.

Các chỉ số đo lường hiệu quả hoạt động cũng sẽ thay đổi đáng kể tùy thuộc vào phương pháp chuyển đổi và chính sách kế toán khi áp dụng IFRS 17.

Theo đó, sự thay đổi này có thể ảnh hưởng trực tiếp đến việc xác định kế hoạch, kết quả kinh doanh của doanh nghiệp. Do đó, doanh nghiệp cần cân nhắc kỹ giữa các phương pháp chuyển đổi, thực hiện đánh giá tác động tài chính cũng như có các điều chỉnh hợp lý về hoạt động bảo hiểm.

Đi sâu vào nghiệp vụ bảo hiểm, khả năng định phí bảo hiểm cũng như khẩu vị rủi ro của doanh nghiệp bảo hiểm cũng sẽ ảnh hưởng trực tiếp đến việc xác định rủi ro điều chỉnh trong mô hình đo lường các nghĩa vụ bồi thường theo IFRS 17, sau đó là tính đầy đủ của các quỹ dự phòng nghiệp vụ.

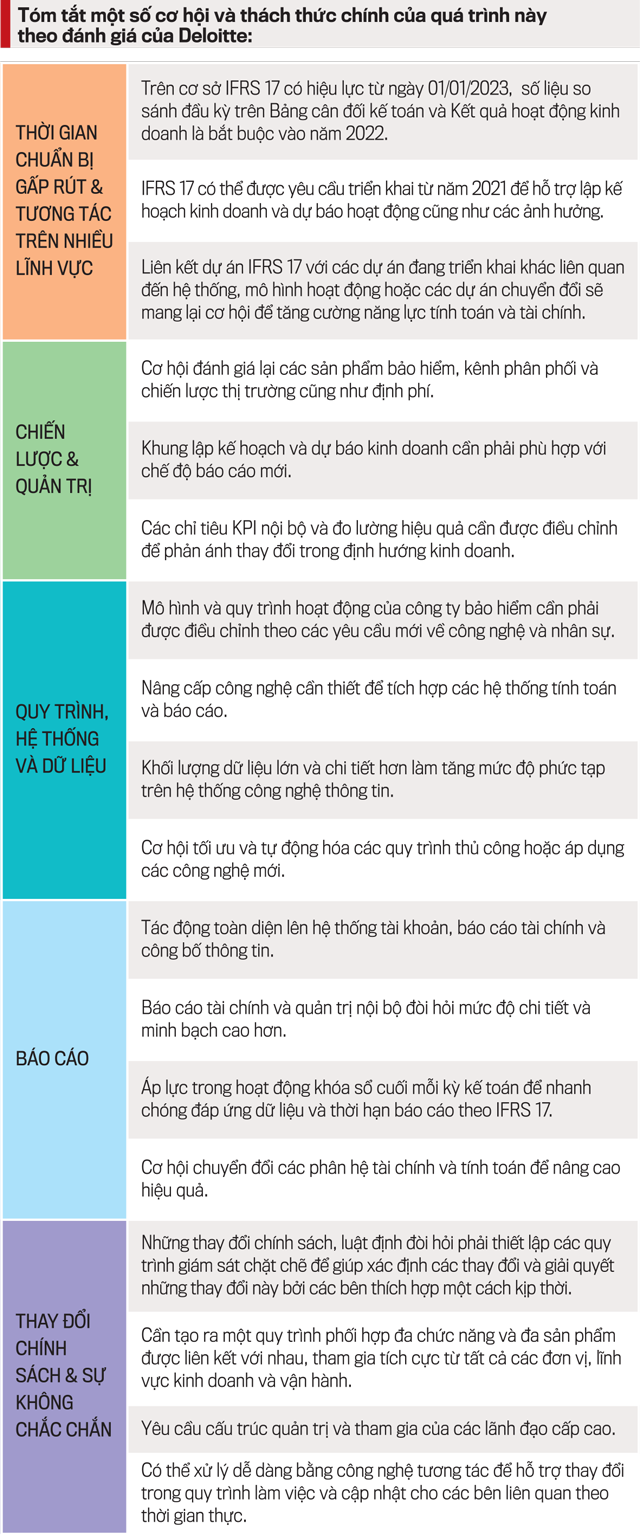

Với những khía cạnh đã phân tích ở trên, việc áp dụng IFRS 17 đem lại nhiều thách thức cũng như cơ hội để nâng cấp năng lực và quy trình trong nhiều mảng hoạt động khác nhau tại doanh nghiệp.

Các yêu cầu theo IFRS 17 có mức độ phức tạp cao, chi tiết hơn nhiều so với các chuẩn mực và quy định hiện hành tại Việt Nam và có tác động mạnh mẽ đối với doanh nghiệp bảo hiểm, đặc biệt là các doanh nghiệp bảo hiểm nhân thọ.

Để áp dụng IFRS 17, các doanh nghiệp bảo hiểm cần có những thay đổi về mặt quy trình, hệ thống và dữ liệu báo cáo tài chính cũng như năng lực tính toán, định phí. Với xu hướng áp dụng IFRS trong tương lai gần tại Việt Nam, các doanh nghiệp bảo hiểm nên bắt đầu xây dựng kế hoạch thực hiện để đáp ứng các yêu cầu của chuẩn mực, trên cơ sở đánh giá toàn diện từ góc độ tác động tài chính và hoạt động kinh doanh.

Trong đó, có bảy công việc mà doanh nghiệp bảo hiểm cần ưu tiên trong thời gian tới để sẵn sàng cho việc áp dụng IFRS 17:

Một là, tìm hiểu các mô hình, phương pháp và dữ liệu theo yêu cầu của IFRS 17.

Hai là, thực hiện đánh giá tác động tổng thể của IFRS 17 đối với hoạt động của doanh nghiệp.

Ba là, đưa ra các quyết định chiến lược về vốn, quản trị rủi ro, đặc biệt là vấn đề vốn đang còn thiếu hụt trên thị trường Việt Nam.

Bốn là, tuyển dụng và đào tạo các chuyên gia tính toán, tài chính và công nghệ.

Năm là, đầu tư cơ sở hạ tầng công nghệ, hệ thống và phần mềm quản lý bảo hiểm.

Sáu là, thu hút các đối tác nhằm hỗ trợ thực hiện chuyển đổi - các nhà tư vấn và nhà cung cấp công nghệ.

Bảy là, thu thập thông tin cần thiết để tính toán và hồi tố các thông tin so sánh trong quá khứ.

Trong các công việc trên, hệ thống quản lý thông tin dữ liệu lịch sử và khả năng tính toán sẽ là mối quan tâm hàng đầu của doanh nghiệp trong quá trình chuyển đổi sang áp dụng IFRS 17.

Để có được các ước tính chính xác, doanh nghiệp cần thu thập dữ liệu trong khoảng thời gian đủ dài, chi tiết theo nhiều góc độ như: ngành nghề, đơn vị kinh doanh, khách hàng hay theo từng nhà tái bảo hiểm. Không chỉ vậy, các doanh nghiệp cũng phải tính đến yếu tố đầu vào về ngành, kinh tế vĩ mô trong quá trình chuyển đổi và tính toán theo chuẩn mực mới.

-------

(*) Phó Tổng Giám đốc Dịch vụ Kiểm toán và Đảm bảo Deloitte Việt Nam.

Dự án đầu tư xây dựng đường cao tốc TP. Hồ Chí Minh - Mộc Bài (giai đoạn 1) đang lựa chọn nhà đầu tư và dự kiến khởi công dự án thành phần 1 vào tháng 4/2026...

Sau khi khởi công cầu Cát Lái, cầu Long Hưng, Chính phủ vừa giao cho UBND tỉnh Đồng Nai là cơ quan chủ quản xây dựng cần Tân Hiền, cây cầu vượt kết nối với TP. Hồ Chí Minh…

Trong kỷ nguyên kinh tế số, đổi mới sáng tạo là vấn đề sống còn của mọi quốc gia và doanh nghiệp. Sự kết hợp giữa nguồn lực khổng lồ của các tập đoàn lớn và tư duy đột phá của các mô hình kinh doanh mới đang tạo ra một lực đẩy chưa từng có. Vì vậy, Việt Nam cần có những chính sách hỗ trợ, khuyến khích để dòng chảy đổi mới sáng tạo được khơi thông mạnh mẽ...

Mô hình hợp tác chiến lược giữa các doanh nghiệp lớn, với vai trò “người ra đề bài” và dẫn dắt, không chỉ giúp doanh nghiệp gỡ bỏ các nút thắt tăng trưởng mà còn mở ra cơ hội thúc đẩy startup thực chiến và đổi mới sáng tạo...

Quy chế quy định nguyên tắc hoạt động; chức năng, nhiệm vụ, quyền hạn; hoạt động của Hội đồng và quan hệ với Cơ quan điều hành Trung tâm Tài chính quốc tế tại Thành phố Hồ Chí Minh và Cơ quan điều hành Trung tâm Tài chính quốc tế tại thành phố Đà Nẵng.

Thị trường

Thuế đối ứng của Mỹ có ảnh hướng thế nào đến chứng khoán?

Chính sách thuế quan mới của Mỹ, đặc biệt với mức thuế đối ứng 20% áp dụng từ ngày 7/8/2025 (giảm từ 46% sau đàm phán), có tác động đáng kể đến kinh tế Việt Nam do sự phụ thuộc lớn vào xuất khẩu sang Mỹ (chiếm ~30% kim ngạch xuất khẩu). Dưới đây là phân tích ngắn gọn về các ảnh hưởng chính: