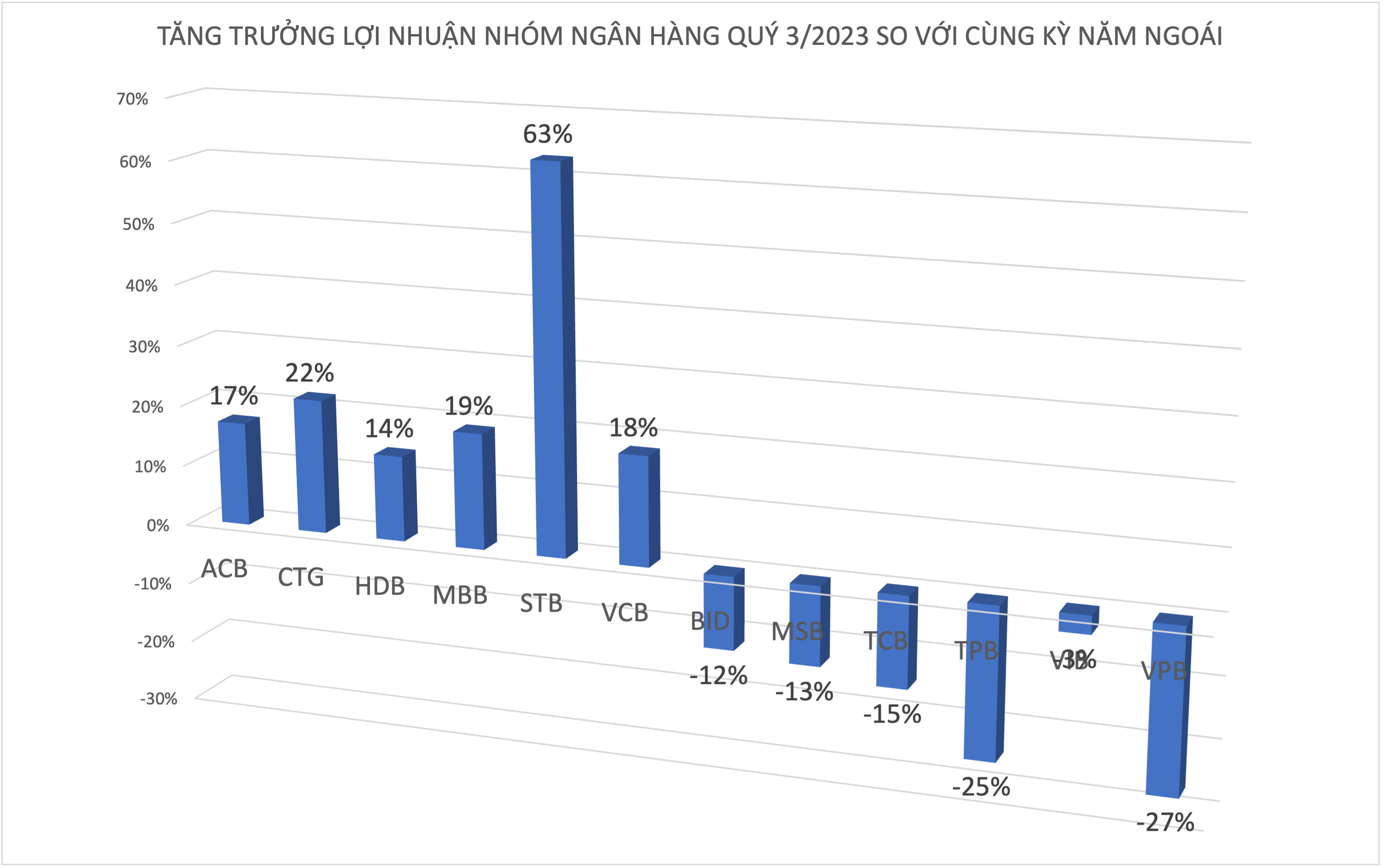

Cụ thể, ở nhóm có lợi nhuận tăng trưởng, SSI Research kỳ vọng ACB sẽ ghi nhận lợi nhuận trước thuế khoảng 4,8 - 5 nghìn tỷ đồng tăng 7% - 12% so với cùng kỳ trong Q3/2023, với mức tăng trưởng tín dụng là 8,5% so với đầu năm. Tuy nhiên, sự chênh lệch giữa lãi suất huy động và lãi suất cho vay vẫn sẽ khiến NIM thu hẹp trong Q3/2023. Tỷ lệ nợ xấu dự kiến sẽ dao động quanh mức 1,1%. Nhìn chung, ACB sẽ đạt 20 nghìn tỷ đồng lợi nhuận trước thuế trong năm 2023 tăng 17% so với cùng kỳ.

Trong Q3/2022, CTG ghi nhận chi phí dự phòng rủi ro tín dụng cao kỷ lục là 8,3 nghìn tỷ đồng, khiến lợi nhuận trước thuế chỉ đạt 4,1 nghìn tỷ đồng. Theo đó, mặc dù tăng trưởng tín dụng vào cuối tháng 9 dự kiến sẽ ở mức khoảng 11-12% so với cùng kỳ tăng 9-10% so với đầu năm và NIM giảm so với cùng kỳ, dự báo tăng trưởng lợi nhuận trước thuế trong Q3/2023 sẽ đạt 20-22% so với cùng kỳ do chi phí dự phòng giảm từ mức cao của cùng kỳ 2022.

SSI cũng ước tính HDB sẽ đạt 2,9 - 3,1 nghìn tỷ đồng lợi nhuận trước thuế tăng 7 đến 14% so với cùng kỳ trong Q3/2023 nhờ khoản lãi từ việc bán cổ phiếu VJC. Đà tăng trưởng huy động tiếp tục được duy trì trong Q3/2023 với mức tăng trưởng khoảng 50% so với đầu năm, trong khi tăng trưởng tín dụng là 11%-12% so với đầu năm.

MBB tăng trưởng tín dụng mạnh khoảng 14% so với đầu năm, NIM duy trì ổn định và chất lượng tài sản cải thiện nhẹ là những động lực chính giúp lợi nhuận Q3/2023 có thể đạt khoảng 7,3 - 7,5 nghìn tỷ đồng tăng 16 - 19% so với cùng kỳ.

Với STB, kỳ vọng lợi nhuận trước thuế sẽ đạt 2,4 - 2,5 nghìn tỷ đồng trong Q3/2023 tăng 57% đến 63% so với cùng kỳ nhờ tăng trưởng tín dụng đạt 8,5%. NIM đi ngang so với quý trước, trong khi tỷ lệ nợ xấu dự kiến đạt khoảng 2%.

VCB có mức tăng trưởng tín dụng của ngân hàng chậm hơn so với các ngân hàng khác, chỉ ở mức 3,6% so với đầu năm tính đến cuối tháng 9/2023. Chúng tôi cho rằng động lực tăng trưởng chính vẫn đến từ mảng khách hàng doanh nghiệp. Tuy nhiên, NIM thu hẹp do tiền gửi khách hàng tiếp tục tăng trưởng nhanh (tăng 8,3% so với đầu năm).

Đồng thời ngân hàng cũng tiếp tục hỗ trợ lãi suất cho khách hàng trong kỳ. Chất lượng tài sản dự kiến sẽ giảm nhẹ, cùng với sự gia tăng của nợ xấu và nợ Nhóm 2. Do đó, kỳ vọng lợi nhuận trước thuế trong Q3/2023 sẽ đạt khoảng 9 nghìn tỷ đồng (tăng 18% so với cùng kỳ và giảm 4% so với quý trước).

Ở nhóm có lợi nhuận giảm, SSI Research ước tính BID mặc dù tăng trưởng tín dụng và huy động vẫn duy trì tốt ở mức 8,4% và 7,2% so với đầu năm tính tại thời điểm cuối tháng 9, lợi nhuận trước thuế ước tính giảm khoảng -10 đến -12% so với cùng kỳ do gánh nặng trích lập dự phòng. Ngân hàng sẽ tích cực xử lý nợ để duy trì tỷ lệ nợ xấu ở mức hợp lý.

Với MSB, lợi nhuận trước thuế Q3/2023 ước đạt 1,3 - 1,4 nghìn tỷ đồng (-13% đến -6% so với cùng kỳ) do NIM giảm. Tăng trưởng tín dụng dự kiến sẽ ở mức cao (15% - 16% so với đầu năm), trong khi tăng trưởng huy động chỉ ở mức khoảng 7%.

SSI cũng cho rằng NIM của TCB tiếp tục gặp áp lực trong Q3/2023 do cơ chế linh hoạt lãi suất áp dụng với một số khách hàng. Trong khi đó, chi phí vốn chưa có nhiều cải thiện khi ngân hàng phải giảm tỷ lệ nguồn vốn ngắn hạn cho vay trung và dài hạn xuống dưới 30% kể từ ngày 1/10/2023. Tỷ lệ này của ngân hàng là 31,6% tại thời điểm cuối tháng 6 năm 2023. Theo đó, chúng tôi dự báo lợi nhuận trước thuế của TCB đạt khoảng 5,7 nghìn tỷ đồng - 5,9 nghìn tỷ đồng trong Q3/2023 (-12 đến -15% so với cùng kỳ).

TPB lợi nhuận trước thuế Q3/2023 dự kiến đạt khoảng 1,45 đến 1,6 nghìn tỷ đồng (-32% đến -25% svck) do mức nền lợi nhuận cao trong năm trước. NIM suy giảm và gánh nặng trích lập dự phòng là một số nguyên nhân khác khiến LNTT sụt giảm trong Q3/2023. Tăng trưởng tín dụng đạt khoảng 7,5% so với đầu năm trong khi tăng trưởng huy động dự kiến là 5% so với đầu năm.

VIB tăng trưởng tín dụng dự kiến sẽ phục hồi trở lại trong Q3/2023 với mức tăng 5% so với đầu năm (so với 0,8% so với đầu năm trong Q2/2023), trong khi tăng trưởng huy động sẽ ở mức 7% so với đầu năm. Ước tính lợi nhuận trước thuế trong Q3/2023 sẽ đạt 2,7 nghìn tỷ đồng (giảm 3% svck) do gánh nặng trích lập dự phòng.

VPB áp lực về NIM cũng như chất lượng tài sản vẫn tiếp diễn trong Q3/2023. Mặc dù ngân hàng đạt tốc độ tăng trưởng tín dụng tăng khá mạnh khoảng 18-20% so với đầu năm, lợi nhuận trước thuế dự kiến đạt 3,3 nghìn tỷ đồng (giảm 27% svck). Tuy nhiên, so với quý trước thì mức lợi nhuận này tăng 38% do hoạt động kinh doanh FeCredit có thể có cải thiện bắt đầu từ tháng 8 đến tháng 9/2023.

![[Interactive]: Toàn cảnh kinh tế Việt Nam quý 4/2025](https://premedia.vneconomy.vn/files/uploads/2026/01/06/3e4055b2e2264c47bacde654709d0e80-61735.png?w=1050&h=630&mode=crop)