Giá vàng trong nước và thế giới

VnEconomy cập nhật giá vàng trong nước & thế giới hôm nay: SJC, 9999, giá vàng USD/oz, biến động giá vàng tăng, giảm - phân tích, dự báo & dữ liệu lịch sử.

Thứ Ba, 20/01/2026

Đào Hưng

12/03/2021, 10:45

Sau giai đoạn tăng trưởng kép khoảng, thị trường tài chính tiêu dùng Việt Nam đã tăng trưởng chậm lại trong 2020 và tiếp tục được dự báo khó bứt phá trong 2021

Cho vay tiêu dùng vẫn được giới chuyên môn đánh giá là giải pháp quan trọng để gia tăng khả năng tiếp cận vốn của người dân, góp phần hữu hiệu ngăn chặn tình trạng tín dụng đen. Song có vẻ như các quy định của cơ quan quản lý cùng diễn biến Covid-19 lại đang làm khó các công ty tài chính tiêu dùng.

DƯ ĐỊA LỚN, BIÊN LỢI NHUẬN CAO

Tại một buổi thông tin vào tháng 12 năm ngoái, Thiếu tướng Tô Ân Xô, Chánh Văn phòng Bộ Công an dù không công bố con số cụ thể nhưng đã cho biết, năm 2020 đã triệt phá được rất nhiều nhóm tội phạm liên quan đến hoạt động tín dụng đen.

Thông thường, ở bất cứ nơi đâu, bất cứ lúc nào, một hình thức tín dụng ra đời đều phản ánh nhu cầu của con người. Vì vậy, với thông tin từ Bộ Công an có thể khẳng định rằng, nhu cầu vay tiền để chi tiêu, mua sắm của người dân rất lớn đã khiến cho tín dụng đen có “đất dụng võ”.

Cũng thể hiện sức mua của người dân Việt, Tổng cục Thống kê cho biết, mặc cho dịch Covid-19 bùng phát, tính chung 2 tháng đầu năm 2021, tổng mức bán lẻ hàng hoá và doanh thu dịch vụ tiêu dùng vẫn đạt 904,5 nghìn tỷ đồng, tăng 5,49% so với cùng kỳ năm trước, nếu loại trừ yếu tố giá thì tăng 5,52%.

Mặt khác, một báo cáo gần đây của Fiingroup về thị trường cho vay tiêu dùng trong nước ghi nhận, tỷ trọng tín dụng tiêu dùng đã chiếm khoảng 20,5% tổng dư nợ nền kinh tế, cao gấp 2,5 lần so với năm 2012, tăng trưởng bình quân khoảng 20%/năm.

Tuy nhiên, theo TS. Cấn Văn Lực, nếu bóc tách phần tín dụng liên quan đến nhà ở thì thực chất tín dụng tiêu dùng mới tương đương khoảng 12% trong tổng dư nợ nền kinh tế. Con số này ở các quốc lân cận như Trung Quốc là 21%, nhóm các nước ASEAN là 34%.

“Điều này cho thấy thị trường tài chính tiêu dùng tại Việt Nam còn rất nhiều dư địa để khai thác”, ông Lực nhấn mạnh.

Không những dư địa nhiều, số lượng thành viên tham gia thị trường này cũng còn rất ít. Đến cuối năm 2020, Ngân hàng Nhà nước mới cấp giấy phép hoạt động cho tổng cộng 16 công ty tài chính. Thậm chí, theo nhiều số liệu không chính thức, phần lớn dư nợ tín dụng tiêu dùng đang rơi vào tay nhóm công ty tài chính có sản phẩm tín dụng tiêu dùng chứ không phải các ngân hàng thương mại.

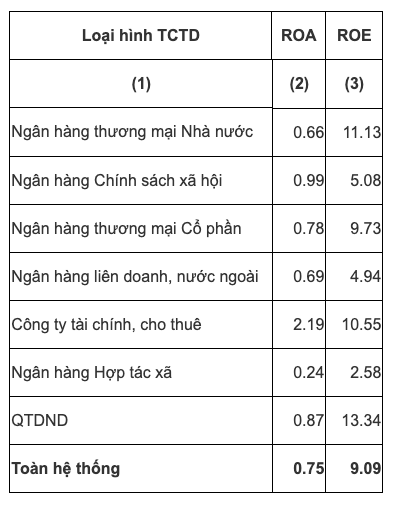

Về kết quả kinh doanh, nhóm các công ty tài chính này đang dẫn đầu về khả năng sinh lời trong các loại hình tổ chức tín dụng. Tại thời điểm tháng 10/2020, các công ty tài chính, cho thuê tài chính có chỉ số ROA (lợi nhuận/tổng tài sản) đạt 2,19%, cao gấp 2,8 lần nhóm ngân hàng thương mại cổ phần; và ROE (lợi nhuận/vốn chủ sở hữu) đạt 10,55%.

Đơn cử tại Công ty Tài chính TNHH MTV Ngân hàng Việt Nam Thịnh Vượng (FE Credit), vốn chủ sở hữu mới chỉ là 15.490 tỷ đồng, đồng thời lợi nhuận sau thuế năm 2020 đã đi lùi so với năm 2019 nhưng bình quân mỗi tháng công ty này vẫn lãi khoảng 247 tỷ đồng. Theo đó, lợi nhuận sau thuế cả năm 2020 đạt 2.970 tỷ đồng.

NHẬN DIỆN NHỮNG "GỌNG KÌM"

Với việc được Nhà nước công nhận, dư địa lớn và biên lợi nhuận cao nhưng cho vay tiêu dùng vẫn bị nhận định khó bứt phá trong năm nay. Bởi lẽ đang tồn tại những “gọng kìm” siết chặt hoạt động của các công ty tài chính tiêu dùng.

Cụ thể, như việc siết chặt về hạn mức giải ngân trực tiếp đối với khách hàng tại Thông tư số 18/2019/TT-NHNN sửa đổi, bổ sung một số điều về quy định cho vay tiêu dùng của công ty tài chính. Trước đó, các công ty tài chính được quyền tự do hơn trong việc giải ngân trực tiếp cho khách hàng.

Theo Thông tư 18, các công ty tài chính phải giảm tỷ lệ cho vay tiền mặt với khách hàng trên tổng dư nợ tín dụng xuống 70% kể từ đầu năm 2021. Tỷ lệ này sau đó sẽ phải giảm tiếp xuống 60% trong năm 2022, 50% từ năm 2023 và xuống 30% từ đầu năm 2024. Quy định sẽ áp dụng cho khách hàng có tổng dư nợ cho vay giải ngân trực tiếp trên 20 triệu đồng.

Luật sư Trần Minh Hải, Giám đốc Công ty luật BASICO cho rằng, quy định này sẽ ảnh hưởng đến hoạt động kinh doanh của các công ty tài chính, nhất là những công ty có chủ trương kinh doanh tín dụng tiêu dùng qua phương thức thẻ tín dụng.

“Khi khách hàng dùng thẻ tín dụng sẽ bị coi là giải ngân tiền mặt. Vậy làm cách nào thúc đẩy được tỷ trọng dư nợ vay khi phải đảm bảo hạn mức 30% tổng dư nợ?”, ông Hải đưa ra câu hỏi.

Bên cạnh đó, quy định cấm ngành nghề kinh doanh dịch vụ thu nợ cũng đang kìm hãm sự phát triển của cho vay tiêu dùng.

Lợi nhuận thông thường đi đôi với rủi ro. Điều này cũng được áp dụng đối với cho vay tiêu dùng. Vì lẽ đó, năng lực thu nợ chính là động lực của sự phát triển doanh nghiệp cho vay. Có thể thực tế cho thấy nhiều mặt trái của dịch vụ thu nợ nhưng cái thị trường đang cần là hành lang pháp lý chứ không phải sự loại bỏ.

Theo ông Hải, đúng ra cần có các quy định đối với đơn vị thu nợ như khung giờ được đòi nợ, đối tượng được liên hệ đòi nợ…, đồng thời vẫn để dịch vụ này tồn tại bằng pháp luật. “Tuy nhiên, các quy định ra khá muộn với Thông tư 18, trong khi dịch vụ thu nợ đã trở thành dịch vụ bị cấm”, ông Hải nhấnh mạnh.

Đấy là mặt quy định pháp lý, còn về nhu cầu thị trường, theo dự báo của Khối Nghiên cứu Kinh tế Ngân hàng HSBC, trong năm 2021 thị trường lao động vẫn tiếp tục trì trệ do Covid-19 nên nhu cầu của người dân sẽ không mấy cải thiện.

Đồng quan điểm, TS.Nguyễn Trí Hiếu đánh giá: “Nhìn chung thị trường tài chính tiêu dùng năm 2021 sẽ khó bứt phá trước diễn biến khó lường của dịch bệnh Covid-19, cho dù lãi suất cho vay đang trong xu hướng giảm”.

Trong phiên sáng 20/1, các doanh nghiệp lớn đồng loạt giữ nguyên giá mua, bán vàng miếng SJC so với phiên hôm qua (19/1). Giá vàng nhẫn “4 số 9” tăng nhẹ từ 300 đến 500 nghìn đồng/lượng mỗi chiều…

Một trong những điều chỉnh đáng chú ý tại Nghị định 373/2025/NĐ-CP là việc nới lỏng quy định về khai và quyết toán thuế thu nhập cá nhân theo hướng linh hoạt hơn nhằm đơn giản hóa thủ tục, tạo thuận lợi cho người nộp thuế và nâng cao hiệu quả cải cách hành chính thuế…

Tiếp nối những thành tựu ấn tượng, Home Credit và Thế Giới Di Động (MWG) chính thức nâng tầm hợp tác chiến lược với tầm nhìn đến năm 2030.

Chứng khoán

Thuế đối ứng của Mỹ có ảnh hướng thế nào đến chứng khoán?

Chính sách thuế quan mới của Mỹ, đặc biệt với mức thuế đối ứng 20% áp dụng từ ngày 7/8/2025 (giảm từ 46% sau đàm phán), có tác động đáng kể đến kinh tế Việt Nam do sự phụ thuộc lớn vào xuất khẩu sang Mỹ (chiếm ~30% kim ngạch xuất khẩu). Dưới đây là phân tích ngắn gọn về các ảnh hưởng chính: