Cập nhật triển vọng thị trường chứng khoán tháng 1/2026, SSI Research tiếp tục duy trì quan điểm thị trường với kỳ vọng VN-Index đạt 1920 trong kịch bản cơ sở và 2120 trong kịch bản tích cực nhất trong năm 2026.

Trong ngắn hạn, thống kê trong 16 năm gần nhất cho thấy tháng Một là giai đoạn có mức sinh lời cao nhất trong năm với tỷ lệ bình quân 3,7% với xác suất tăng gần 70%. Nhìn rộng hơn, xác suất thị trường tăng giữa 2 kỳ nghỉ lễ Tết Dương lịch và Tết Âm lịch tương đối cao với 13/16 năm ghi nhận tăng điểm với mức tăng trung bình khoảng 5%.

Trong ngắn hạn, triển vọng tăng trưởng kết quả kinh doanh quý 4 tích cực việc thanh khoản hồi phục nhờ áp lực về mặt bằng lãi suất thuyên giảm so với giai đoạn cuối năm 2025, cùng việc khối ngoại trở lại mua ròng trong một số tuần gần đây là những yếu tố hỗ trợ cho thị trường.

Mặc dù vậy, thị trường có thể chứng kiến các nhịp rung lắc trong mùa báo cáo tài chính vào giai đoạn cuối tháng 1, đặc biệt sau một nhịp hồi phục với mức tăng 18% từ giữa tháng 11/2025 tiến tới mức đỉnh mới vào đầu tháng 1/2026. Tuy nhiên, nhịp điều chỉnh trong giai đoạn này thường nhanh và với mức độ thấp hơn các nhịp điều chỉnh mạnh khác trong năm, ngoại trừ một số năm như 2016, 2018, 2021.

Các chủ điểm đầu tư chính gồm Ngân hàng. Ngân hàng là một trong những nhóm ngành có diễn biến cổ phiếu tương đối thuận lợi trong tháng 1 với xác suất tăng 86% và mức tăng trung bình 9%. Định giá nhóm ngân hàng hiện tại đã giảm về vùng hấp dẫn cùng triển vọng kết quả kinh doanh tích cực trong quý 4/2025 và 2026.

SSI Research ưa thích các cổ phiếu CTG, MBB và VPB với triển vọng tăng trưởng tốt. VCB cũng là một cổ phiếu đáng chú ý trong năm 2026 như một lựa chọn phòng thủ, nhờ chất lượng tài sản hàng đầu và lợi thế về huy động vốn.

Nhóm ngành hưởng lợi từ lãi suất. Lãi suất huy động đã tăng khoảng 1-2% từ đầu quý 4 năm 2025. Diễn biến này tạo ra sự phân hóa rõ rệt giữa các nhóm ngành: những doanh nghiệp thâm dụng vốn, phụ thuộc nhiều vào vay nợ như bất động sản và xây dựng sẽ chịu áp lực chi phí tài chính cao hơn.

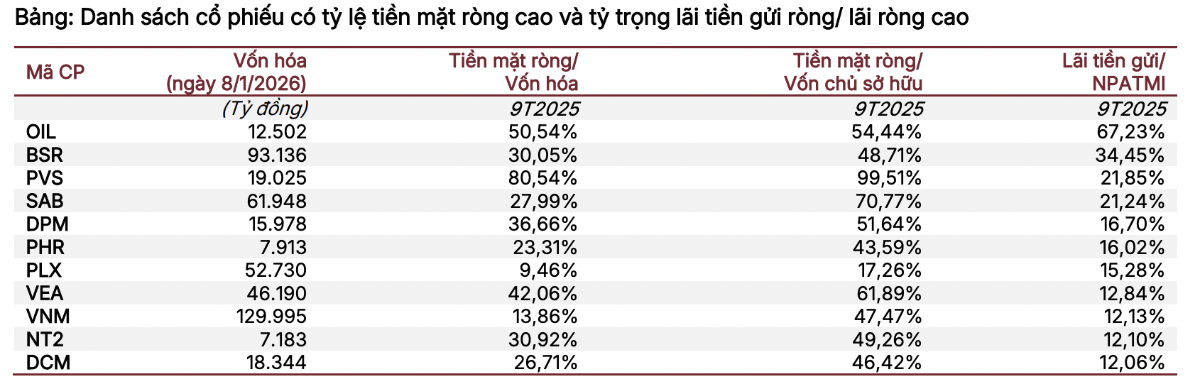

Ngược lại, nhóm bảo hiểm cùng các công ty có tỷ lệ tiền mặt lớn và thu nhập từ tiền gửi chiếm tỷ trọng cao trong lợi nhuận ròng lại được hưởng lợi. Đồng thời, nhóm cổ phiếu có tỷ lệ tiền mặt ròng cao và tỷ trọng lãi tiền gửi ròng/ lãi ròng cao thuộc các ngành Dầu khí, Đạm, Tiêu dùng,…, trong đó phần lớn là nhóm doanh nghiệp Nhà nước, cũng có thể hưởng lợi từ đà tăng của lãi suất.

Nhóm ngành tích cực từ đầu tư công. Backlog ngành xây dựng tiếp tục tăng trưởng dựa trên động lực về đầu tư công và nhà ở xã hội. Bên cạnh đó, nhóm ngành vật liệu xây dựng như cát, đá xây dựng và xi măng cũng tăng nhu cầu và được hỗ trợ pháp lý trong việc cấp giấy phép các mỏ mới. Vật liệu xây dựng được dự báo sẽ tăng trưởng mạnh mẽ trong năm 2026, nhờ nhu cầu gia tăng, giá bán cao hơn và chi phí đầu vào giảm. Các cổ phiếu như HPG, PLC, HT1, BMP, VLB được kỳ vọng sẽ hưởng lợi. Đây cũng là nhóm ngành được kỳ vọng ghi nhận lợi nhuận tăng trưởng tích cực trong quý 4/2025.

Nhóm cổ phiếu doanh nghiệp nhà nước. Bộ Chính trị vừa ban hành Nghị quyết số 79 về phát triển kinh tế nhà nước, trong đó xác định kinh tế nhà nước là thành phần đặc biệt quan trọng của nền kinh tế.

Bên cạnh đó, theo dự thảo Quyết định thay thế Quyết định số 22/2021 về Tiêu chí phân loại doanh nghiệp nhà nước và doanh nghiệp có vốn nhà nước giai đoạn 2026-2030 nhằm phục vụ việc cơ cấu lại vốn nhà nước, Nhà nước tiếp tục có kế hoạch chuyển đổi sở hữu và thoái vốn nhà nước về mức trên 65% đối với 7 nhóm ngành (tương tự quyết định trước), và về mức trên 50% đến dưới 65% tại một số nhóm ngành như vận chuyển hàng không, đầu mối nhập khẩu xăng dầu chiếm từ 30% thị phần trở lên, sản xuất thuốc lá điếu, cung cấp dịch vụ viễn thông có hạ tầng mạng quan trọng (giảm 2 nhóm ngành so với quyết định trước).

Mặc dù quyết định này chưa có quá nhiều điểm thay đổi trọng yếu so với quyết định năm 2021, việc tiếp tục thực hiện kế hoạch thoái vốn, cùng với việc Chính phủ khẳng định vai trò của nhóm doanh nghiệp nhà nước có thể tác động tích cực đến tâm lý thị trường đối với các cổ phiếu liên quan.

Nhóm chứng khoán cũng có thể được hưởng lợi từ sự hồi phục thanh khoản của thị trường trong giai đoạn đầu năm, cùng triển vọng kết quả kinh doanh tăng trưởng tích cực trong quý 4.

![[Interactive]: Toàn cảnh kinh tế Việt Nam quý 4/2025](https://premedia.vneconomy.vn/files/uploads/2026/01/06/3e4055b2e2264c47bacde654709d0e80-61735.png?w=1050&h=630&mode=crop)