Các quỹ lương hưu (pension funds) được thiết kế để có vẻ an toàn và buồn tẻ. Mục tiêu duy nhất của các quỹ này - kiếm đủ tiền để trả cho người hưu trí - khiến chúng phù hợp với những nhà quản lý quỹ thận trọng hơn là những người có độ ham thích rủi ro cao.

Tuy nhiên, khi thị trường tài chính Anh trải qua cơn biến động mạnh vào tuần trước, hàng trăm nhà quản lý quỹ lương hưu của Anh bỗng nhiên phát hiện mình đang là tâm điểm của một cuộc khủng hoảng buộc Ngân hàng Trung ương nước này (BOE) phải vào cuộc để lập lại ổn định và ngăn chặn một cuộc khủng hoảng tài chính trên diện rộng.

Tất cả là một cú sốc lớn. Sau khi Bộ trưởng Bộ Tài chính Anh Kwasi Kwarteng vào hôm 23/9 công bố kế hoạch vay nợ để trang trải cho việc giảm thuế, nhà đầu tư đã bán tháo đồng Bảng và trái phiếu chính phủ Anh, đẩy lợi suất tăng mạnh chưa từng thấy trong lịch sử. Quy mô và mức độ của biến động đặt ra áp lực lớn lên nhiều quỹ lương hưu, vì đảo lộn một chiến lược đầu tư mà ở đó các quỹ này sử dụng công cụ phái sinh để phòng hộ (hedge) các khoản đặt cược của họ.

Khi giá trái phiếu chính phủ Anh lao dốc, các quỹ lương hưu được yêu cầu phải đặt hàng tỷ Bảng làm thế chấp. Trong lúc xoay sở tiền mặt, các nhà quản lý quỹ buộc phải bán tất cả những gì họ có thể bán, mà trong một số trường hợp bao gồm trái phiếu chính phủ Anh. Điều này đẩy lợi suất lên cao hơn nữa, gây ra một làn sóng yêu cầu thế chấp mới.

“Rủi ro bắt đầu trở thành một vòng xoáy. Tất cả mọi người đều tìm cách bán, và chẳng có ai là người mua cả”, ông Ben Gold - trưởng bộ phận đầu tư thuộc XPS Pensions Group, một công ty tư vấn lương hưu của Anh, phát biểu.

LÃI SUẤT TĂNG, MÔI TRƯỜNG ĐẦY RỦI RO

BOE lập tức bật chế độ ứng phó với khủng hoảng. Sau khi làm việc xuyên đêm ngày 27/9, cơ quan này đã tiến hành can thiệp vào thị trường bằng cam kết mua vào tới 65 tỷ Bảng (73 tỷ USD) trái phiếu nếu cần thiết. Tuyên bố này giúp thị trường ‘cầm máu” và chặn đứng điều mà BOE sau đó nói với Quốc hội Anh là nỗi sợ lớn nhất của các nhà hoạch định chính sách tiền tệ nước này: “một vòng xoáy tự mạnh lên” và “bất ổn tài chính lan rộng”.

Trong một lá thư gửi người đứng đầu Uỷ ban Tài chính thuộc Quốc hội Anh vào tuần trước, BOE nói rằng nếu họ không hành động, một số quỹ lương hữu đã vỡ nợ, đẩy cao áp lực đối với hệ thống tài chính. Họ nói việc can thiệp có ý nghĩa sống còn để “lập lại sự vận hành cốt lõi của thị trường”.

Ở thời điểm hiện tại, các quỹ lương hưu của Anh đang chạy đua huy động tiền mặt để làm đầy quỹ. Tuy nhiên, còn đó những câu hỏi liệu các quỹ này có thể đứng vững trở lại trước khi chương trình mua trái phiếu khẩn cấp của BOE kết thúc vào ngày 14/10 như kế hoạch. Và đối với nhiều nhà đầu tư, việc thiếu chút nữa đã xảy ra khủng hoảng thực sự là một hồi chuông cảnh tỉnh.

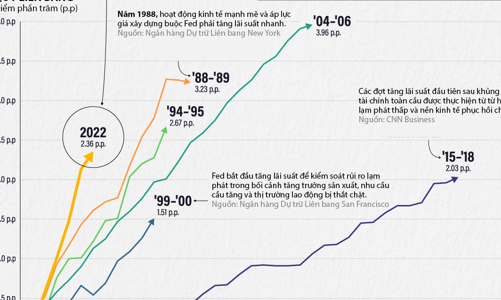

Lần đầu tiên trong nhiều thập kỷ, lãi suất đang tăng nhanh trên khắp toàn cầu. Trong môi trường như vậy, các thị trường rất dễ gặp “tai nạn”.

“Điều mà hai tuần qua nói lên với chúng ta là có thể còn nhiều biến động đang chờ ở phía trước”, Giám đốc đầu tư Barry Kenneth của Pension Protection Fund - một quỹ quản lý lương hưu cho người lao động của những doanh nghiệp vỡ nợ của Anh - phát biểu. “Rất dễ để đầu tư khi mọi thứ đều tăng giá. Nhưng việc đầu tư sẽ trở nên khó hơn nhiều khi bạn cố gắng bắt một con dao rơi, hoặc bạn bắt buộc phải điều chỉnh để thích nghi với một môi trường mới”.

Những dấu hiệu rắc rối đầu tiên xuất hiện ở các nhà quản lý quỹ tập trung vào “đầu tư thâm dụng nợ” (liability-driven investment, LDI, hay còn gọi là đầu tư theo trách nhiệm pháp lý) của các quỹ lương hưu. Ông Gold nói rằng ông bắt đầu nhận được thông tin từ những khách hàng cảm thấy bất an vào hôm 24-25/9.

Chiến lược LDI được xây dựng dựa trên một tiền đề dễ hiểu: các quỹ lương hưu cần tiền để trả lương hưu cho người hưu trí trong tương lai. Để lên kế hoạch cho việc chi trả trong 30-50 năm, họ mua các trái phiếu có kỳ hạn dài, đồng thời mua các sản phẩm phái sinh để phòng hộ sự đặt cược này. Trong quá trình đó, các quỹ lương hưu phải có tài sản thế chấp. Nếu lợi suất trái phiếu tăng mạnh, các quỹ phải đặt thêm thế chấp theo lệnh gọi ký quỹ (margin call). “Góc khuất” LDI đã phát triển nhanh chóng trong những năm gần đây, đạt trị giá hơn 1 nghìn tỷ Bảng, tương đương 1,1 nghìn tỷ USD - theo dữ liệu của BOE.

Khi lợi suất trái phiếu tăng dần theo thời gian, các quỹ lương hưu không gặp phải vấn đề gì khi theo đuổi chiến lược LDI, và chiến lược này thực sự tốt cho tình hình tài chính của các quỹ. Nhưng khi lợi suất trái phiếu bất ngờ tăng vọt, đó sẽ công thức cho khủng hoảng. Theo BOE, biến động lợi suất trái phiếu trước khi cơ quan này tiến hành can thiệp là “chưa từng có tiền lệ”. Biến động trong vòng 4 ngày của lợi suất trái phiếu chính phủ Anh kỳ hạn 30 năm đã lớn gấp đôi mức ghi nhận trong giai đoạn căng thẳng nhất của đại dịch Covid-19.

“Mức độ biến động thực sự khiến mọi người hoảng sợ”, ông Kenneth nói.

Các cuộc gọi ký quỹ xuất hiện, và tiếp tục xuất hiện. Pension Protection Fund cho biết đã đối mặt với cuộc gọi ký quỹ 1,6 tỷ Bảng tiền mặt. Quỹ đã nộp được khoản thế chấp này mà không phải bán tháo tài sản, nhưng nhiều quỹ khác không làm được như vậy, và buộc phải bán đổ bán tháo trái phiếu chính phủ, trái phiếu doanh nghiệp và cổ phiếu để huy động tiền mặt. Ông Gold ước tính ít nhất một nửa trong số 400 chương trình lương hưu mà XPS tư vấn đã đối mặt với lệnh gọi ký quỹ, và trong toàn ngành công nghiệp quỹ lương hưu, số tiền cần phải bù vào đang dao động từ 100-150 tỷ Bảng.

“Khi xảy ra những biến động lớn đến như vậy trong hệ thống tài chính, mọi người sẽ có cảm giác là thứ gì đó sẽ sụp đổ”, chiến lược gia Rohan Khanna của UBS nhận định.

BẤT ỔN SẼ TRỞ LẠI?

Khi sự gián đoạn chức năng tại một điểm nào đó trên thị trường dẫn tới một phản ứng dây chuyền, hoảng sợ là tâm trạng không của riêng gì các nhà đầu tư. BOE nói rõ trong lá thư gửi Quốc hội Anh rằng biến động thị trường trái phiếu “đã có thể dẫn tới một sự thắt chặt đột ngột và quá mức các điều kiện tài chính đối với nền kinh tế thực” vì chi phí vay vốn tăng vọt. Đối với nhiều doanh nghiệp và người vay thế chấp nhà, các điều kiện tài chính giờ đã thắt chặt quá mức rồi.

Tính đến cuối tuần trước, BOE mới chỉ mua vào khoảng 3,8 tỷ Bảng trái phiếu, ít hơn nhiều so với mức mà lẽ ra họ có thể mua. Tuy nhiên, nỗ lực này gửi đi một thông điệp mạnh mẽ. Lợi suất trái phiếu chính phủ Anh đã giảm mạnh, giúp các quỹ lương hưu hồi phục, nhưng sau đó lại suất đã bắt đầu tăng trở lại.

“Việc mà BOE làm đang giúp một số quỹ như chúng tôi có thêm thời gian”, ông Kenneth nói.

Dù vậy, ông Kenneth lo ngại rằng khi chương trình mua trái phiếu của BOE kết thúc trong tuần này như kế hoạch, nhiệm vụ sẽ chưa hoàn thành xét tới tính phức tạp của nhiều quỹ lương hưu. Bà Daniela Russell, trưởng bộ phận chiến lược lãi suất của HSBC cảnh báo trong một báo cáo gần đây rằng có rủi ro xuất hiện một “vực thẳm”, nhất là từ khi BOE triển khai kế hoạch bán ra trái phiếu mà cơ quan này đã mua trong đại dịch Covid-19. Theo dự kiến, kế hoạch bán ra trái phiếu này sẽ được thực thi từ cuối tháng 10.

“Có thể mọi người vẫn hy vọng là tiền lệ can thiệp của BOE sẽ tiếp tục mang lại một sự hậu thuẫn cho thị trường sau mốc thời gian này, nhưng điều đó có thể không đủ để ngăn chặn một đợt bán tháo dữ dội mới của những trái phiếu kỳ hạn dài”, bà Russell nhận định.

Khi các ngân hàng trung ương tăng lãi suất mạnh nhất trong nhiều thập kỷ trở lại đây, giới đầu tư lo ngại về ảnh hưởng đối với danh mục đầu tư của họ cũng như đối với nền kinh tế. Họ sẽ nắm giữ nhiều tiền mặt hơn, khiến cho các giao dịch khó diễn ra hơn và có thể làm trầm trọng thêm mức độ biến động của giá tài sản.

Điều này khiến cho những sự kiện bất ngờ có khả năng lớn hơn trong việc gây ra gián đoạn lớn trên thị trường, và “bóng ma” cú sốc tiếp theo hiện ra lớn hơn. Liệu đó sẽ là một loạt dữ liệu kinh tế xấu hay rắc rối tại một ngân hàng toàn cầu, hay một sai lầm chính trị khác ở Anh?

Ông Gold nói rằng ngành công nghiệp quỹ lương hưu nói chung đã có sự chuẩn bị tốt hơn ở thời điểm này, nhưng ông thừa nhận rằng sẽ là “ngây thơ” nếu nghĩ rằng không thể có một đợt bất ổn định mới.

“Biến động sẽ trở lại nếu lợi suất tăng nhanh hơn những gì chúng ta vừa chứng kiến vừa rồi”, ông nói, đề cập đến lượng vốn lớn hơn mà các quỹ lương hưu đã tích luỹ được. “Để xảy ra tình trạng đó, cần phải có một yếu tố đạt tới quy mô mang tính lịch sử để khiến cho số vốn của các quỹ trở nên không đủ. Nhưng ai mà biết được”.

![[Interactive]: Toàn cảnh kinh tế Việt Nam tháng 2/2026](https://premedia.vneconomy.vn/files/uploads/2026/03/06/ed5df1ed91b448eab0317c050609f0f2-74021.png?w=1050&h=630&mode=crop)

![[Interactive]: Toàn cảnh kinh tế Việt Nam tháng 2/2026](https://premedia.vneconomy.vn/files/uploads/2026/03/06/ed5df1ed91b448eab0317c050609f0f2-74021.png?w=600&h=337&mode=crop)