Giá vàng trong nước và thế giới

VnEconomy cập nhật giá vàng trong nước & thế giới hôm nay: SJC, 9999, giá vàng USD/oz, biến động giá vàng tăng, giảm - phân tích, dự báo & dữ liệu lịch sử.

Chủ Nhật, 07/12/2025

Tuệ Lâm

17/05/2024, 13:46

Giá chào bán dự kiến 10.000 đồng/cổ phiếu trong khi trên thị trường chứng khoán, thị giá MBS đang ở vùng giá đỉnh lịch sử 31.600 đồng/cổ phiếu. Giá chào bán bằng 1/3 giá trên thị trường.

HĐQT Công ty CP Chứng khoán MB (MBS) vừa thông báo triển khai phương án phát hành cổ phiếu cho cổ đông hiện hữu để tăng vốn điều lệ.

Theo đó, MBS phát hành thêm hơn 109,4 triệu cổ phiếu, tương ứng tỷ lệ 4:1 (sở hữu 4 cổ phiếu được mua 1 cổ phiếu mới). Đối tượng chào bán là cổ đông hiện hữu theo danh sách cổ đông chốt tại ngày đăng ký cuối cùng được phân bổ quyền mua cổ phiếu phát hành thêm. Lượng cổ phiếu này được tự do chuyển nhượng.

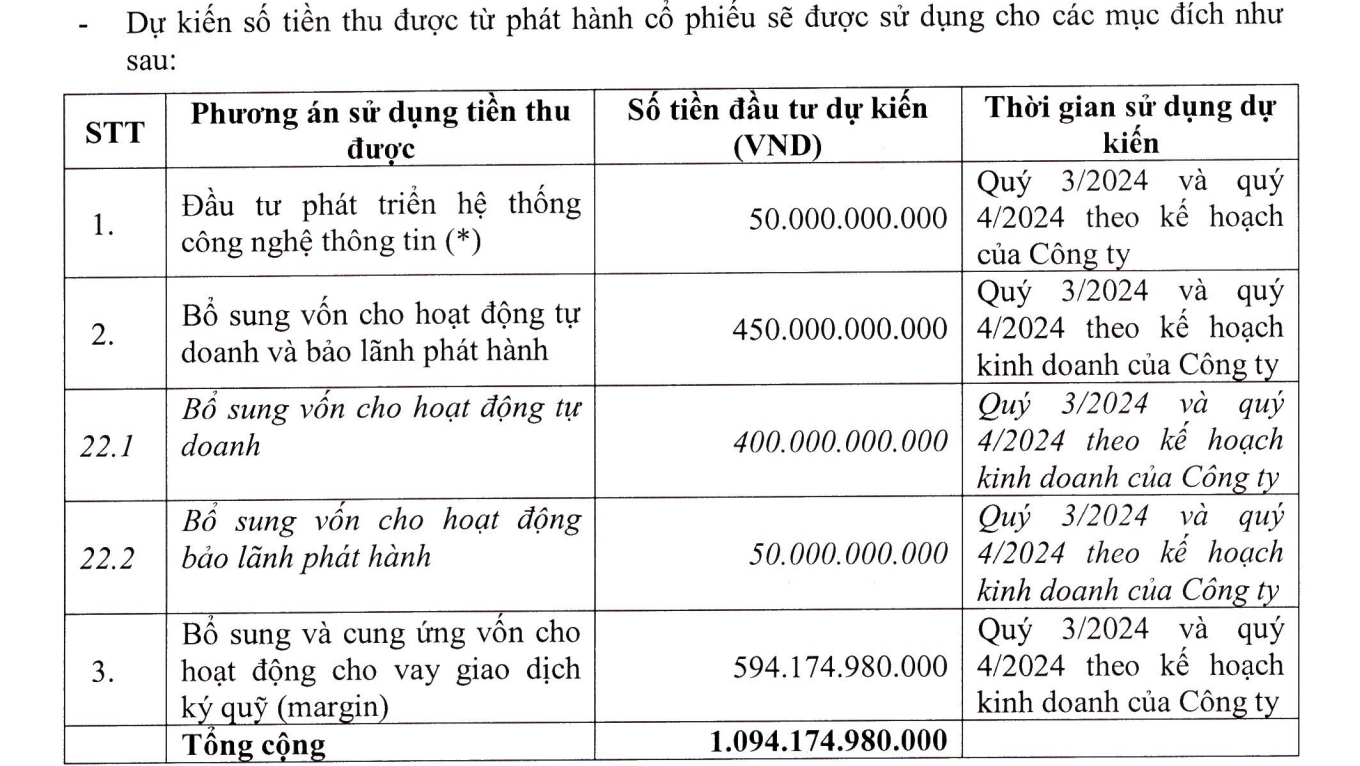

Giá chào bán dự kiến 10.000 đồng/cổ phiếu trong khi trên thị trường chứng khoán, thị giá MBS đang ở vùng giá đỉnh lịch sử 31.600 đồng/cổ phiếu. Giá chào bán bằng 1/3 giá trên thị trường. Với mức giá này, MBS dự kiến thu về hơn 1.094 tỷ đồng. MBS sẽ ưu tiên dùng 50 tỷ đồng để đầu tư phát triển hệ thống công nghệ thông tin; 450 tỷ đồng cho hoạt động tự doanh và bảo lãnh phát hành, 594 tỷ đồng bổ sung vốn cho vay margin.

Thời gian chào bán dự kiến trong năm 2024, sau khi được Uỷ ban Chứng khoán Nhà nước cấp giấy chứng nhận đăng ký chào bán cổ phiếu ra công chúng.

Ngoài phương án tăng vốn trên, ĐHĐCĐ MBS cũng phê duyệt phương án phát hành hơn 28,7 triệu cổ phiếu riêng lẻ cho tối đa 30 nhà đầu tư chứng khoán chuyên nghiệp. Số cổ phiếu này sẽ bị hạn chế chuyển nhượng 1 năm kể từ ngày hoàn thành đợt chào bán.

Giá chào bán là giá thỏa thuận nhưng không thấp hơn giá trị sổ sách 11.512 đồng/cổ phiếu, tương ứng thu về tối thiểu 331 tỷ đồng để bổ sung nguồn vốn kinh doanh cho các hoạt động nghiệp vụ như cho vay margin...

Theo MBS, việc tăng vốn là cần thiết và có ý nghĩa quan trọng, nhằm nâng cao năng lực tài chính, tăng quy mô vốn hoạt động kinh doanh, vốn cho vay margin, tăng năng lực hoạt động và khả năng cạnh tranh của MBS, cung cấp nhiều sản phẩm tài chính mới cho khách hàng.

Tại Đại hội đồng cổ đông thường niên năm 2024, ông Phan Anh, Tổng giám đốc MBS cho biết, hiện nay quy mô vốn của MBS tương đối nhỏ so với các công ty chứng khoán khác trên thị trường. Tổng vốn chủ sở hữu 5.038 tỷ tính đến 31/12/2023, vốn điều lệ hơn 4.300 tỷ đứng thứ 13 trên thị trường chứng khoán. Đây là khó khăn nhất trong triển khai hoạt động kinh doanh cũng như phục vụ khách hàng.

Bên cạnh đó, cạnh tranh giữa các công ty chứng khoán ngày càng gay gắt hơn trong bối cảnh các công ty chứng khoán lớn, nhỏ mới ra đời ồ ạt tăng vốn. Đặc biệt, phải cạnh tranh về mặt lãi suất cho vay với các công ty chứng khoán Hàn Quốc; NIM cho vay có xu hướng thu hẹp trong cuộc đua giảm phí giao dịch, mặc dù giảm phí có lợi cho nhà đầu tư nhưng ảnh hưởng đến hoạt động kinh doanh của MBS.

Từ năm ngoái đến năm nay MBS đang làm việc với 3 đối tác chiến lược nước ngoài tiềm năng để tham gia cùng công ty, kỳ vọng năm nay sẽ làm được điều gì đó hỗ trợ về vốn, công nghệ... "Hi vọng được làm trong năm nay, thời điểm thì báo cáo sau", ông Phan Anh nói.

Ban lãnh đạo MBS cũng cho biết, mục tiêu năm 2024 của MBS là tăng thị phần từ 5,3% lên 7%, đây là một thách thức lớn nhưng sẽ tận dụng khai thác đối ta khách hàng đang có của Ngân hàng mẹ MB Bank.

Về tự doanh, tồn tại của MBS những năm vừa qua là chưa đẩy mạnh đầu tư cổ phiếu. MBS chưa thực sự mạnh dạn nắm bắt cơ hội đầu tư, do đó, năm nay mục tiêu tối thiểu gấp đôi quy mô đầu tư tự doanh năm 2024, giảm áp lực lớn hiện nay khi doanh thu lợi nhuận phụ thuộc nhiều vào mảng môi giới. MBS là công ty có tỷ trọng doanh thu mảng môi giới khá lớn, tỷ trọng doanh thu mảng tự doanh dưới 20% trong khi các công ty khác trên thị trường tự doanh chiếm 1 nửa.

Năm 2024, MBS đặt mục tiêu doanh thu và lãi trước thuế lần lượt ở mức 2.786 tỷ đồng và 930 tỷ đồng, tăng 53% và 30% so với thực hiện năm trước, ROE tối thiểu 13,8%. Nếu hoàn thành mục tiêu thì đây là mức lợi nhuận cao nhất trong lịch sử của MBS.

18:23, 28/03/2024

VN-Index tiếp tục có tuần tăng trưởng thứ 4 liên tiếp và tiệm cận đỉnh cao lịch sử quanh mốc 1800 điểm. Đỉnh cao nhất tuần qua chỉ số đã tới 1758,44 điểm. Tuy vậy dấu ấn của các cổ phiên trụ vẫn rất đậm nét. Diễn biến “hụt hơi” của nhóm cổ phiếu ngân hàng cuối tuần qua đã phát đi tín hiệu khó khăn.

Tính từ đầu năm đến nay, giá của bạc đã tăng tới 86%, vàng tăng 60%, còn Bitcoin lại “âm”...

Tháng 11, HNX đã tổ chức 23 đợt đấu thầu trái phiếu, huy động được 29.540 tỷ đồng - trong đó, Kho bạc Nhà nước huy động được 23.490 tỷ đồng, Ngân hàng Chính sách Xã hội huy động được 6.050 tỷ đồng.

Thuế đối ứng của Mỹ có ảnh hướng thế nào đến chứng khoán?

Chính sách thuế quan mới của Mỹ, đặc biệt với mức thuế đối ứng 20% áp dụng từ ngày 7/8/2025 (giảm từ 46% sau đàm phán), có tác động đáng kể đến kinh tế Việt Nam do sự phụ thuộc lớn vào xuất khẩu sang Mỹ (chiếm ~30% kim ngạch xuất khẩu). Dưới đây là phân tích ngắn gọn về các ảnh hưởng chính: