VDSC vừa có báo cáo cập nhật thị trường tiền tệ trong đó thống kê lãi suất liên ngân hàng đã giảm trở lại trong tháng 3/2024. Lãi suất cho vay qua đêm bình quân từ đầu tháng 3 đến nay là 0,92%/năm, thấp hơn mức trung bình 2,33%/năm trong tháng trước.

Diễn biến lãi suất trên thị trường liên ngân hàng nhìn chung là theo xu hướng giảm suốt cả tháng, đến ngày 22/03, lãi suất cho vay qua đêm là 0,13%/năm, giảm 1,33 điểm % so với đầu tháng. Lãi suất liên ngân hàng kỳ hạn 1 tuần và 2 tuần lần lượt là 0,49%/năm và 1,19%/năm, tương ứng giảm 1,22 điểm % và 0,53 điểm % so với đầu tháng.

Tương tự, lãi suất kỳ hạn 1 tháng cũng giảm mạnh chỉ còn 1,61%/năm, giảm 0,92 điểm % so với đầu tháng. Trong khi đó, biến động của lãi suất các kỳ hạn dài hơn 3-6 tháng trong tháng qua là không đáng kể. Quy mô giao dịch trên thị trường liên ngân hàng trong tháng 3 cũng giảm mạnh so với tháng trước, đạt trung bình 265 nghìn tỷ đồng, giảm 27,4% so với tháng trước.

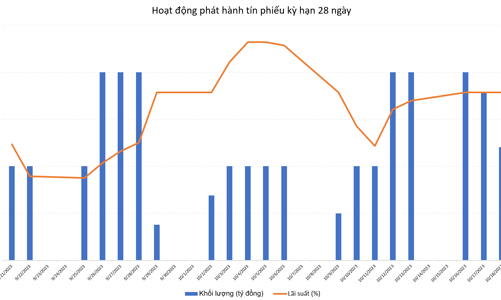

Từ ngày 11/03, Ngân hàng Nhà nước bắt đầu hút tiền trên thị trường mở thông qua kênh tín phiếu. Quy mô phát hành tín phiếu tính đến ngày 26/03 là khoảng 155,6 nghìn tỷ đồng. Tất cả các tín phiếu Ngân hàng Nhà nước đang lưu hành đều có kỳ hạn 28 ngày, lãi suất bình quân là 1,5%/năm.

Đa số các phiên chào thầu tín phiếu Ngân hàng Nhà nước đều có sự tham gia khá đông đảo của các NHTM, bình quân số thành viên tham gia khoảng 12. Trong hai phiên phát hành cuối tuần trước, số thành viên tham gia/trúng thầu đã giảm chỉ còn khoảng 6-7 thành viên, lãi suất tín phiếu cũng tăng lên khoảng 1,7%/năm.

Phiên ngày 26/3, Ngân hàng Nhà nước chỉ phát hành 3,7 nghìn tỷ đồng cho 3 thành viên với lãi suất trúng thầu là 1,9%/năm. Điều này phát tín hiệu rằng quy mô của đợt hút ròng hiện tại có thể sớm đạt đến mức đỉnh điểm.

Điểm đáng lưu ý là dù Ngân hàng Nhà nước hút ròng liên tục nhưng lãi suất trên thị trường liên ngân hàng vẫn đang ở mức rất thấp. Như vậy, sang tháng 4/2024, Ngân hàng Nhà nước có thể sẽ cần phải tiếp tục duy trì số dư của kênh tín phiếu nhằm hạn chế việc tiền quay trở lại hệ thống trong bối cảnh thanh khoản vẫn còn khá dư thừa.

Nhìn lại quý đầu năm, VDSC nhận thấy khá nhiều yếu tố hỗ trợ cho sức mạnh của đồng USD. Đầu tiên và quan trọng nhất chính là sự xoay chuyển kỳ vọng của thị trường đối với triển vọng cắt giảm lãi suất của Fed trong năm 2024 trên cơ sở số liệu kinh tế Mỹ vẫn tích cực và lạm phát sẽ không nhanh chóng giảm về mức mục tiêu 2%.

Thứ hai là sự chuyển dịch trong chính sách của các NHTW khác đang tạo thêm động lực tăng giá cho đồng USD. Cụ thể, việc thay đổi chính sách lãi suất âm của NHTW Nhật Bản đã không mang lại nhiều sự hỗ trợ tích cực đồng Yên, đồng Yên tiếp tục mất giá với vai trờ tỷ trọng chỉ cao thứ hai sau đồng EUR trong cơ cấu rổ tiền tệ tính chỉ số DXY.

Mới đây, NHTW Thuỵ Sỹ là quốc gia phát triển đầu tiên cắt giảm lãi suất, đồng Franc Thuỵ Sỹ cũng chiếm tỷ lệ 3,6% trong chỉ số DXY. Từ đầu năm đến nay, chỉ số DXY đã tăng khoảng 2,8% lên mức 104,4. Với kỳ vọng NHTW Anh có thể sẽ giảm lãi suất điều hành sớm hơn Fed, nhiều nhà phân tích nhận định chỉ số DXY có thể sẽ kiểm định lại mức đỉnh cũ (105-106) được thiết lập vào tháng 11/2023 sau đó giảm trở lại khi kỳ vọng cắt giảm lãi suất của Fed được hiện thực hoá.

Trong bối cảnh đồng USD neo ở mức cao, tiền đồng đã mất giá khoảng 2,1% trên thị trường chính thức trong Q1/2024. Trên thị trường liên ngân hàng, tỷ giá USDVND bình quân đang dần tiệm cận mức đỉnh cũ 24.867 đồng/USD vào tháng 11/2023.

Với kỳ vọng đồng USD vẫn có thể duy trì đà tăng trong thời gian tới, VDSC cho rằng biên độ mất giá của tiền đồng có thể nới rộng lên mức 3% trong nửa đầu năm 2024. Mức mất giá này phù hợp với kỳ vọng của chúng tôi vào đầu năm, tuy nhiên, quan điểm tiền đồng có thể tăng giá trở lại vào cuối năm cần được xem xét thận trọng hơn bởi lộ trình giảm lãi suất của Fed và kỳ vọng liên quan đến kỳ bầu cử Tổng thống Mỹ sắp tới đang tiếp tục ủng hộ cho xu hướng đồng USD mạnh.

![[Interactive]: Toàn cảnh kinh tế Việt Nam quý 4/2025](https://premedia.vneconomy.vn/files/uploads/2026/01/06/3e4055b2e2264c47bacde654709d0e80-61735.png?w=1050&h=630&mode=crop)