Chứng khoán MBS vừa đưa ra dự báo lợi nhuận toàn thị trường có thể ghi nhận mức tăng trưởng 14% so với cùng kỳ trong quý 2/2025 trong bối cảnh những áp lực từ biến động địa chính trị và chiến tranh thương mại thuế quan hiện hữu.

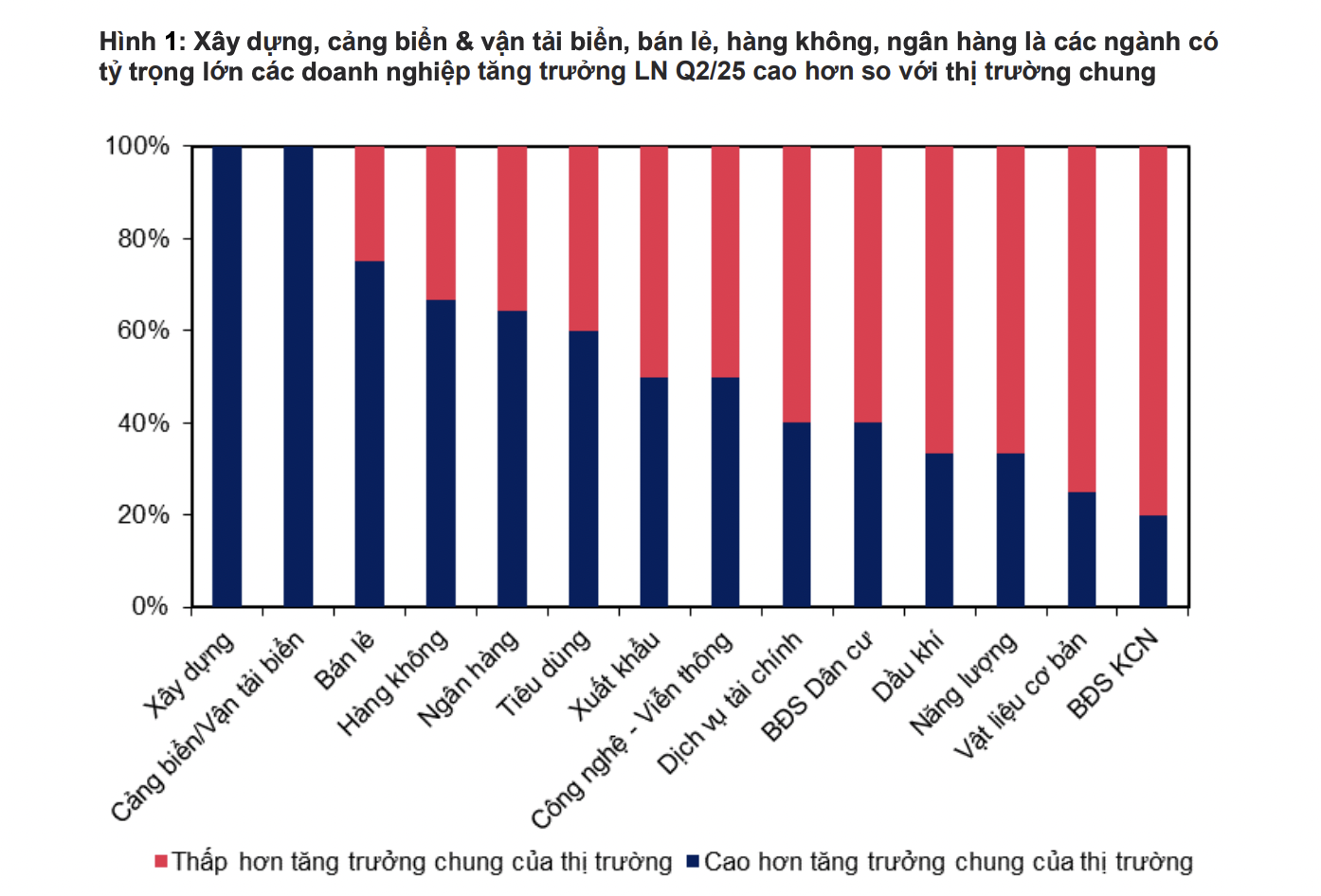

Trong quý 2/2025, lợi nhuận ngành ngân hàng dự báo tăng trưởng 15% so với cùng kỳ hỗ trợ bởi tăng trưởng tín dụng khả quan và NIM không giảm thêm. Các ngành đạt mức tăng trưởng lợi nhuận quý 2 nổi bật gồm Xây dựng tăng 69% so với cùng kỳ, cảng biển & vận tải biển tăng 66%, hàng không tăng 54%.

Cụ thể, đối với ngành ngân hàng, trong quý 2/2025, tín dụng toàn hệ thống ghi nhận tăng tốc mạnh nhờ môi trường lãi suất thấp duy trì và chính sách tiền tệ nới lỏng hỗ trợ mục tiêu tăng trưởng GDP 8%. Tính đến 16/06, tín dụng tăng 6,99% so với đầu năm, vượt xa mức 3,75% cùng kỳ 2024.

Đối với ngành Cảng biển, trong Q2/2025, nhìn chung toàn ngành đều được hưởng lợi nhờ tình hình thương mại sôi động do quyết định hoãn thuế quan trong 90 ngày. Tổng kim ngạch xuất, nhập khẩu hàng hóa Việt Nam 5 tháng tăng 15,7% so với cùng kỳ, đặc biệt kim ngạch xuất khẩu hàng hóa Việt Nam sang thị trường Mỹ đạt tăng 28,6%.

Do vậy sản lượng container thông qua các cảng tại khu vực Bà Rịa - Vũng Tàu được kỳ vọng sẽ tăng mạnh khi tại đây tỷ trọng trung bình hàng hóa xuất khẩu sang Mỹ trong khu vực lên tới 50-55%, hỗ trợ lợi nhuận doanh nghiệp cảng biển như GMD duy trì đà tăng.

Giá cước vận tải biển trên thế giới có mức tăng tốt khoảng 70,7% so với vùng đáy hồi đầu tháng 4, ngoài ra giá cho thuê tàu kích cỡ 1700-1800 TEUs đều có mức tăng khoảng 7% so với quý trước và 37% so với cùng kỳ trong Q2/25, thúc đẩy doanh thu các doanh nghiệp vận tải biển như HAH tiếp tục tăng mạnh.

Một số ngành ước tính tăng trưởng lợi nhuận giảm như Bất động sản dân cư giảm 27% so với cùng kỳ do hoạt động bàn giao chưa diễn ra sôi nổi hay dầu khí (-11% ) do giá dầu trung bình ở mức thấp hơn so với cùng kỳ.

Trong nửa đầu năm 2025, thị trường Bất động sản Hà Nội ghi nhận sự phân hóa rõ nét: phân khúc thấp tầng tăng trưởng tích cực cả về nguồn cung lẫn tiêu thụ, trong khi cao tầng chững lại do nguồn cung tập trung tại khu Đông.

Bước sang Q2/2025, thị trường xuất hiện nhiều tín hiệu tích cực: vốn FDI vào lĩnh vực Bất động sản tăng mạnh, chiếm 25,9% tổng vốn đăng ký; khung pháp lý được hoàn thiện và nhiều dự án lớn được phê duyệt (như Aqua City, phân khu C4 Đồng Nai, 148 dự án ở Hà Nội).

Thông tin sáp nhập tỉnh thành cũng tạo kỳ vọng phát triển hạ tầng và thúc đẩy bất động sản. Tuy vậy, kết quả kinh doanh quý 2 của các doanh nghiệp Bất động sản dân cư dự báo chưa có nhiều đột biến do lượng sản phẩm bàn giao dự kiến ở mức thấp.

MBS cho rằng triển vọng của các doanh nghiệp bất động sản nửa sau 2025 sẽ tích cực hơn nhờ loạt dự án gối đầu dự kiến bàn giao trong giai đoạn này.

Đối với ngành bất động sản khu công nghiệp, MBS cho rằng lợi nhuận của các doanh nghiệp Bất động sản Khu công nghiệp đến từ các hợp đồng MOU đã ký trước khi Mỹ công bố chính sách thuế đối ứng. Dự phóng lợi nhuận của BCM, IDC và SZC sẽ đi ngang, trong khi đó lợi nhuận của KBC sẽ tăng trưởng 59% nhờ hợp đồng thuê đất với Goertek được ghi nhận ngay trong quý này.

Nhìn chung, MBS giữ quan điểm thận trọng về kết quả kinh doanh của các doanh nghiệp Bất động sản Khu công nghiệp trong các quý tới.

Đối với ngành Dầu khí, các doanh nghiệp dầu khí ghi nhận lợi nhuận cải thiện so với quý 1/2025, nhưng biến động giá dầu và nền cao cùng kỳ 2024 sẽ tạo phân hóa giữa các phân khúc.

Ở khu vực thượng nguồn, PVD kỳ vọng ghi nhận kết quả tích cực khi giàn PVD VI trở lại hoạt động từ 26/4/2025 tại Malaysia, đồng thời không còn gánh chi phí bảo dưỡng như Q1. Giá thuê ngày các giàn khoan tự nâng cũng tăng nhẹ trong 2 tháng đầu quý. PVD VIII dự kiến bắt đầu hoạt động tại Việt Nam từ Q3/25, chưa ảnh hưởng kết quả quý này.

Trong khi đó, PVS tiếp tục triển khai dự án Lô B và bàn giao chân đế điện gió Greater Changhua, nhưng lợi nhuận chủ yếu vẫn đến từ dịch vụ căn cứ cảng và tàu dầu khí. Biên lợi nhuận mảng M&C cải thiện không đáng kể, và không còn ghi nhận lợi nhuận bất thường như Q1.

Ở khu vực trung nguồn, GAS được kỳ vọng cải thiện so với Q1 nhờ mùa khô thúc đẩy tiêu thụ điện khí, đồng thời khả năng hoàn nhập dự phòng khi khung giá điện mới được phê duyệt. Tuy nhiên, giá dầu trung bình quý thấp hơn cùng kỳ khiến giá bán khí giảm, gây áp lực lên biên lợi nhuận. PVT có thể ghi nhận sụt giảm nhẹ so với cùng kỳ do giá cước vận tải dầu thô và thành phẩm suy yếu, song được bù đắp một phần bởi việc Nhà máy Lọc Dầu Bình Sơn không bảo dưỡng như cùng kỳ.

Ở khu vực hạ nguồn, BSR đối mặt với nền so sánh cao năm ngoái và crack spread suy yếu do nhu cầu toàn cầu chậm lại, khiến lợi nhuận sụt giảm so với cùng kỳ. Tuy nhiên, các biến động địa chính trị cuối quý 2 có thể hỗ trợ crack spread tăng trở lại, cải thiện kết quả so với quý 1. PLX hưởng lợi trực tiếp từ giá dầu tăng trong quý nhờ biên kinh doanh xăng dầu mở rộng, nhưng kết quả kinh doanh quý 2 vẫn có thể thấp hơn cùng kỳ do nền cao 2024.

![[Interactive]: Toàn cảnh kinh tế Việt Nam quý 4/2025](https://premedia.vneconomy.vn/files/uploads/2026/01/06/3e4055b2e2264c47bacde654709d0e80-61735.png?w=1050&h=630&mode=crop)

![[Phóng sự ảnh]: Người dân xếp hàng sớm mua vàng ngày vía Thần tài](https://premedia.vneconomy.vn/files/uploads/2026/02/25/68ed589db1ff4f769c7df0a9d775f435-71854.jpg?w=600&h=337&mode=crop)