Công ty Cổ phần SAM Holdings (mã SAM-HOSE) vừa thông qua phương án chi tiết về việc triển khai phát hành cổ phiếu chào bán cho cổ đông hiện hữu.

Theo đó, SAM Holdings dự kiến sẽ phát hành 93.492.650 cổ phiếu - tương ứng với tỷ lệ phát hành là 36,45%. Giá trị phát hành theo mệnh giá là gần 935 tỷ đồng. Như vậy, quy mô vốn điều lệ dự kiến sau phát hành của SAM Holdings sẽ tăng lên xấp xỉ 3.500 tỷ đồng.

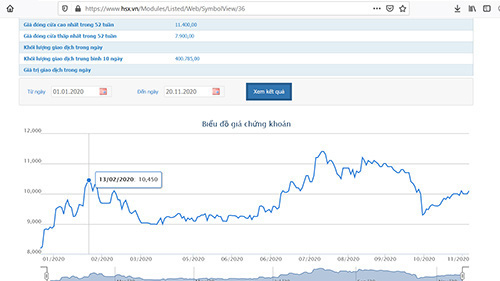

Thời gian phát hành trong quý 4/2020 hoặc quý 1/2021 với giá phát hành tối thiểu 10.000 đồng/cổ phần.

SAM cho biết, tổng số tiền huy động từ đợt phát hành dự kiến 935 tỷ đồng sẽ dùng 100 tỷ đồng mua lại toàn bộ cổ phần của Công ty Cổ phần Capelle Quảng Nam, dùng gần 492 tỷ đồng tăng vốn cho Capella Quảng Nam để đầu tư dự án Khu công nghiệp Tam Thăng 2 và dùng hơn 343 tỷ đồng để tăng vốn cho Công ty Cổ phần Đại ốc Sacom nhằm tài trợ cho dự án Bất động sản tại Nhơn Trạch.

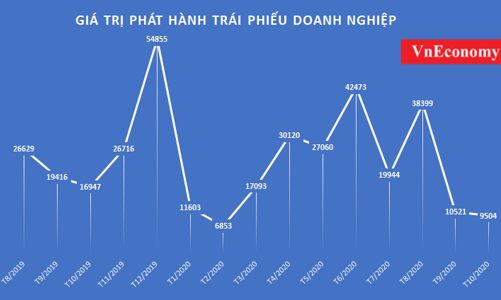

Trước đó, vào tháng 9/2020 SAM Holdings đã huy động được 300 tỷ đồng từ phát hành trái phiếu riêng lẻ cho Công ty TNHH Xây dựng Giao thông Tùng Đạt và Công ty Cổ phần Xây dựng công trình Giao thông 610 cùng 98 nhà đầu tư cá nhân.

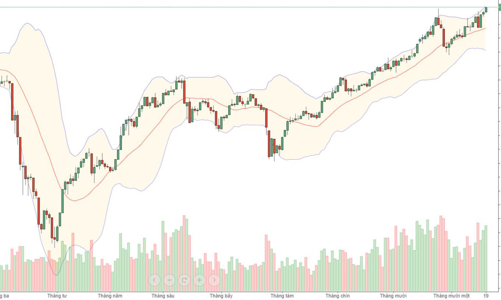

Về kết quả kinh doanh, doanh thu 9 tháng đầu năm đạt 1.329 tỷ đồng, giảm 21% so với cùng kỳ và lợi nhuận sau thuế đạt 48,8 tỷ đồng, tăng 74,6% so với cùng kỳ năm 2019 và mới hoàn thành 42,3% kế hoạch lợi nhuận năm 2020.

SAM cho biết, riêng lợi nhuận sau thuế quý 3/2020 đạt 41,3 tỷ - trong khi cùng kỳ lãi có 13,9 tỷ đồng là do lãi từ hoạt động đầu tư tài chính và ảnh hưởng dịch Covid 19 các hoạt động sản xuất kinh doanh dồn vào quý 3.

![[Interactive]: Toàn cảnh kinh tế Việt Nam quý 4/2025](https://premedia.vneconomy.vn/files/uploads/2026/01/06/3e4055b2e2264c47bacde654709d0e80-61735.png?w=1050&h=630&mode=crop)

![[Phóng sự ảnh]: Người dân xếp hàng sớm mua vàng ngày vía Thần tài](https://premedia.vneconomy.vn/files/uploads/2026/02/25/68ed589db1ff4f769c7df0a9d775f435-71854.jpg?w=600&h=337&mode=crop)