Giá vàng trong nước và thế giới

VnEconomy cập nhật giá vàng trong nước & thế giới hôm nay: SJC, 9999, giá vàng USD/oz, biến động giá vàng tăng, giảm - phân tích, dự báo & dữ liệu lịch sử.

Chủ Nhật, 08/02/2026

Thu Minh

09/08/2023, 19:58

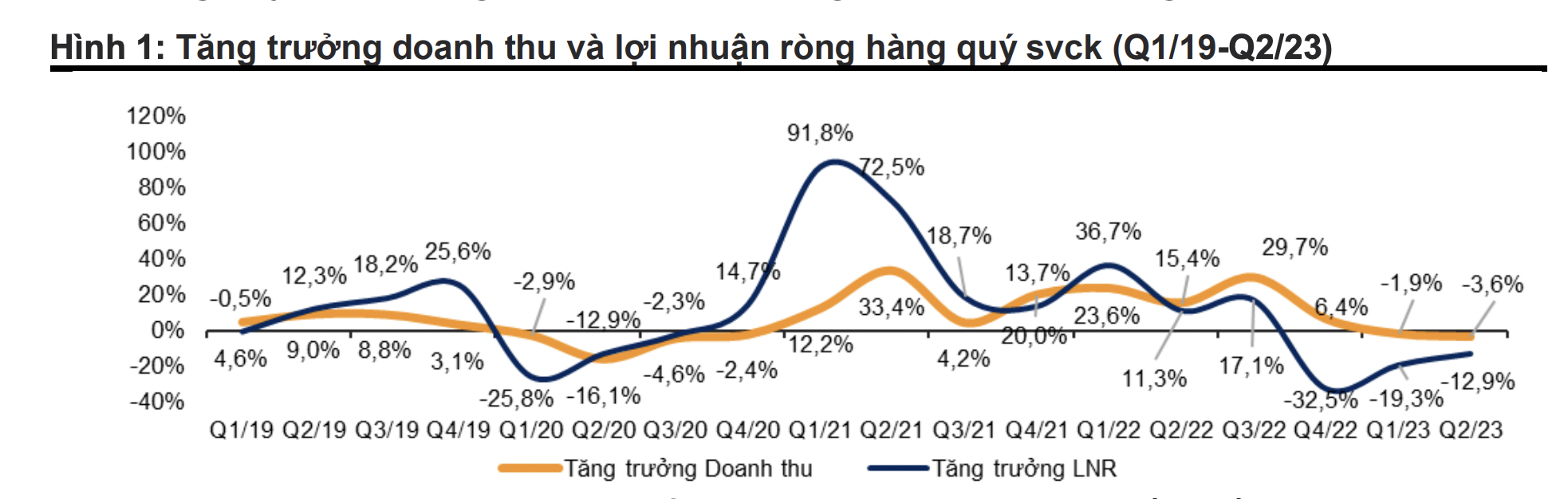

Lợi nhuận ròng Q2/2023 của các công ty niêm yết trên 3 sàn giảm 12,9% so với cùng kỳ, cải thiện so với Q1/23.

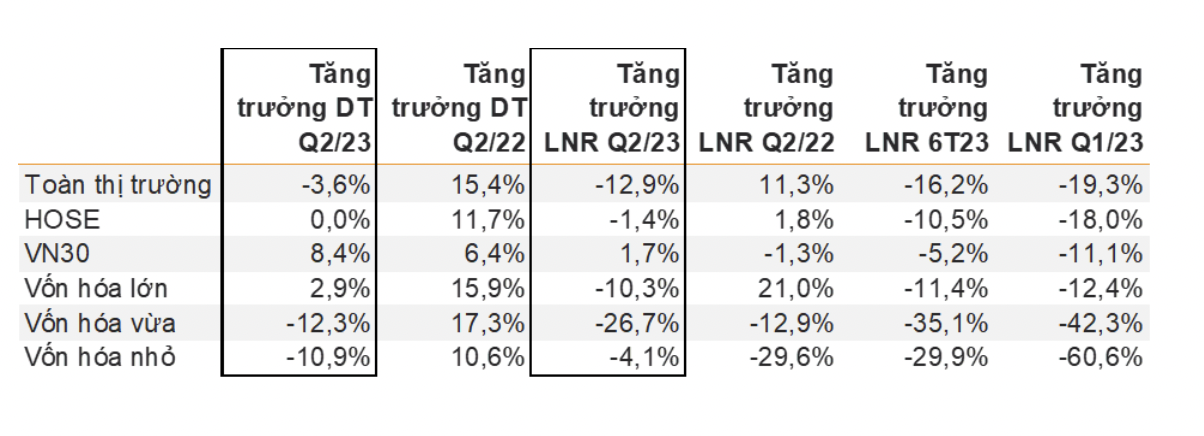

Bức tranh kinh doanh quý 2/2023 được tổng hợp bởi VnDirect cho thấy, lợi nhuận đang được cải thiện theo từng quý. Theo đó, lợi nhuận ròng Q2/2023 của các công ty niêm yết trên 3 sàn (HOSE, HNX, UPCOM) giảm 12,9% so với cùng kỳ, cải thiện so với Q1/23 (-19,3 so với cùng kỳ) và Q4/22 (-32,5%).

Bất động sản và Dịch vụ Tài chính dẫn dắt đà tăng trưởng lợi nhuận của thị trường. Sau khi lợi nhuận sụt giảm so với cùng kỳ trong Q1/23, Dịch vụ Tài chính đã quay trở lại tăng trưởng mạnh mẽ trong Q2/23 với mức tăng 943% so với cùng kỳ, nhờ vào hiệu suất tích cực của Vn-Index ( 5,2% so với quý trước) trong Q2/23; hoạt động giao dịch cải thiện đáng kể (giá trị giao dịch bình quân phiên tăng 27% sv quý trước) sau khi Ngân hàng Nhà nước cắt giảm lãi suất.

Ngành Bất động sản ghi nhận lợi nhuận ròng tăng 41% so với cùng kỳ trong Q2/23, riêng nhóm ngành này đã đóng góp 3,8 điểm % vào tăng trưởng lợi nhuận toàn thị trường. Kết quả này chủ yếu nhờ khoản lợi nhuận 9.625 tỷ đồng của VHM ( 1.348% so với cùng kỳ).

Nếu loại trừ VHM, lợi nhuận của cả ngành sẽ điều chỉnh còn -38% so với cùng kỳ/ 25% so với quý trước. Các công ty Bất động sản và Dịch vụ tài chính đóng góp tổng cộng 6,3 điểm % vào tăng trưởng lợi nhuận toàn thị trường Q2/23.

Dầu khí, Hóa chất, Kim loại và Bán lẻ kéo chậm tăng trưởng lợi nhuận thị trường. Lợi nhuận ròng của Dầu khí giảm 74% so với cùng kỳ, chủ yếu do BSR ghi nhận lợi nhuận ròng giảm 87% do chênh lệch crack spread tăng đột biến trong Q2/22. Hóa chất ghi nhận lợi nhuận giảm mạnh so với cùng kỳ trong Q2/23 do giá phốt pho và phân bón vẫn ở mức thấp. Lợi nhuận ròng nhóm ngành Kim loại giảm 88% so với cùng kỳ trong Q2/23 do nhu cầu suy yếu và giá thép thấp hơn đáng kể so với một năm trước.

Đáng chú ý, mặc dù các cổ phiếu tăng mạnh trong mùa báo cáo kết quả kinh doanh, nhưng Bán lẻ lại là một trong những ngành có lợi nhuận ròng giảm mạnh nhất do nhu cầu yếu và cạnh tranh giá gay gắt giữa những doanh nghiệp đầu ngành.

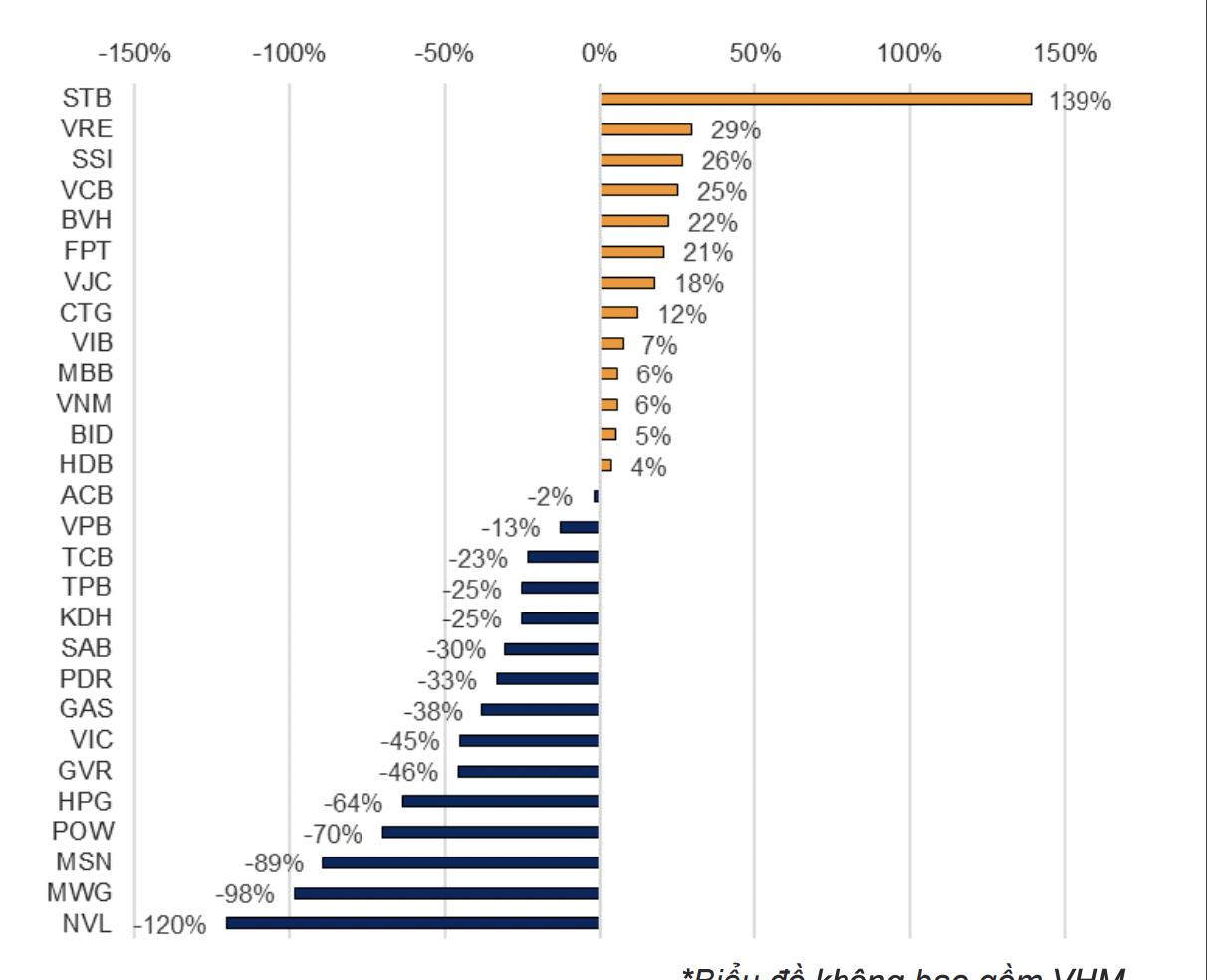

Xét theo nhóm vốn hóa, lợi nhuận của VN30 tăng 2,3% so với cùng kỳ năm Q2/23 trong khi các nhóm khác ghi nhận tăng trưởng âm. 13 doanh nghiệp trong VN30 ghi nhận tăng trưởng lợi nhuận ròng trong Q2/23, dẫn đầu là VHM ( 1.348%), STB ( 139%) và SSI ( 64%). Dù không không ghi nhận doanh thu bán buôn, VHM vẫn tăng trưởng lợi nhuận ròng ấn tượng nhờ bàn giao căn hộ tại Vinhomes Ocean Park 2 – The Empire.

Lợi nhuận của STB tăng 139% năm trước nhờ cải thiện NIM do không còn áp lực từ các khoản chi phí lãi nợ phát sinh.

Ngược lại, trong Q2/23, lợi nhuận ròng của MWG, MSN giảm mạnh lần lượt 98%, 89%, phản ánh tác động tiêu cực của nhu cầu yếu cùng với đó là chiến lược giảm giá để kích thích tiêu dùng. Bên cạnh đó, lợi nhuận ròng Q2/23 của HPG vẫn tiếp tục sụt giảm 64%. Tuy nhiên, HPG đã xuất hiện dấu hiệu tích cực khi lợi nhuận ròng tăng trưởng 267% so với quý trước nhờ chi phí đầu vào là quặng sắt và than cốc giảm mạnh giúp biên lợi nhuận gộp cải thiện từ 6,3% (Q1/23) lên 10,8% (Q2/23).

Đáng chú ý, NVL ghi nhận khoản lỗ 153 tỷ đồng trong Q2/23 (LN ròng Q2/22: 749 tỷ đồng) do thị trường bất động sản vẫn còn ảm đạm, tuy nhiên mức lỗ này đã giảm một nửa so với khoản lỗ 377 tỷ đồng trong Q1/23, cho thấy các biện pháp tái cơ cấu của doanh nghiệp dần có hiệu quả.

Biên lợi nhuận gộp tiếp tục cải thiện, tuy nhiên chi phí lãi vay cao ảnh hưởng trực tiếp tới lợi nhuận. Biên lợi nhuận gộp toàn thị trường Q2/23 (không bao gồm ngân hàng) tăng 1,1% điểm so với quý trước, thể hiện xu hướng hồi phục tích cực kể từ Q4/22. Các nhóm ngành cải thiện tốt nhất là Bất động sản ( 9,4 điểm %), Dịch vụ hỗ trợ ( 4,8 điểm %), Thực phẩm ( 1,9 điểm %) và Kim loại ( 1,8 điểm %).

Chi phí lãi vay và tỷ lệ đòn bẩy của thị trường tiếp tục phân hóa kể từ Q3/22. Chi phí lãi vay của thị trường (không bao gồm ngân hàng) trong Q2/23 tăng mạnh trong khi tỷ lệ D/E giảm xuống mức thấp nhất trong nhiều năm do lãi suất cho vay vẫn ở mức cao và các doanh nghiệp chưa sẵn sàng vay thêm trong bối cảnh triển vọng kinh doanh không chắc chắn.

Thị trường chứng khoán Mỹ tăng điểm mạnh trong phiên giao dịch ngày thứ Sáu (6/2), khi cổ phiếu công nghệ bật tăng trở lại sau những phiên bán tháo liên tiếp...

Thị trường kim loại quý hồi phục mạnh trong phiên giao dịch ngày thứ Sáu (6/2), nhờ lực bắt đáy, đồng USD giảm giá nhẹ, và mối lo về đàm phán hạt nhân Mỹ - Iran...

Thanh khoản ba sàn đạt 38.000 tỷ đồng – con số không thấp, cho thấy lực thoát hàng diễn ra quyết liệt hơn là sự cạn cung. Khối ngoại tiếp tục bán ròng 920 tỷ đồng, tính riêng giao dịch khớp lệnh thì họ bán ròng 1034.9 tỷ đồng.

Việc ban hành Thông tư số 08/2026/TT-BTC, trong đó có quy định cho phép nhà đầu tư nước ngoài thực hiện giao dịch thông qua các nhà môi giới toàn cầu, là một trong những điều kiện phục vụ hoạt động đánh giá của FTSE Russell vào tháng 3/2026...

Thuế đối ứng của Mỹ có ảnh hướng thế nào đến chứng khoán?

Chính sách thuế quan mới của Mỹ, đặc biệt với mức thuế đối ứng 20% áp dụng từ ngày 7/8/2025 (giảm từ 46% sau đàm phán), có tác động đáng kể đến kinh tế Việt Nam do sự phụ thuộc lớn vào xuất khẩu sang Mỹ (chiếm ~30% kim ngạch xuất khẩu). Dưới đây là phân tích ngắn gọn về các ảnh hưởng chính: