Giá vàng trong nước và thế giới

VnEconomy cập nhật giá vàng trong nước & thế giới hôm nay: SJC, 9999, giá vàng USD/oz, biến động giá vàng tăng, giảm - phân tích, dự báo & dữ liệu lịch sử.

Thứ Tư, 14/01/2026

Thu Minh

13/11/2024, 19:47

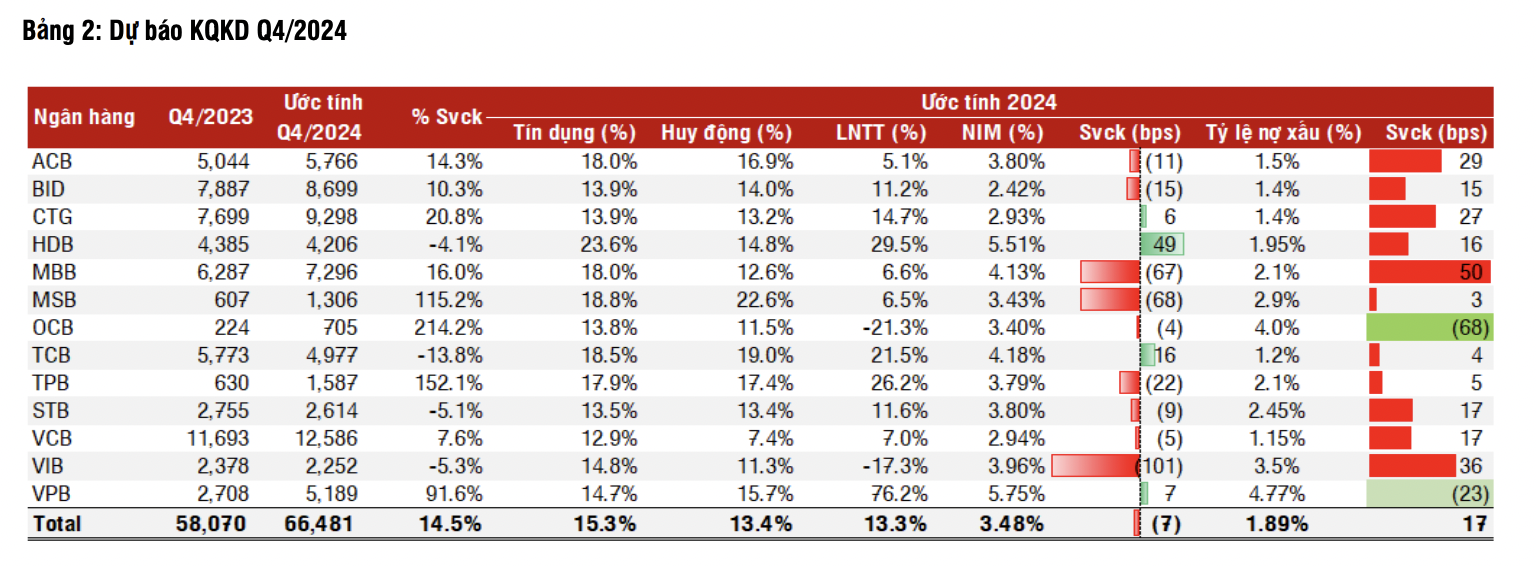

Riêng trong quý 4, ước tính nhóm ngân hàng ghi nhận lợi nhuận tăng 14,5%, có những ngân hàng lợi nhuận tăng hàng trăm phần trăm như MSB, OCB, TPB...VPB cũng tăng trưởng hơn 91%.

SSI Research vừa đưa ra ước tính lợi nhuận nhóm ngân hàng trong quý 4/2024.

Theo SSI Research, từ mức lợi nhuận thấp trong Q3/2023, lợi nhuận trước thuế Q3/2024 của các ngân hàng trong phạm vi nghiên cứu của SSI Research tăng 13,6% so với cùng kỳ. Theo đó, lợi nhuận trước thuế trong 9 tháng đầu năm 2024 phù hợp với ước tính đạt 73,9% dự báo năm. Tuy nhiên, NIM thấp hơn dự kiến.

Tính riêng từng ngân hàng, TCB, VPB, và HDB vượt dự báo lợi nhuận Q3/2024 trong khi ACB, OCB, và MSB thấp hơn dự kiến.

Lợi nhuận trước thuế Q3/2024 giảm 5,5% so với quý trước, do NIM thu hẹp giảm 22 điểm cơ bản so với quý trước, thu nhập thuần từ phí (NFI) giảm 18,6% so với quý trước, thu nhập từ hoạt động kinh doanh ngoại hối và chứng khoán suy yếu giảm 54,4% so với quý trước, dù cho thu nhập từ nợ xấu đã xóa tăng mạnh 20,8% so với quý trước và dự phòng tín dụng giảm 9% so với quý trước. CTG là ngân hàng có mức thu nhập từ nợ đã xóa cao vượt bật với 3,9 nghìn tỷ đồng trong Q3/2024.

Đối với năm 2024, SSI điều chỉnh tăng trưởng lợi nhuận trước thuế xuống 13,3% so với 16,9% trong dự báo trước chủ yếu do NIM thấp hơn kỳ vọng. Mặc dù nền kinh tế đang dần phục hồi nhưng nhu cầu tín dụng vẫn chậm và chưa đồng đều, đặc biệt là lĩnh vực bán lẻ. Trong bối cảnh này, nhiều ngân hàng đã ra mắt nhiều gói hỗ trợ với lãi suất cho vay thấp. Tuy nhiên, tăng trưởng tín dụng chỉ cải thiện vào thời điểm cuối tháng hoặc cuối quý, nên cũng không đóng góp quá nhiều cho thu nhập lãi.

Ngoài ra, ngân hàng đang gặp khó khăn trong việc tăng lãi suất cho vay do cạnh tranh ngày càng gay gắt trong khi lãi suất huy động đang có xu hướng tăng trở lại. Trong một số trường hợp, ngân hàng đã phải cơ cấu lại lịch thanh toán ban đầu để phù hợp với khả năng tài chính của khách hàng. Do đó, SSI giảm dự báo NIM xuống 3,48% giảm 7% trong năm 2024 chủ yếu từ NHTM Nhà nước và top đầu các NHTM Cổ phần tương đương với mức giảm 16 điểm cơ bản so với dự báo trước 3,64%.

Riêng trong quý 4, ước tính nhóm ngân hàng ghi nhận lợi nhuận tăng 14,5%, có những ngân hàng lợi nhuận tăng hàng trăm phần trăm như MSB, OCB, TPB...VPB cũng tăng trưởng hơn 91%.

Sang năm 2025, kỳ vọng nhu cầu tín dụng sẽ mạnh mẽ hơn đạt 16,4% so với năm 2024. Do đó, các ngân hàng sẽ có nhiều cơ hội hơn để tăng dần lãi suất cho vay và bắt kịp với mức tăng của lãi suất huy động. Tuy nhiên, cạnh tranh về mặt lãi suất vẫn sẽ tiếp tục trong năm 2025, nhưng sẽ phần nào bớt gay gắt so với hiện tại.

Vì thế, kỳ vọng NIM sẽ cải thiện nhẹ 4 điểm cơ bản lên 3,52%. Về chất lượng tài sản, tỷ lệ hình thành nợ xấu đã đạt đỉnh trong Q1/2024-Q2/2024, từ đó sẽ giúp ngân hàng có nhiều dư địa hơn để cải thiện chất lượng tài sản trong năm 2025. Cụ thể, kỳ vọng tỷ lệ nợ xấu sẽ đạt 1,76% trong năm 2025.

SSI Research dự báo tăng trưởng lợi nhuận trước thuế ngành ngân hàng sẽ đạt 17,9% trong năm 2025.

Về giá cổ phiếu ngân hàng, Mirae Asset vừa đưa ra danh mục cổ phiếu khuyến nghị mua trong tháng 11 trong đó một nửa là cổ phiếu ngân hàng với tiềm năng tăng giá lên tới 23%. Quỹ ngoại như Pyn Elite Fund cũng nhận định triển vọng tích cực với nhóm này.

Trong khi đó, một số khác cho rằng nhóm ngân hàng cần điều chỉnh để hấp dẫn dòng tiền sau khi tăng trưởng dựa trên kết quả kinh doanh quý 3.

Trong năm 2024, theo thống kê của VPBankS, bán lẻ là nhóm tăng trưởng mạnh nhất sau đó là ngân hàng. Khi kinh tế phục hồi, tiêu dùng tăng trưởng trở lại thì nhóm bán lẻ phục hồi tốt về mặt lợi nhuận. Nhóm ngân hàng cũng tăng khoảng 20%, tốt hơn nhiều so với mức tăng 10% của VN-Index. Nhóm ngân hàng đang làm nhóm giữ trụ giúp VN-Index tăng.

"Kết quả kinh doanh ngành ngân hàng đã được công bố, một số ngân hàng có mức tăng trưởng lợi nhuận rất ấn tượng như VPBank, Techcombank, HDBank, Sacombank… Những cổ phiếu này vẫn được neo giá cao khi mà mùa báo cáo kết quả kinh doanh đi qua. Do vậy, tôi kỳ vọng chỉ số ngành ngân hàng chỉ cần điều chỉnh 5 – 7% hoặc hơn chút sẽ có dòng tiền mới vào", một chuyên gia trong ngành nhấn mạnh.

Bước sang năm 2026, nhiều nhà đầu tư quốc tế đang đẩy mạnh đặt cược vào cổ phiếu và đồng nhân dân tệ, cho thấy xu thế dòng tiền có thể sẽ sớm dịch chuyển rõ hơn sang các tài sản Trung Quốc...

Sự di chuyển các dòng tiền lớn hôm nay tạo nên hiệu ứng thú vị: Cổ phiếu nào tăng thì tăng rất mạnh và ngược lại, giảm cũng rất sâu. Bất kể là bên nào thiệt hơn thì cuối cùng vẫn là một lượng tiền khổng lồ đang đổ vào thị trường.

Công ty Cổ phần Chứng khoán Sài Gòn – Hà Nội vừa công bố văn bản chấp thuận của Ủy Ban Chứng khoán Nhà nước về việc thay đổi Tổng Giám đốc, Người đại diện theo pháp luật.

Liên tiếp phiên thứ 3 giá trị khớp lệnh hai sàn niêm yết vượt mốc 40.000 tỷ đồng cho thấy dòng tiền vẫn đang đổ vào thị trường rất mạnh. Lượng tiền lớn xoay vòng tạo sự phân hóa rõ rệt cho cổ phiếu, bất chấp VN-Index đang “loạng choạng” vì các mã trụ.

Thuế đối ứng của Mỹ có ảnh hướng thế nào đến chứng khoán?

Chính sách thuế quan mới của Mỹ, đặc biệt với mức thuế đối ứng 20% áp dụng từ ngày 7/8/2025 (giảm từ 46% sau đàm phán), có tác động đáng kể đến kinh tế Việt Nam do sự phụ thuộc lớn vào xuất khẩu sang Mỹ (chiếm ~30% kim ngạch xuất khẩu). Dưới đây là phân tích ngắn gọn về các ảnh hưởng chính: