Giá vàng trong nước và thế giới

VnEconomy cập nhật giá vàng trong nước & thế giới hôm nay: SJC, 9999, giá vàng USD/oz, biến động giá vàng tăng, giảm - phân tích, dự báo & dữ liệu lịch sử.

Thứ Năm, 12/02/2026

Hà Anh

13/07/2022, 11:21

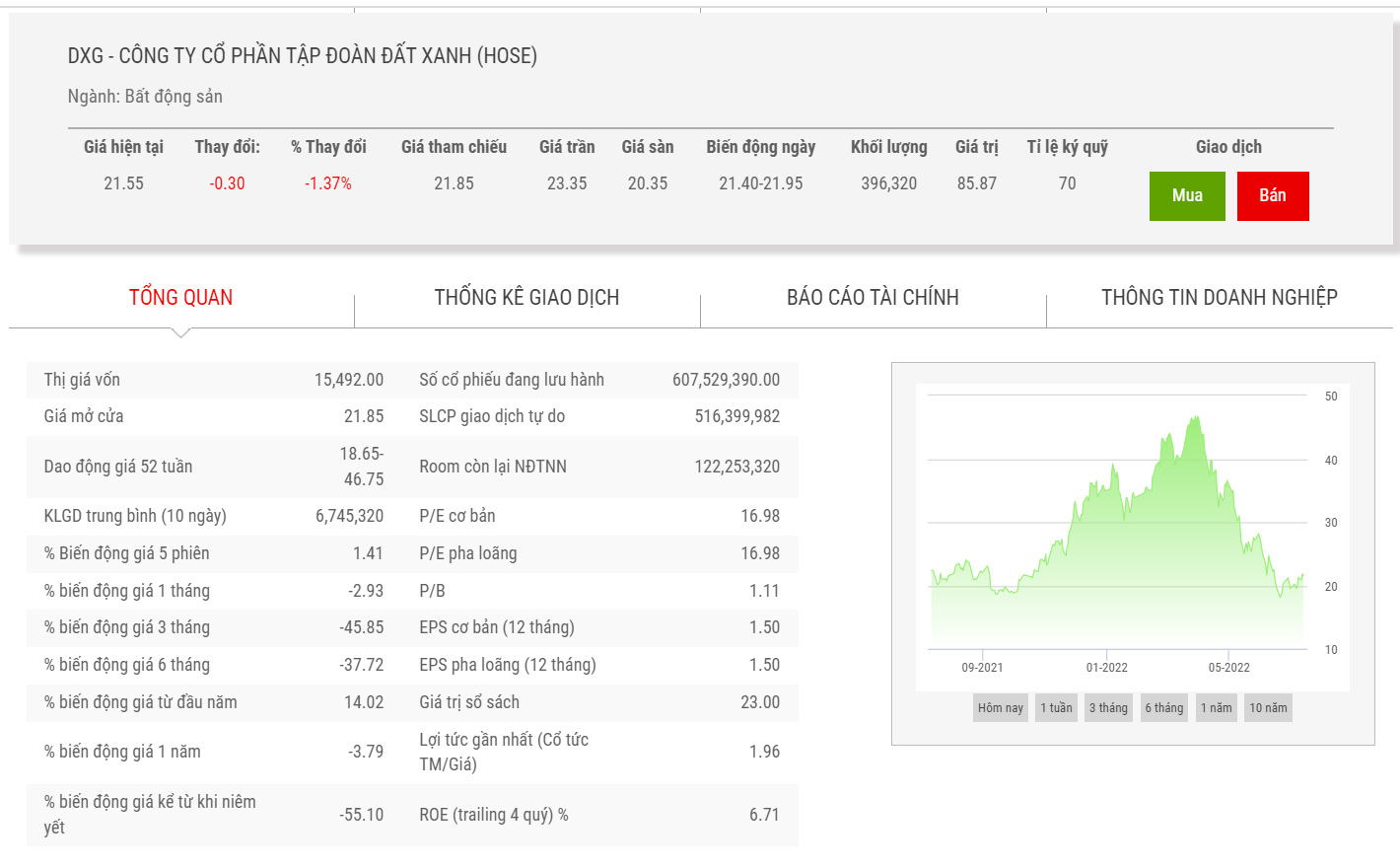

Chốt phiên ngày 8/7, giá cổ phiếu DXG tăng 6,78% đạt 21.250 đồng/cổ phiếu, Dragon Capital có thể đã thu về khoảng 106 tỷ đồng từ việc bán 5 triệu cổ phiếu DXG.

Sở Giao dịch Chứng khoán Tp.HCM (HOSE) vừa công bố báo cáo thay đổi về sở hữu của nhóm nhà đầu tư nước ngoài có liên quan là cổ đông lớn Công ty Cổ phần Tập đoàn Đất Xanh (mã DXG-HOSE).

Theo đó, Dragon Capital thông báo các quỹ thành viên thuộc Dragon Capital đã bán tổng cộng 5 triệu cổ phiếu DXG của CTCP Tập đoàn Đất Xanh vào ngày 8/7 - Trong đó, Vietnam Enterprise Investment Limited (VEIL) - cũng là quỹ đang nắm giữ nhiều cổ phiếu DXG nhất - đã bán 2 triệu cổ phiếu DXG, Amersham Industries Limited bán 1,5 triệu cổ phiếu, Grinling International Limited bán 1 triệu cổ phiếu và quỹ Norges Bank bán ra 500.000 cổ phiếu.

Sau giao dịch, số lượng sở hữu của Dragon Capital tại Đất Xanh giảm từ 129,9 triệu cổ phiếu, chiếm 21,38% xuống còn 124,9 triệu cổ phiếu, chiếm 20,56% vốn tại DXG.

Chốt phiên ngày 8/7, giá cổ phiếu DXG tăng 6,78% đạt 21.250 đồng/cổ phiếu, Dragon Capital có thể đã thu về khoảng 106 tỷ đồng từ việc bán 5 triệu cổ phiếu DXG.

Trước đó, ngày 21/6, quỹ Norges Bank thuộc Dragon Capital đã mua vào gần 1,3 triệu cổ phiếu, nâng lượng nắm giữ từ 19,4 triệu cổ phần (tỷ lệ 3,2%) lên 20,7 triệu cổ phần (tỷ lệ 3,4%). Cùng ngày, quỹ Samsung Vietnam Securities Master Investment Trust [Equity] cũng trở thành cổ đông Đất Xanh sau khi mua 468.000 đơn vị, nắm giữ gần 0,1% vốn. Sau giao dịch, Dragon Capital đã nâng sở hữu tại Đất Xanh từ 127,3 triệu cổ phiếu, chiếm 21% lên hơn 129 triệu cổ phiếu, chiếm 21,2%.

Trên thị trường chứng khoán, đóng cửa phiên 12/7, cổ phiếu DXG tăng hơn 4,5% lên 21.850 đồng/cổ phiếu. Tuy nhiên, so với mức đỉnh 46.750 đồng/cổ phiếu (chốt phiên 29/3), thị giá cổ phiếu DXG đã "bốc hơi" hơn 53% giá trị.

Trong ngày 8/6, Công ty Cổ phần Chứng khoán Bản Việt đã nâng khuyến nghị cho CTCP Tập đoàn Đất Xanh (DXG) từ "phù hợp thị trường" lên "mua" dù đã giảm giá mục tiêu thêm 6% còn 44.000 đồng/cổ phiếu do giá cổ phiếu của công ty đã giảm 35% trong 3 tháng qua.

Theo VCSC, giá mục tiêu này thấp hơn 6% so với giá mục tiêu trước đây của chúng tôi là 47.000 đồng/cổ phiếu, chủ yếu do (1) định giá mảng dịch vụ môi giới thấp hơn do P/E mục tiêu thấp hơn và giả định chi phí bán hàng & quản lý cao hơn và (2) số dư nợ ròng cao hơn tính đến cuối quý 1/2022, được bù đắp một phần bởi (3) tác động tích cực của việc cập nhật giá mục tiêu của chúng tôi đến giữa năm 2023.

Đồng thời, VCSC dự báo lợi nhuận sau thuế sau lợi ích CĐTS năm 2022 sẽ tăng trưởng 9% YoY đạt 1,3 nghìn tỷ đồng nhờ việc bàn giao tại Gem Sky World (GSW), Opal Skyline và St. Moritz cùng với sự phục hồi của mảng dịch vụ môi giới. Chúng tôi giảm dự báo lợi nhuận sau thuế sau lợi ích CĐTS năm 2022 thêm 6% chủ yếu do chúng tôi điều chỉnh giảm dự báo cho mảng dịch vụ môi giới trong bối cảnh giả định chi phí bán hàng & quản lý cao hơn.

Bên cạnh đó, VCSC cũng kỳ vọng DXG sẽ tiếp tục mở bán GSW và ra mắt dự án Opal Cityview (khoảng 1.500 căn hộ trung cấp tại tỉnh Bình Dương) vào năm 2022, đóng góp lần lượt khoảng 25% và 30% vào dự báo doanh số bán hàng năm 2022 của chúng tôi. Ngoài ra, chúng tôi kỳ vọng việc mở bán trở lại Gem Riverside vào năm 2022 sẽ đóng góp khoản 45% vào dự báo doanh số bán hàng năm 2022 của chúng tôi là 9,7 nghìn tỷ đồng ( 123% YoY và cao hơn 3% so với dự báo trước đây).

VCSC cho biết rủi ro đối với quan điểm tích cực của chúng tôi là tiến độ mở bán các dự án mới chậm hơn dự kiến và rủi ro pha loãng có thể xảy ra từ kế hoạch tăng vốn để mở rộng quỹ đất.

Năm 2022, DXG thông qua kế hoạch doanh thu đạt 11 nghìn tỷ đồng (tăng 9% YoY và cao hơn 19% so với dự báo của chúng tôi) và lợi nhuận sau thuế sau lợi ích CĐTS là 1,4 nghìn tỷ đồng ( 21% YoY và cao hơn 17% so với dự báo của chúng tôi). Theo ban lãnh đạo, việc bàn giao tại Gem Sky World, St. Mortiz, Opal Skyline và Opal Boulevard sẽ hỗ trợ kế hoạch năm 2022.

Trong năm 2022, công ty sẽ không chia cổ tức cho năm tài chính 2021 và kế hoạch chia cổ tức năm 2022 là 20% trên mệnh giá - bằng tiền mặt và/hoặc bằng cổ phiếu và lên kế hoạch phát hành tổng cộng 300 triệu USD trái phiếu quốc tế chuyển đổi/không chuyển đổi với thời hạn tối đa 5 năm cho nhà đầu tư chiến lược nước ngoài. Tuy nhiên, các kế hoạch chi tiết như lợi suất trái phiếu và giá chuyển đổi chưa được tiết lộ. Ban lãnh đạo dự kiến đợt phát hành trái phiếu sẽ được thực hiện trong quý 2 hoặc quý 3/2022. VCSC cho biết, VCSC không đưa kế hoạch phát hành này vào dự báo và định giá của mình.

Đồng thời, DXG thông qua việc hủy bỏ kế hoạch (đã đề xuất và thông qua tại ĐHCĐ tháng 6/2021) đối với phát hành trái phiếu quốc tế lên tới 300 triệu USD và phát hành riêng lẻ lên đến 200 triệu cổ phiếu với giá phát hành không thấp hơn 20.000 đồng/cổ phiếu (việc hủy bỏ phương án phát hành riêng lẻ đã được thông báo tại Nghị quyết HĐQT tháng 11/2021) và tái bổ nhiệm ông Lương Trí Thìn làm Chủ tịch HĐQT nhiệm kỳ 2022-2027.

Thị trường chứng khoán Mỹ giảm điểm trong phiên giao dịch ngày thứ Tư (11/2), khi số liệu việc làm tốt hơn kỳ vọng không đủ để mang lại sự hưng phấn mới cho nhà đầu tư...

VnEconomy giới thiệu nhận định và khuyến nghị đầu tư của một số công ty chứng khoán về diễn biến thị trường ngày 12/2/2026

Giá vàng thế giới tăng trong phiên giao dịch ngày thứ Tư (11/2), dù báo cáo việc làm tốt hơn kỳ vọng của Mỹ làm giảm khả năng Cục Dự trữ Liên bang (Fed) hạ lãi suất. Quỹ SPDR Gold Trust tiếp tục mua ròng vàng...

Thuế đối ứng của Mỹ có ảnh hướng thế nào đến chứng khoán?

Chính sách thuế quan mới của Mỹ, đặc biệt với mức thuế đối ứng 20% áp dụng từ ngày 7/8/2025 (giảm từ 46% sau đàm phán), có tác động đáng kể đến kinh tế Việt Nam do sự phụ thuộc lớn vào xuất khẩu sang Mỹ (chiếm ~30% kim ngạch xuất khẩu). Dưới đây là phân tích ngắn gọn về các ảnh hưởng chính: