Cơn sốt SPAC có "lan" đến Việt Nam?

Từ năm 2020 đến nay, cơn sốt SPAC (Special Purpose Acquisition Companies) ở phố Wall cứ như là lan đột biến ở Việt Nam

Thứ Ba, 30/12/2025

10/08/2021, 13:26

Báo cáo xu hướng IPO (phát hành cổ phiếu lần đầu ra công chúng) toàn cầu mới nhất của EY cho thấy số lượng và giá trị các thương vụ IPO 6 tháng đầu năm 2021 đạt kỷ lục trong vòng 20 năm trở lại đây. Một trong những lý do quan trọng thôi thúc các doanh nghiệp IPO là nhiều chỉ số chứng khoán trên thế giới tăng mạnh từ quý 2/2020...

VN-Index cũng nằm trong số này nhưng không khí IPO ở thị trường Việt nam lại rất im ắng. Vậy đâu là câu trả lời cho hiện tượng này?

Trong 6 tháng đầu năm 2021, trên toàn thế giới có 1.070 thương vụ IPO với tổng giá trị là 222 tỷ USD, tăng 150% về số lượng và 215% về giá trị so với cùng kỳ năm ngoái. Kết quả này hơn hẳn kỷ lục của nửa đầu năm 2007 về số lượng là 18% và về giá trị là 71%.

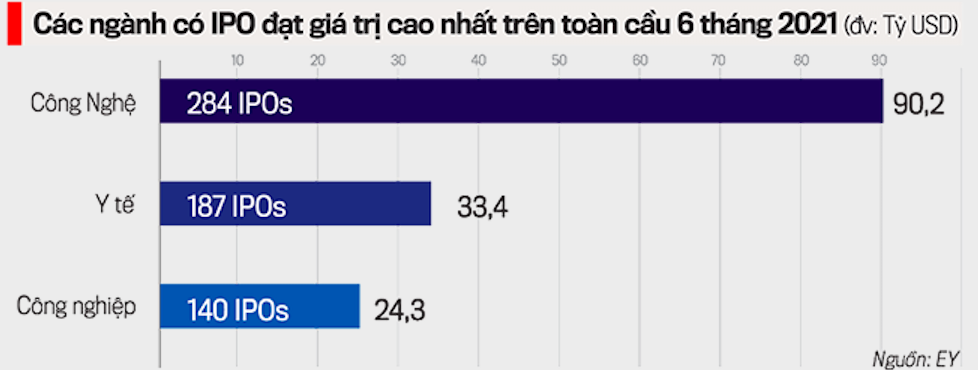

Các ngành có IPO đạt giá trị cao nhất là công nghệ, y tế và công nghiệp vơi tỷ lệ tương ứng là 41%, 15% và 11%. Cụ thể, ngành công nghệ có 284 IPOs với giá trị 90,2 tỷ USD, ngành y tế có 187 IPOs với giá trị 33,4 tỷ USD và ngành công nghiệp có 140 IPOs với giá trị 24,3 tỷ USD.

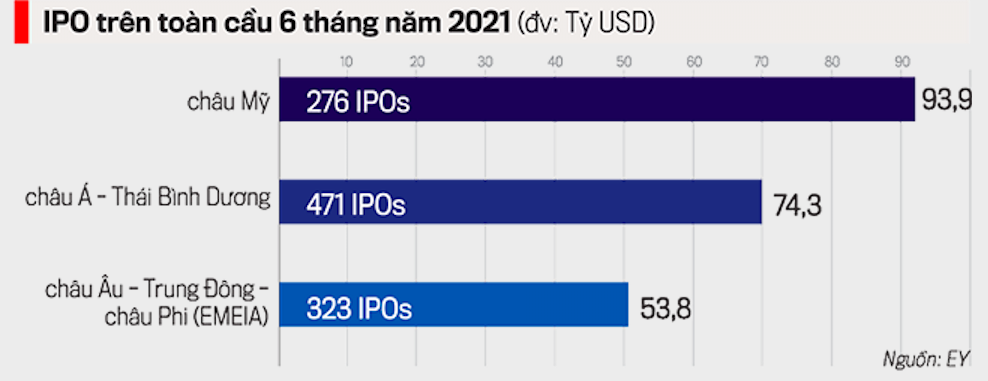

Phân chia theo khu vực địa lý thì châu Mỹ, mà chủ yếu tập trung ở Mỹ, là nơi có giá trị IPO cao nhất, với 93,9 tỷ USD từ 276 IPOs. Tiếp đến là khu vực châu Á-Thái Bình Dương với 471 IPOs, giá trị 74,3 tỷ USD, và châu Âu-Trung Đông-châu Phi (EMEIA) là 323 thương vụ với tổng giá trị là 53,8 tỷ USD. Khu vực EMEIA có tốc độ tăng về số lượng và giá trị kỷ lục, 325% về số lượng và 430% về giá trị.

Đối với các nền kinh tế đã phát triển, triển vọng vaccine và các Chính sách hỗ trợ của chính phủ cũng như ngân hàng trung ương chưa siết chặt lại là những yếu tố quan trọng giữ kỳ vọng cho các thương vụ IPO tiếp tục sôi động trong nửa cuối năm 2021.

Tuy vậy, giai đoạn hiện nay, thị trường không hề dễ dãi với các doanh nghiệp muốn IPO. Để thành công được, doanh nghiệp phải thuyết phục được nhà đầu tư mình có mô hình kinh doanh mới, độc đáo, khả năng thích ứng của doanh nghiệp cao với những biến động của thị trường, nhất là những rủi ro từ đại dịch Covid. Việc định giá doanh nghiệp cũng cần hợp lý, sát với thực tế và cần chọn đúng điểm rơi của thị trường khi cơ hội đến (timing).

Các doanh nghiệp muốn IPO trong giai đoạn này và sắp tới cũng cần quan tâm nhiều hơn đến các rủi ro địa chính trị, rủi ro môi trường pháp lý, các yêu cầu về ESG cũng như các lựa chọn khác nhau trong việc IPO trực tiếp hay gián tiếp qua SPAC, niêm yết cửa sau, hay chọn phương thức tài trợ tài chính khác như là huy động vốn không công khai (private capital), phương án vay (debt).

Ở góc độ nhà đầu tư, các yếu tố ảnh hưởng đến sự thành công hay thất bại của IPO còn là những biến động về lãi suất, lạm phát, tiến trình hồi phục của nền kinh tế, tính thanh khoản và mức độ biến động của thị trường, những thay đổi về các quy định điều chỉnh của pháp luật, điển hình là Trung Quốc mới đây với lĩnh vực giáo dục và giao nhận.

Trong sáu tháng đầu năm 2021, ở Việt Nam chỉ sôi động một chút sự kiện IPO và sau đó lên sàn của một công ty dịch vụ bất động sản. Nhưng theo ghi nhận của EY, Việt Nam không có IPO nào.

Trong khi đó, các nước khu vực ASEAN như Indonesia, Malaysia, Thái Lan, Singapore và Philippines đều ghi nhận các thương vụ IPO, tổng cộng là 54 IPOs với giá trị là 5 tỷ USD. Trong số này, phải kể đến hai IPO đình đám ở Thái Lan và 1 IPO lớn nhất trong lịch sử của Philippines.

Vì sao không khí IPO ở Việt Nam lại im ắng vậy? Lý do đầu tiên là không có doanh nghiệp mới với mô hình kinh doanh độc đáo, có tiềm năng tăng trưởng cao dù trong bối cảnh dịch bệnh. Trường hợp có khả năng thì vì một số bất cập của thị trường mà đã có doanh nghiệp tìm đường đăng kí ở nước ngoài, thuận lợi hơn cho việc kêu gọi vốn về sau.

Như đã trình bày ở trên, các doanh nghiệp IPO có khả năng thành công cao trong giai đoạn này thường nằm trong lĩnh vực công nghệ, y tế, hay công nghiệp. Trước đây, một doanh nghiệp ô tô của Việt Nam cũng đã đánh tiếng sẽ IPO ở thị trường Mỹ thông qua SPAC.

Lý do thứ hai là nguồn cung cổ phiếu từ những doanh nghiệp đã niêm yết được dự báo là rất lớn. Một ước tính trước đây đối với các ngân hàng, công ty bất động sản, và công ty chứng khoán sẽ phát hành thêm khoảng 10 tỷ cổ phiếu trong năm 2021.

Lý do được đưa ra là các doanh nghiệp này có nhu cầu tăng vốn, nhưng cũng có thể hiểu rằng đây là thời điểm vàng để các doanh nghiệp phát hành, khi thị trường đang định giá nhiều loại cổ phiếu cao hơn nhiều giá trị nội tại.

Đến giữa tháng 7/2021, chỉ số P/B của top 30 và 100 doanh nghiệp có vốn hóa lớn nhất trên sàn Hose tương ứng là 4,18 và 2,74; còn chỉ số P/E tương ứng là 23,45 và 23,32. Nếu so với thị trường Mỹ, chỉ số P/E của S&P500 là 21,20.

Lý do thứ ba là sức hút của thị trường Việt nam so với thế giới đã bị giảm lại. Về định giá, nhìn từ chỉ số MSCI Vietnam (USD) tính đến 30/06/2021, P/E của Việt nam là 35,99 trong khi đó, MSCI các thị trường cận biên (MSCI Frontier Markets) là 18,22; và MSCI toàn cầu (MSCI ACWI) là 25,81. Chỉ số P/B của MSCI Vietnam cũng cao hơn các thị trường cận biên và toàn cầu, tương ứng là 4,11 ở Việt Nam, 2,19 ở các thị trường cận biên và 3,04 ở toàn cầu.

Còn về tỷ suất sinh lợi của MSCI Vietnam trong một năm và 6 tháng đầu năm 2021 là cao hơn các chỉ số tham chiếu khác nhưng trong khung thời gian 3 hay 5 năm thì không chênh lệch đáng kể, thậm chí còn thấp hơn MSCI ACWI. Điều này cũng đúng với chỉ số Sharpe ratio khi so sánh Vietnam với ACWI.

Như vậy có thể thấy không khí IPO ở Việt Nam cũng sẽ không mấy khởi sắc trong nửa cuối của năm 2021 khi Việt Nam còn thiếu nhiều công ty trong lĩnh vực hot như công nghệ, y tế có nhu cầu huy động vốn từ thị trường chứng khoán trong nước.

Không những thế, một số công ty có tiềm năng lại thấy điều kiện ở thị trường khác còn tốt và thuận lợi hơn. Một điểm quan trọng khác là việc định giá của nhiều cổ phiếu đã cao hơn giá trị nội tại, nhà đầu tư phải chấp nhận một mức rủi ro cao hơn khi tham gia thị trường ở giai đoạn này. Cuối cùng, Việt Nam đang trải qua giai đoạn khó khăn trong việc chống dịch Covid-19, sức hút vì thế còn bị giảm hơn nữa so với các thị trường khác trên thế giới.

-----

(*) Đại học Kinh tế Tp.HCM, IPAG Business School Paris và AVSE Global.

ChinaAMC ra mắt 2 quỹ ETF tại Thái Lan, mở cửa cho nhà đầu tư tiếp cận cổ phiếu lớn và cổ phiếu công nghệ Trung Quốc, thúc đẩy dòng vốn toàn cầu chảy vào thị trường chứng khoán nước này...

Dù trải qua nhiều biến động trong năm nay, giá cổ phiếu ở Phố Wall đang tiến tới hoàn tất một năm rực rỡ...

Thị trường kim loại quý bán tháo dữ dội trong phiên giao dịch ngày thứ Hai (29/12), khiến giá vàng, giá bạc và giá bạch kim đồng loạt trượt sâu khỏi mức kỷ lục...

Thuế đối ứng của Mỹ có ảnh hướng thế nào đến chứng khoán?

Chính sách thuế quan mới của Mỹ, đặc biệt với mức thuế đối ứng 20% áp dụng từ ngày 7/8/2025 (giảm từ 46% sau đàm phán), có tác động đáng kể đến kinh tế Việt Nam do sự phụ thuộc lớn vào xuất khẩu sang Mỹ (chiếm ~30% kim ngạch xuất khẩu). Dưới đây là phân tích ngắn gọn về các ảnh hưởng chính: